[뉴스핌=김성수 기자] 글로벌 채권펀드 운용사 핌코가 일본은행(BOJ)이 추가 양적완화를 단행할 가능성이 있다고 진단했다.

토모야 마사나오 핌코 일본 포트폴리오 운용부문 대표는 20일 홈페이지에 올린 분석보고서에서 일본 물가상승률 둔화와 중국 경기둔화 등으로 BOJ가 부양 규모를 확대할 수 있다고 주장했다.

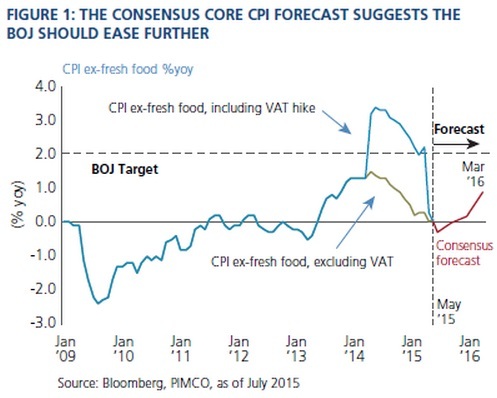

우선 마사나오 대표는 근원 물가상승률이 목표치인 2%에 현저하게 미달하는 점에 주목했다.

BOJ가 현재의 낮은 물가상승률을 목표치인 2%까지 끌어올리려면 추가 부양책을 사용할 가능성이 높다는 분석이다. 마사나오는 앞으로 1년 후의 근원 CPI 전망치가 1.0%로 목표 수준인 2.0%를 크게 하회하는 점 역시 BOJ가 추가 부양책을 고려하게 될 만한 요인이라고 설명했다.

또 마사나오는 물가상승률 외에도 BOJ 정책에 영향을 미칠 만한 대외 변수가 많다고 설명했다.

우선 중국이 현재 장기적으로 경기둔화를 겪고 있으며 이는 일본과 같은 원자재 수입국에는 유리하겠으나 아시아 지역 수출 수요에는 부정적이다. 또 일본 국채금리가 아직 주요 선진국에 비해 높은 것도 부양책을 확대할 여력을 만들어주고 있다.

뱅크오브아메리카(BOA)-메릴린치 인덱스에 따르면 만기가 30년 이상인 일본 국채 장기물은 지난해 10월 말 BOJ의 추가 양적완화 실시 이후 수익률이 5.5%를 나타내고 있다. 만기가 20~30년으로 이보다 짧은 일본 국채의 경우 수익률이 3.6%이며, 10~20년 만기인 국채는 2.3% 정도다.

마사나오는 "BOJ의 강력한 양적완화 수준을 감안할 때 일본 국채 장기물은 다른 선진국의 동일만기 국채에 비해 투자 매력이 높다"고 말했다.

다만 마사나오는 BOJ가 현재의 채권매입 규모를 유지함에 있어 기술적 문제가 발생할 수 있다고 지적했다. BOJ의 국채 매수 규모는 시중에서 유통되는 물량의 27%이자 일본 재정적자의 두 배에 이른다. BOJ가 이 같은 매입세를 지속할 경우 2020년에는 전체 발행 물량의 65%를 보유하게 되며, 일본 시중은행과 보험회사가 BOJ에 국채 매도를 중단할 경우 아예 양적완화 자체가 지속 불가능해진다는 지적이다.

그는 "BOJ 부양책의 단기 리스크는 아직 수면 위로 드러나지 않았으나, 추가 부양책을 실시할 경우 기존 부양책의 기술적 한계에 직면하게 될 것"이라고 말했다.

한편, 마사나오는 BOJ가 물가상승률 목표치인 2%를 더 유연하게 바꾸는 것도 한 방법이 될 수 있다고 말했다.

구로다 하루히코 BOJ 총재가 지난 4월 연설에서 물가상승률 전망을 "과거와 현재 물가상승률 등 상황에 맞춰 변경할 수 있다"고 밝힌 것이 이러한 전망을 뒷받침하고 있다는 설명이다.

그는 BOJ가 물가상승률 목표치를 기존의 2%에서 1%로 낮추는 상황이 가장 실현 가능성이 높으며, 물가상승률 목표를 표시하는 방법도 더 유연하게 바꿀 수 있다고 진단했다.

[뉴스핌 Newspim] 김성수 기자 (sungsoo@newspim.com)

영상

영상