[뉴스핌=노희준 기자] 산업은행이 대우증권을 산은캐피탈과 별도로 매각하되 산은자산운용과는 묶거나 개별적으로 파는 방안을 병행 추진키로 했다. 보유지분은 전량을 팔기로 했다.

산업은행은 24일 이사회를 거쳐 이 같은 내용의 대우증권, 산은자산운용, 산은캐피탈에 대한 매각 추진 계획을 의결했다고 밝혔다.

우선 금융자회사를 조속한 시일내 매각 추진하되 매각가치 극대화와 국내 자본시장 발전에 기여한다는 기본방침 하에 보유주식 전량을 매각키로 했다.

또한 대우증권과 산은자산운용은 시장수요를 감안해 패키지나 개별 매각을 병행해 추진하고, 산은캐피탈은 별도로 개별 매각을 추진할 계획이다.

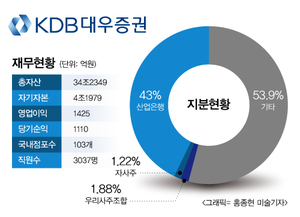

매각대상 지분은 산은이 보유하고 있는 대우증권 지분 43%와 산은자산운용 지분 100%, 산은캐피탈 지분 99.92%다.

예상대로 KDB생명은 이번 매각 대상에서 제외됐다. KDB생명은 케이디비칸서스밸류(85.05%)라는 산은이 만든 사모펀드(PEF)를 통해 갖고 있다.

매각방법은 매각절차의 투명성과 공정성 확보차원에서 공개경쟁입찰 방식으로 진행한다. 국가계약법 시행령 제11조에 따라 2인 이상의 유효한 입찰로 성립돼야 매각이 진행된다.

매각주관사는 국내, 국외 각 1개사, 회계 및 법률자문사 각 1개사를 선정키로 했다. 매각자문사는 이해상충 여부, 적정 자격요건 등을 고려한 후 최저입찰가격을 제시한 자를 선정한다는 방침이다.

산은은 또 이번 매각을 투명하고 공정하게 진행하기 위해 이사회로부터 권한을 위임받은 ‘금융자회사 매각추진위원회’를 구성, 운영키로 했다.

산은 관계자는 "매각추진위원은 총 7인으로 위원장은 사외이사가 맡으며 이번 매각업무와 관련된 부문장 6인을 위원으로 선임할 예정"이라며 "위원장은 이사회에서 법률전문가인 신희택 사외이사를 합의 추대했다"고 말했다.

산은은 매각자문사 선정 후 매도 실사와 시장 태핑 등을 거쳐 10월초 주식 매각 공고를 할 예정이다.

산은 관계자는 "산은 M&A실은 매각자문사 선정에서 제외할 것"이라며 "시장상황 등을 감안해 매각공고 시점을 달리할 수 있다"고 말했다.

대우증권은 올해 1분기 기준으로 총자산 34조2349억원, 자기자본 4조1979억원인 업계 2위 증권사로 매각가는 2조원을 웃둘 것으로 전망된다.

산은의 매각 지분 가격은 전날 종가기준(1만1700원)으로 1조6436억원이다. 여기에 경영권 프리미엄(웃돈) 30%를 더하면 2조1367억원이다.

만약 자산운용(장부가, 6000억)을 묶어 판다면 패키지 매각가는 2조7000억원대가 될 전망이다.

매수 후보군으로는 KB금융지주를 비롯해 신한금융지주, 새마을금고와 중국계 자본 등도 업계에서 거론된다.

[뉴스핌 Newspim] 노희준 기자 (gurazip@newspim.com)

영상

영상