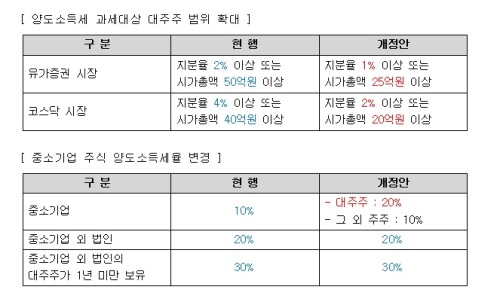

정부는 지난 8월 세제개편안에서 대주주 범위를 확대하고 대주주 주식 양도소득세율을 상향조정하는 내용을 발표했다. 이에 따라 주식 매매시 양도소득세를 내야하는 대상자가 많아지고 일부 종목에 대해서는 세부담이 늘어날 전망이다.

세법은 상장주식에 투자하는 경우 양도소득세 과세대상을 대주주로만 한정하고 있고 대주주 이외 소액주주의 주식 매매이익에 대해서는 비과세로 규정하고 있다. 따라서 대주주를 제외한 대다수 사람들은 매매시 세금신고를 따로 하고 있지 않는 상황이다.

그런데 이 대주주 기준이 현재는 유가증권시장 종목의 경우 현행 2%, 50억원에서 1%, 25억원으로 낮아진다. 코스닥시장 종목에 대해서는 현행 4%, 40억원에서 2%, 20억원으로 하향된다.

대주주 판단은 어떻게 할까?

대주주 판단은 직전 사업연도말을 기준으로 한다. 사업연도가 1월 1일 부터 12월 31일인 회사의 주식을 보유하는 경우 직전 12월 31일 기준으로 대주주 여부를 판단하고 대주주에 해당하면 그 다음해 해당종목을 매매 시 매매이익에 대해 양도소득세를 내야 하는 것이다.

시가(금액) 요건은 직전 사업연도말로만 판단하지만 지분율 기준의 경우 해당 사업연도 중에 기준을 초과해 취득하는 경우 그 시점부터 그 해 사업연도말까지 대주주에 해당된다.

대주주 판단시 주의해야 할 점은 내가 보유한 주식만 가지고 판단하는 것이 아니고 배우자, 6촌 이내의 혈족, 4촌 이내의 인척 등 특수관계인을 모두 포함해야 한다. 그리고 대주주에 해당되면 가장 많이 가진 사람 뿐 만 아니라 단 몇 주만 보유한 사람도 마찬가지로 세금 신고 및 납부 의무가 있다.

개정안에 따르면 대주주 변경 기준이 2016년 4월 1일 이후 양도분부터 적용될 예정이다. 사업연도가 12월말인 회사의 주식을 보유하는 경우 위 적용시기에 양도소득세 과세대상에 해당되는 것을 원치 않는다면 올해 2015년 말까지 보유 주식을 변경되는 기준 미만으로 줄여야 한다.

예를 들어 시가기준으로 올해 말 유가증권시장 종목을 30억원 보유한 경우 변경기준으로 대주주에 해당되어 2016년 4월 이후 양도분부터는 양도소득세 과세대상이다. 하지만 20억원을 보유한 경우는 대주주 요건에 해당되지 않아 내년에 세금 없이 자유롭게 매매할 수 있다.

현재 양도소득세율의 경우 중소기업 주식을 보유한 대주주에게는 10%, 중소기업 외 주식을 보유한 대주주는 20%로 달리 적용되고 있는데 중소기업 주식에 대해서도 20%로 상향조정해 단일화 될 예정이다. 변경된 세율은 2016년 1월 1일 이후 양도분에 대해 적용될 것이므로 세율 변경 전인 올해 양도하는 것이 절세 방법이 될 수 있다.

대주주 범위 확대와 대주주 주식 양도소득세율 상향조정에 대한 개정안은 정기국회 심의를 거쳐 올해 말쯤 구체적으로 확정 될 것으로 예상된다. 변경 과정을 주의깊게 보며 대응해야 할 것이다.

[뉴스핌 Newspim]

영상

영상