[편집자] 이 기사는 10월 2일 오후 3시 12분에 프리미엄 뉴스서비스 ‘ANDA’에 먼저 출고됐습니다.

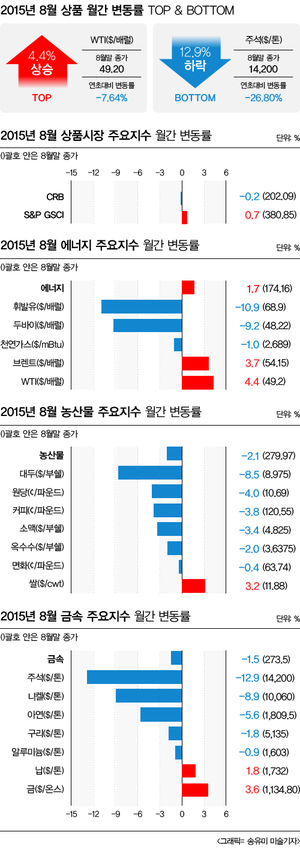

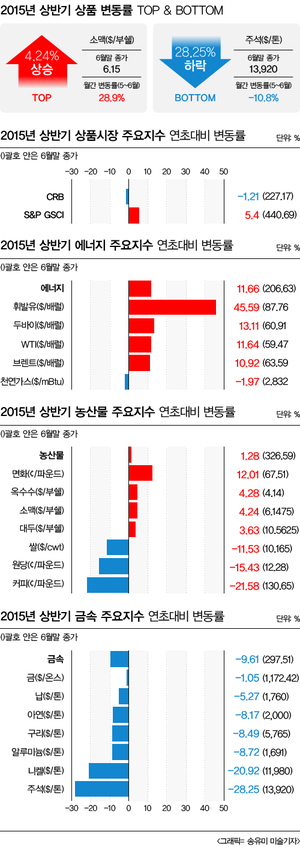

[뉴스핌=김성수 기자] 올해 3분기 글로벌 원자재 상품시장은 시퍼렇게 멍 들었다. 올해 1분기 하락세를 지속하던 상품 선물은 2분기에 일부 바닥을 치고 반등하는 조짐을 보였지만 3분기에는 재차 하락하면서 급격한 낙폭을 기록했다.

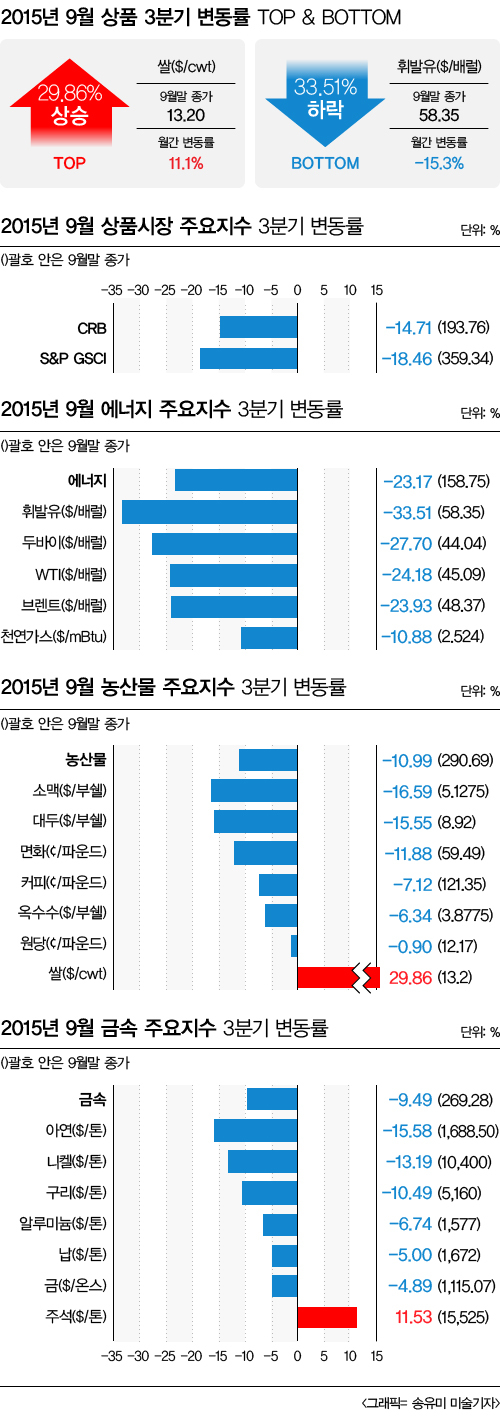

곡물 중에서 쌀이 유일하게 30% 상승률을 기록하고 비철금속 중에서 주석이 두 자릿수 반등했지만, 하락 추세 속에서 바닥권 반등이라는 점에서 유의미한 상상승으로 주목받지 못했다.

9개 주요 국제상품 가격을 종합한 CRB지수는 지난 9월 한 달간 4.1% 하락했고, 24개 원자재 가격을 추종하는 S&P GSCI지수는 5.6% 떨어졌다. 올해 3분기 기준 CRB지수는 14.71% 하락했고, S&P GSCI지수는 18.46% 떨어졌다.

부문별로도 하락 흐름을 비켜간 곳은 없었다. 특히 휘발유가 3분기 중 33.51% 폭락하며 주요 원자재 중 최악의 성적을 기록했다. 농산물과 금속 부문도 일제히 마이너스 수익률을 나타냈다. 농산물 중에는 '소맥(-16.59%)'이, 금속 중에는 아연(-15.58%)이 하락세를 주도했다.

반면 쌀은 3분기 중 30% 가까이 급등하며 상품시장에서 유일무이한 수익률을 기록했다. 주석도 같은 기간 11% 넘게 오르면서 다른 금속들을 제치고 수익률 상위 2위에 랭킹됐다.

◆ 휘발유 수익률 '최악'…에너지 줄줄이 'Down'

휘발유는 올해 3분기에 두 자릿수 하락률을 기록해 '최악'의 상품으로 꼽혔다. 드라이빙 시즌이 끝나고 비수기에 진입하면서 석유제품 재고가 늘어나고 가동률도 하락한 영향이다.

휘발유 선물가격은 지난 9월 중반에 연중 최저인 53.28달러에 근접해졌다가, 월말에 58.35달러에 마감했다. 전월대비로는 15.3% 하락했으며, 올해 3분기 기준으로는 33.51% 폭락했다.

미국 휘발유 재고는 지난달 25일 2.22억배럴로 집계되면서 여름 휴가 막바지였던 8월 중순 대비 924만배럴(4.3%) 증가했다. 총 석유제품 재고는 전월대비 1936만배럴 늘어난 8억4300만배럴로 조사됐다.

정유사들의 설비가동률도 줄곧 내리막길을 걸었다. 설비가동률은 지난 8월 초 96.1%를 찍은 후 지난달 25일 기준 89.8%로 하락했다. 월평균 가동률은 7월의 95.3%에서 8월 94.6%, 9월 91.2%로 꾸준히 떨어졌다.

다른 에너지 상품들도 줄줄이 하락했다. 두바이유(-27.70%)·서부텍사스산중질유(WTI)(-24.18%)·브렌트유(-23.93%)가 일제히 수익률에서 하위권을 차지했다.

지난 8월만 해도 에너지는 상품시장의 '탑'으로 군림했으나, 지난달 들어 중국 경기우려와 미국 금리인상 불확실성, 공급 호조 등 약세 요인이 겹치면서 직전월의 상승폭을 고스란히 반납해야 했다.

석유수출국기구(OPEC) 회원국들이 일제히 증산에 나선 것도 유가에 부정적 영향을 미쳤다. OPEC 내부에서 발언권이 가장 센 사우디아라비아는 6개월 연속 생산량이 일일 1000만배럴을 상회했다. 아랍에미리트연합(UAE), 이란, 이라크, 나이지리아 등도 생산량을 늘렸다.

9월 중순에는 베네수엘라가 감산을 논의하기 위해 긴급 OPEC 회의를 제안했으나 사우디는 감산에 회의적 반응을 보이면서 거절했다.

◆ 소맥·아연 등 '저조'…쌀 급등은 '바닥 반등에 불과'

농산물과 금속 부문도 전반적으로 부진했다. 농산물에서는 소맥(-16.59%)이, 금속 중에는 아연(-15.58%)이 3분기 동안 가장 크게 하락했다.

소맥은 유럽연합(EU)과 구소련연방 지역에서의 생산량이 늘면서 생산 및 기말재고가 상향조정됐다. 미국 농무부는 9월 보고서에서 2015~2016년 세계 소맥 생산 전망치를 7억3200만톤으로 전월대비 506만톤(0.7%) 상향했다. 같은 기간 세계 소맥 기말재고 역시 2억2700만톤으로 사상 최대치를 기록할 것으로 전망됐다.

대두도 양호한 작황 등으로 3개월 연속(-15.55%) 하락했다. 면화 역시 수요둔화 우려가 제기되면서 올 3분기에 11.88% 하락 마감했다.

아연은 지난 8월 중순 후 재고가 가파르게 증가, 지난달 25일에 8개월래 최고치(59.6만톤)를 기록했다. 주요 금속인 구리는 8월 이후 재고가 35만톤 내외에서 안정세를 보였으며, 3분기에는 가격이 10.49% 하락했다. 니켈도 3분기 동안 13.19% 급락했다.

한편 쌀 가격이 올 3분기에 30% 가까이 오른 것은 전문가들의 큰 주목을 받지는 못했다. 쌀이 주요 곡물의 지위를 갖지 않는 데다, 지난해 1분기 평균 가격이 15.49달러였던 점을 감안하면 9월말 가격(13.2달러)도 높다고 보긴 어렵다는 이유에서다.

오정석 국제금융센터 연구원은 "쌀은 이미 가격이 많이 빠진 상태에서 최근 들어 반등한 것"이라며 "3분기 급등이 크게 유의미한 정보는 아니다"고 말했다.

이어 "쌀은 옥수수 등에 비해 거래량이 적어 상품시장에서 주요 곡물이 아니다"며 "우리나라는 쌀 자급자족이 가능해서 미국 쌀 가격이 올랐다 해도 우리나라에 미칠 영향은 크지 않다"고 덧붙였다.

◆ 4분기 유가 전망 침침…곡물 가격 반등할까

전문가들은 4분기와 내년 초까지 원자재 시장이 주목한 변수로 지정학적 쟁점, 엘니뇨, 미국 금리인상 등을 꼽았다. 중국 경제의 뉴노멀로 진입, 유럽과 일본의 추가 양적완화와 경기 침체 탈출 여부도 주목거리다.

국제유가는 향후 박스권을 나타낼 것으로 예상되지만 상승보다는 하락 쪽에 무게가 실리고 있다. 미국의 원유 생산은 감소했으나 석유수출국기구(OPEC)가 생산량을 늘리고 있어 글로벌 수급개선을 기대하기 어렵고, 미국 금리인상 등 변동성 확대 요인도 여전하기 때문이다.

미국 에너지정보청(EIA)은 OPEC의 올해 생산량이 액화천연가스(NGL)를 포함해 일일 3729만배럴로 증가할 것으로 내다봤다. 전년 대비로는 94만배럴(2.6%) 증가한 수준이다. 내년에는 생산량이 일일 3761만배럴 증가해, 전년대비 증가폭(32만배럴, 0.9%)이 다소 둔화될 것으로 예상됐다.

미국 금리인상 시기를 둘러싼 불확실성이 지속되는 것도 유가 전망을 어둡게 한다. 지난달 미국 연방준비제도(연준)는 연방공개시장위원회(FOMC)에서 대외 위험 요인을 들며 금리인상을 미루겠다고 결정했다.

중국 경기둔화 우려 역시 원유 등 위험자산에 대한 투자심리에 부정적 영향을 끼치고 있다. 중국의 씽크탱크인 사회과학원은 올해 중국의 성장률 전망치를 기존 7.0%에서 6.9%로 하향 조정했다.

국제금융센터는 "미국 금리인상이 10월에 단행될 것이라는 일부 전망과 함께 중국 금융불안 가능성 등 불확실성이 상존하고 있다"며 "유가가 일시적으로 낙폭을 확대하며 변동성 장세가 재연될 여지가 있다"고 분석했다. 골드만삭스는 브렌트 유가가 20달러까지 하락할 가능성도 제시했다.

반면 주요 곡물가격은 추가 하락 가능성은 높지 않은 것으로 평가됐다. 소맥과 대두는 올해 14% 가량 하락하는 등 낙폭이 과도하며 옥수수는 5년 전 수준에 머물러 있어 바닥론이 제기되는 상황이다.

CME 소맥 선물옵션의 비상업 순매수포지션은 지난달 22일 기준 4만6000계약이 감소해 지난 8월 25일(-1만3000계약)보다 낙폭을 확대했다. 이에 따라 소맥이 과매도 상태라는 의견이 제기되면서 숏커버링 가능성이 높아졌다.

옥수수도 비상업 순매수포지션이 지난달 22일 기준 13만6000계약으로 연중 최고치의 40%에 불과해 저가매수 유입에 대한 기대를 불러일으켰다.

또 원당과 커피 가격이 엘니뇨 기상 영향으로 상승할 여지가 있다는 관측도 제기된다.

금속 중에서는 구리(전기동) 가격 하락세가 지속될 것이란 우려가 큰 반면, 니켈 가격이 올들어 30% 이상 급락한 뒤에 반등할 것이란 전망이 제기되고 있다.

금 선물 가격은 달러화 강세 추세로 인해 당분간 약세를 이어갈 것이란 전망에 힘이 실리고 있다.

[뉴스핌 Newspim] 김성수 기자 (sungsoo@newspim.com)

영상

영상