[편집자] 이 기사는 12월 8일 오후 1시 54분 프리미엄 뉴스서비스‘ANDA′에 먼저 출고됐습니다. 몽골어로 의형제를 뜻하는 ′ANDA′는 국내 기업의 글로벌 성장과 도약, 독자 여러분의 성공적인 자산관리 동반자가 되겠다는 뉴스핌의 약속입니다.

[뉴스핌=김선엽 기자] LG유플러스가 잠재적 매물로 분류하던 현대HCN 인수 검토 작업을 중단했다. 대신 SK텔레콤의 CJ헬로비전 인수를 저지하는데 총력을 기울이는 쪽으로 내부 의견을 모은 것으로 알려졌다.

8일 업계 및 당국에 따르면 LG유플러스는 HCN을 포함해 종합유선방송사업자 인수에 대한 검토 작업을 중단했다.

미래창조과학부 관계자는 "LG유플러스가 HCN 인수를 검토했지만 최근 이와 관련된 논의를 잠정 중단한 것으로 안다"고 말했다.

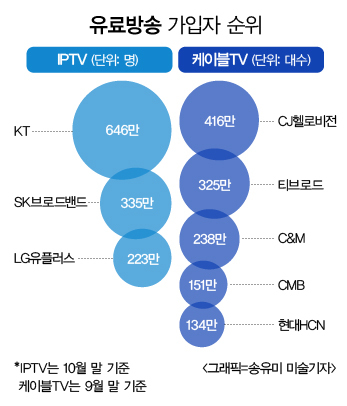

그 동안 업계에서는 LG유플러스가 케이블 업체 한 곳을 인수할 것이란 소문이 끊이지 않았다. 특히 SK텔레콤이 CJ헬로비전 인수를 발표하자 이 같은 분석에 무게가 실렸다. 후발 주자인 LG유플러스가 살아남기 위해서는 몸집 키우기가 필요하다는 판단에서다.

이에 씨앤앰(C&M)과 티브로드, HCN 등이 대상으로 거론됐다. 하지만 씨앤앰의 경우 1조원을 넘는 몸값이 부담이고 티브로드 역시 태광그룹 쪽에서 팔 의사가 없는 것으로 알려지면서 HCN에 업계의 관심이 쏠렸다.

이에 씨앤앰(C&M)과 티브로드, HCN 등이 대상으로 거론됐다. 하지만 씨앤앰의 경우 1조원을 넘는 몸값이 부담이고 티브로드 역시 태광그룹 쪽에서 팔 의사가 없는 것으로 알려지면서 HCN에 업계의 관심이 쏠렸다.

하지만 SK텔레콤이 선제적으로 움직인 것이 오히려 LG유플러스의 전략 변화를 가져왔다.

LG유플러스는 CJ헬로비전 인수 건과 관련해 "반경쟁적 M&A를 통한 거대 통신사업자의 방송통신 시장독점화 전략을 결코 용인해서는 안된다"는 입장을 피력하고 있는데, 자신들이 HCN을 인수하면서 그러한 주장을 펼치자니 앞뒤가 안 맞는다는 판단에서다.

업계 관계자는 "SK텔레콤의 CJ헬로비전 인수에 대해 LG유플러스가 반대 주장을 펼쳐야 하는데 그러다보면 자신들의 HCN 인수 명분과 충돌하기 때문"이라고 설명했다.

아울러 CJ헬로비전이 SK텔레콤 품에 안기면서 케이블 방송사의 몸값이 출렁인 것도 부담이다. IB업계 관계자는 "LG유플러스 입장에서는 기다리면 케이블 회사의 가격이 떨어질텐데 서두를 필요가 없다는 판단을 하는 것 같다"고 말했다.

때문에 LG유플러스가 일시적으로 HCN 인수 작업을 중단했지만 내년 상반기 다시 인수 작업에 시동을 걸 것이란 분석도 있다.

특히 신임 수장인 권영수 LG유플러스 부회장의 공격적인 경영 스타일을 고려하면 CJ헬로비전 인수에 대한 미래부의 결론이 나오전 전에 움직일 가능성이 크다는 전망이다.

문제는 가격이다. SK텔레콤은 시가총액 8442억원의 CJ헬로비전 지분 30%를 5000억원에 인수했다. 경영권 프리미엄을 100% 지불한 것이다.

HCN의 시가총액은 지난 7일 현재 3857억원으로, 같은 계산법을 적용하면 LG유플러스가 HCN 최대주주 및 특수관계인으로부터 52%의 지분을 매수하기 위해서는 약 4000억원이 필요하다.

다만, CJ헬로비전처럼 HCN에 100%의 프리미엄을 지불할 이유가 있는가에 의문을 표시하는 시각이 우세하다. 실제 가입자 1인당 매출액(ARPU)을 기준으로 CJ헬로비전과 비교하면 HCN의 가격은 3000억원에 미치지 못한다.

한편, HCN 인수 작업과 관련해 LG유플러스 관계자는 "인수를 검토 한 바 없다"며 기존 입장을 반복했다.

[뉴스핌 Newspim] 김선엽 기자 (sunup@newspim.com)

영상

영상