[뉴스핌=권지언 뉴스핌 특파원] 정크본드 가격 급락세가 잇따라 외신 1면을 장식하고 있는 가운데, 해당 자산에 대한 손실 위험이 높은 글로벌 유명 자산운용사들도 동반 위기에 처했다는 경고음까지 제기됐다.

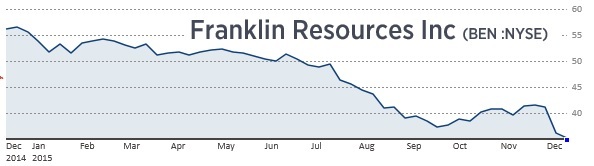

14일(현지시각) CNBC뉴스는 골드만삭스가 유명 자산운용사인 프랭클린 리소시스(종목코드:BEN)가 정크본드 시장 혼란의 직격타를 맞을 것이라는 경고를 제출했다고 보도했다. 다만 블랙록(BLK), 어필리에이티드 매니저스 그룹(AMG)에 대한 불안은 다소 과장된 측면이 있다는 주장이다.

골드만삭스는 이날 투자노트에서 "정크본드 시장 불안 신호가 고조되면서 자산운용 부문에까지 파급효과가 초래됐고 지난 11일 관련 주가가 5% 급락세를 보였다"고 지적했다.

이어 써드애비뉴 환매 중단 소식이나 추가적인 실적 악화 등으로 (정크본드나 신흐이장 채권과 같은) 유동성이 낮은 채권 부문에서 개인 투자자들의 자금 유출이 가속화할 것으로 예상된다고 덧붙였다.

골드만삭스는 지난 2009년부터 2012년까지 정크본드 뮤추얼펀드에 개인 투자자들이 투입한 자금은 1000억달러 정도인데 이들 펀드 포트폴리오의 20% 정도를 차지하는 에너지, 금속 및 광산 부문이 저유가 장기화로 타격을 입으면서 자금 유출이 빨라지고 있는 상황이라고 지적했다.

유가 하락에 수익성이 악화된 데 더해 최근에는 유동성 불안까지 고개를 들며 투자자들을 불안에 떨게 하고 있다. 미국 뮤추얼펀드 써드애비뉴(Third Avenue)는 지난 11일 투자자들의 환매요구 급증과 유동성 부족 문제로 펀드 환매를 일시 중단하고 청산 절차를 밟을 계획이라고 밝힌 바 있다.

골드만삭스는 그 중에서도 자금유출 익스포저가 가장 큰 곳은 프랭클린 리소시스이며 블랙록과 AMG의 경우 급락세가 다소 과하다고 평가했다.

프랭클린의 경우 변동성이 높은 소액투자자들에 대한 익스포저가 높아 위험하다는 지적이다. 프랭클린 채권자산의 80% 이상을 개인 투자자들이 보유하고 있으며 기관투자자들에 비해 이들의 펀드 청산 가능성이 더 높아 문제가 되고 있다. 게다가 프랭클린 채권자산의 3분의 1 가량이 위험도가 높은 정크본드 내지 신흥시장 채권에 투자돼 있다는 점도 리스크다.

블랙록의 경우 정크본드에 대한 익스포저가 상당하지만 블랙록 주가가 떨어지면 오히려 매수 기회가 될 수 있다고 골드만은 주장했다. 12월 초 이후 블랙록 주가는 10% 정도 빠졌는데 총 운용자산에서 정크본드 및 이머징 채권 투자 비중이 단 1%에 불과하다는 것이다. 또 미국의 대표 정크본드 ETF인 블랙록의 아이셰어 iBoxx 하이일드 ETF(HYG) 거래량이 상당해 유동성 우려는 없을 것이라고 내다봤다.

이날 피터 피셔 블랙록 이사는 CNBC 방송에 직접 출연해 정크본드 사태가 새로운 금융위기를 초래하지는 않을 것"이라며 혼란 수습에 나서기도 했다.

AMG는 써드애비뉴의 포커스드크레딧펀드 보유로 급락세를 연출했지만 약 8억달러 정도의 펀드 규모가 운용자산 전체에 비해 큰 편이 아니며 하이일드 채권부문에서 AMG 존재감이 거의 없기 때문에 정크본드 자금유출 사태로 피해를 입을 가능성도 적다고 평가했다.

[뉴스핌 Newspim] 권지언 뉴스핌 특파원 (kwonjiun@newspim.com)

영상

영상