[뉴스핌=황숙혜 뉴욕 특파원] 제로 금리의 버팀목이 사라진 뉴욕증시가 홀로서기에 성공할 수 있을까.

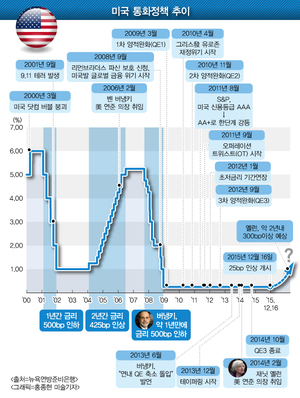

지난 2009년 연방준비제도(Fed)가 제로금리 정책을 시행한 이후 뉴욕증시의 시가총액은 무려 15조달러 불어났다. 같은 기간 S&P500 지수의 상승폭은 202%에 달했다.

전례 없는 장기 제로금리는 직간접적으로 주가 상승에 힘을 실었다. 시중 유동성을 확대해 주식시장의 자금 유입을 부추겼고, 초저금리에 기댄 기업들의 대규모 회사채 발행 자금 중 상당 부분이 자사주 매입에 동원됐다.

내년까지 뉴욕증시가 오름세를 지속할 경우 미국 증시 역사상 두 번째 장기 랠리 기록을 세우는 셈이 된다.

하지만 시장 전문가들의 표정은 그리 밝지 않다. 역사적으로 볼 때 연준의 금리인상과 동시에 나타날 수 있는 결과는 변동성 확대와 밸류에이션 하락이다.

비전통적인 통화완화 정책이 6년 이상 장기적으로 지속된 만큼 제로금리 종료에 따른 충격 역시 클 것으로 예상된다.

중장기적으로는 경제 펀더멘털과 기업 수익성이 주가 향방을 결정할 것으로 보이지만 적어도 단기적으로는 하락 리스크가 열린 상황이라는 것이 시장 전문가들의 진단이다.

일부 투자가들은 이미 미국의 주식 비중을 축소하고 일본과 유럽의 비중을 늘리기 시작했다.

데이비드 조이 아메리프라이즈 파이낸셜 전략가는 “지난 6년간 주가 상승은 연준을 빼 놓고서는 설명할 수 없는 일”이라며 “앞으로 주가 추가 상승 여부는 기업 이익과 경제 성장에 달린 문제이지만 수익성과 성장률 모두 지극히 완만할 것”이라고 말했다.

그는 4분기 포트폴리오 내 미국 주식을 축소했다고 전했다. 통화정책 방향과 기업 이익 전망을 감안할 때 유럽과 일본 주식의 매력이 더 높다는 평가다.

과거 70년간 12차례의 금리인상 사이클 가운데 10차례에 걸쳐 S&P500 지수의 변동성이 높아졌다.

연준의 금리인상 후 6개월간 뉴욕증시의 일간 변동성은 직전 6개월 평균치에 비해 23% 확대된 것으로 집계됐다.

또 주가지수가 1% 이상 오르거나 내린 거래일이 금리인상 전 6개월간 20일에서 이후 6개월 사이 27일로 늘어났다.

사실 뉴욕증시의 변동성은 올들어 이미 두드러지게 상승했다. 연초 이후 주가가 1% 이상 등락한 거래일이 67일로, 지난해에 비해 두 배 늘어났다.

월가의 공포 지수로 불리는 VIX(CBOE 변동성 지수) 역시 올해 평균 21을 기록해 과거 3차례의 금리인상 당시 평균치인 16.3에 비해 29% 뛰었다.

최근 국제 유가와 정크본드의 급락은 연준의 금리인상에 따른 증시 변동성 확대 및 하락 압박을 미리 예고한 것이라고 시장 전문가들은 풀이하고 있다.

연준이 통화정책 정상화에 나선 동시에 기업 이익과 매출액이 동반 하강하고 있어 당분간 투자자들이 커다란 난관을 맞게 될 것이라는 경고다.

월가의 투자가들은 주가 변동성이 확대되는 한편 밸류에이션 하락이 불가피하다는 데 입을 모으고 있다.

마이클 퍼브스 위덴 앤 코 전략가는 “연준이 지난 6년간 주가 상승의 핵심 엔진이었다는 사실에 이견의 여지가 없다”며 “내년 금리와 달러화가 동반 상승하는 가운데 주가가 강세를 연출할 것으로 기대하기는 어렵다”고 말했다.

[뉴스핌 Newspim] 황숙혜 뉴욕 특파원 (higrace@newspim.com)

영상

영상