[뉴스핌=이영기 기자] 유난히 구조조정이 강조되는 새해의 첫 회사채 발행 테이프를 쌍용양회공업(이하 쌍용양회)이 끊었다. 쌍용양회는 지난 1997년 외환위기 이후 구조조정을 시작해 2002년에 워크아웃에 들어가 이제 막 채권단들이 보유 지분을 매각하는 단계에 있는 회사다. 이에 이번 회사채 발행은 구조조정의 대장정을 마치고 정상기업으로 재탄생하는 의미로 해석되고 있다.

5일 금융감독원에 따르면 쌍용양회는 오는 6일 2년만기 회사채 250억원 어치를 발행한다. 서울보증보험이 보증하는 이번 회사채는 새해 비금융 제조업체로는 첫 발행이다.

쌍용양회는 이번 발행자금과 자체자금으로 같은날 만기도래하는 350억원 회사채를 상환할 예정이다.

투자은행(IB)업계는 쌍용양회의 이번 회사채 발행에 특별한 의미를 부여하고 있다. 채권단 은행들이 워크아웃을 통해 채권 대신 받은 지분(주식)을 이번에 처분키로 하고 그 마무리 단계에 있기 때문이다.

쌍용그룹은 모체인 1997년 외환위기 때 쌍용양회만 남기고 건설-정유(현 S-Oil), 중공업 등을 그룹에서 분리했다. 사실상 그룹 해체의 시작이었고 쌍용양회는 외자유치 등 노력에도 불구하고 결국 2002년에 워크아웃에 들어갔다.

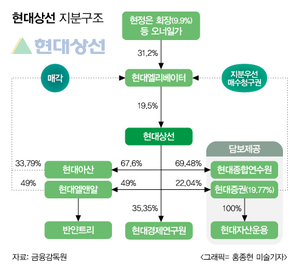

그 결과 산업은행, 신한은행, 서울보증보험 등 채권단이 36.8%, 일본 태평양시멘트 등이 32.36%의 지분을 갖는 구조가 됐다. 지난해 말 공개매각과정을 거쳐 사모펀드 한앤컴파니가 채권단 은행들 지분을 포함한 46.13%를 인수하게됐다. 10여년의 구조조정의 결과로 정상기업이 됐고 이제는 채권단이 구조조정과정에서 취득하게된 지분을 매각하는 셈이다.

IB업계 한 관계자는 "이미 상장된 정상회사이지만 이번 M&A딜을 통해 채권은행들이 지분을 털어내게(Exit)되어 구조조정의 마무리 단계라고 할 수도 있다"면서 "구조조정의 해로 예상되는 올해 첫 회사채 발행을 쌍용양회가 맡아 그 의미가 돋보인다"고 말했다.

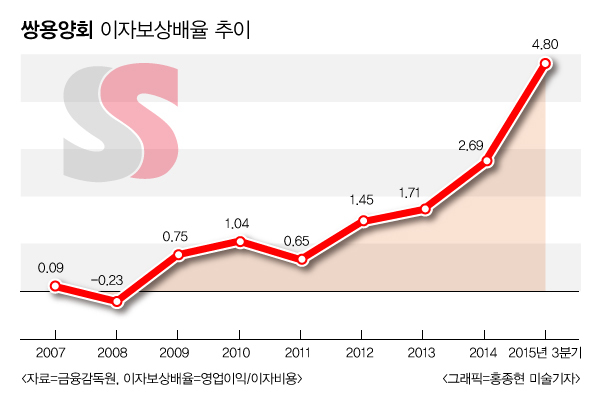

실제 그간의 구조조정 결과 쌍용양회는 채권단의 보유지분을 매각하는 것뿐 아니라 부채를 감당할 수 있는 능력도 크게 개선됐다. 영업이익으로 이자비용을 얼마나 감당할 수 있는가를 보여주는 이자보상배율(영업이익/이자비용)이 2000년대 중후반의 0또는 마이너스(-)에서 최근 4.8배까지 상승했다.

쌍용양회 관계자는 "이자보상배율은 지난 2011년 0.65배로 영업이익이 이자비용을 충당하지 못했지만 시멘트 단가인상으로 수익성이 개선돼 2012년 1.45배로 오른 후 2013년 1.71배, 2014년 2.69배, 지난해 3분기는 영업이익 증가와 이자비용 감소로 4.80배로 개선됐다"고 설명했다.

[뉴스핌 Newspim] 이영기 기자 (007@newspim.com)

영상

영상