[뉴스핌=고종민 기자] 위안화 약세가 지속되면서 중국 채권 펀드가 대부분 원금 손실을 기록하고 있다.

대부분의 중국 채권 펀드는 원화를 위안화로 직접 바꾸지 않고 우선 달러화로 바꾸고, 달러화를 다시 위안화로 바꿔 중국 채권에 투자한다. 이 과정에서 상당수 상품이 달러/원 환율 변동에 대해선 헤지를 하지만 달러/위안에 대해선 헤지를 하지 않았다.

하지만 지난 1년간 달러화는 강세, 위안화는 약세가 이어졌다. 위안화 강세에 무게를 뒀지만 실제 환율은 역행한 것. 결국 달러 강세에서 얻어야할 환차익은 누리지 못하고, 위안화 약세로 인한 환차손만 고스란히 입은 셈이다.

달러자산 투자와 동시에 환헤지를 통해 위안화 약세 영향에서 벗어난 펀드는 플러스 수익률을 기록했다. 최근에 달러/원, 달러/위안 모두에 대해 헤지하는 펀드도 등장했다. 다만 헤지 비용(수수료)이 늘어나는 부담이 약점이다.

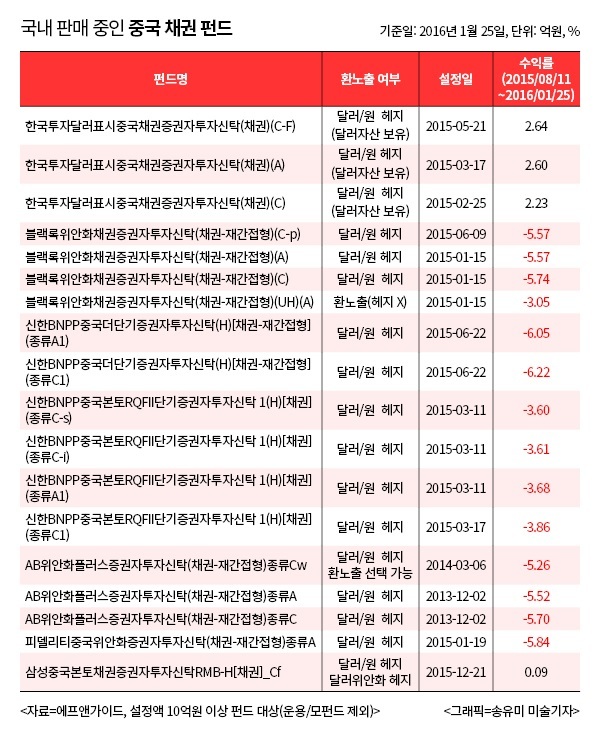

28일 펀드평가회사 에프앤가이드에 따르면 국내 출시된 위안화 채권 펀드(달러채 제외, 10억원 이상 모집 기준)는 작년 8월 11일 부터 현재(25일 기준)까지 '-6.22~-3.60%'의 수익률을 기록했다.

수익률 악화의 주요인은 중국 위안화 약세다. 중국 정부가 지난해 8월 11~13일 사흘간 위안화를 4.6% 평가 절하(6.21→6.40위안)했다. 이후에도 위안화 약세를 용인해 달러당 6.58위안을 기록했다.

골드만삭스, ABN암로 등 글로벌 투자은행(IB)들은 중국 위안화 환율이 올해 약세를 이어갈 것으로 보고있다. 영국의 헤지펀드사 옴니파트너스는 최소 달러당 9∼10위안까지 떨어질 가능성을 경고하기도 했다. 이런 예상이 맞아떨어진다면 중국 채권 펀드의 추가적인 손실로 이어질 수 있다.

중국 채권 펀드를 운용하는 자산운용사 관계자는 "수수료, 채권가치, 환율 등등이 반영돼 수익률이 집계되는 것"이라며 "업계는 당초 위안화 가치 상승을 염두하고 위안화 헤지를 하지 않은 것"이라고 말했다.

현재 원·위안화 직접 헤지는 사실상 불가능하다. 위안화 선물의 글로벌 시장 내 유동성이 적어, 헤지가 어렵다. 자산운용업계에선 대안으로 달러/원와 달러/위안 이중 헤지로 환율 위험을 줄일 수 있다고 보고있다. 하지만 비용이 문제다.

삼성자산운용은 지난해 12월 21일 달러/원과 달러/위안 이중 헤지 옵션을 담은 '삼성중국본토채권증권자투자신탁RMB-H'를 내놓았다. 위안화와 달러화 변동성을 대비한 상품이다. 현재 수익률은 0.09%(27일 기준)다.

A증권사 PB는 "중국 등 신흥국 채권은 이중 구조의 헤지 거래를 담고 있는 지 확인해야 한다"며 "환 변동 노출이 어떤 영향을 미칠지 전문가와 상의하고 투자자 스스로도 판단을 해야 한다"고 당부했다.

그는 이어 "달러 헤지 수수료는 미미하지만 일부 신흥국 환헤지 수수료는 수익률에 상당한 영향을 줄 수도 있다"며 "환율 변동 리스크를 얼마나 줄일 것이냐 등 꼼꼼히 따져봐야 한다"고 덧붙였다.

한편, 중국 채권 펀드의 수익률 차이는 역내(중국본토 내)·역외(중국본토 외) 채권이냐에 따라 갈렸다. 역내 거래를 할 수 있는 해외적격 기관투자자(QFII)나 위안화적격 해외기관투자자(RQFII) 등 일정 자격을 보유한 중국 채권 펀드는 상대적으로 손실 규모를 줄일 수 있었다. 환율이 급등락할 때도 역내 채권 가격의 변동 폭이 덜하기 떄문이다. 위안화 환율 노출이 역외 채권 대비 상대적으로 적은 셈이다. '신한BNPP중국본토RQFII단기증권투자신탁[채권]' 이 대표적인 중국 역내 채권 펀드상품이다.

또 달러 표시 위안화 채권에 투자한 '한국투자달러표시중국채권증권자투자신탁' 상품은 같은 기간 2%대의 수익률을 기록했다. 위안화 위험에 노출되지 않아 안정적인 채권 이자 수익이 났다는 게 운용사인 한국투자신탁운용 측의 설명이다.

[뉴스핌 Newspim] 고종민 기자 (kjm@newspim.com)

영상

영상