[편집자] 이 기사는 02월 04일 오전 11시15분 프리미엄 뉴스서비스'ANDA'에 먼저 출고됐습니다. 몽골어로 의형제를 뜻하는 'ANDA'는 국내 기업의 글로벌 성장과 도약, 독자 여러분의 성공적인 자산관리 동반자가 되겠다는 뉴스핌의 약속입니다.

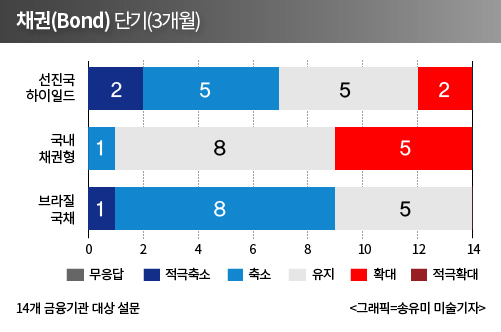

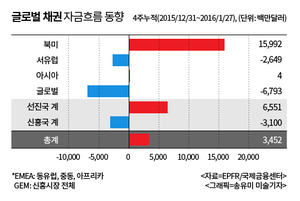

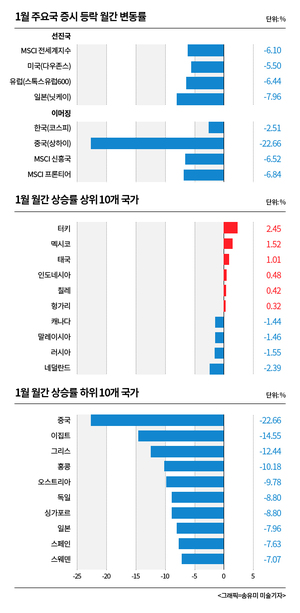

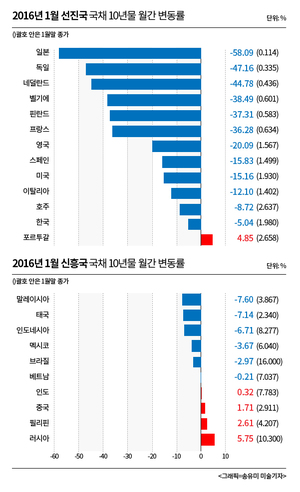

[뉴스핌=고종민 기자] EU 일본 대만 등이 잇따라 금리를 내리며 통화 완화 정책을 펴는 가운데 미국의 금리인상 속도도 더뎌질 것으로 예상되고 있다. 한국은행도 이같은 흐름에 맞춰 기준금리를 인하할 것이라는 전망이 힘을 얻고 있다. 이에 포트폴리오에서 국내 채권 비중을 유지 또는 확대하라는 조언이 나왔다.

국내 채권외에 유럽 및 인도채권에 관심을 가져야한다는 의견도 있다. 다만 브라질채권은 비중을 줄여야한다는 의견이 2/3에 달했다.

4일 뉴스핌이 은행·증권·보험 등 14개 금융기관을 대상으로 2월 글로벌 포트폴리오 전략 설문조사를 진행한 결과 국내 채권 비중을 유지(57%), 확대(35%)하라는 응답이 90%를 넘었다. 축소하라는 의견은 14%에 그쳤다.

◆ "전체 자산 중 국내 채권 23.45% 담아라"

자산관리 전문가들은 전체 포트폴리오 중 평균 37.57%를 채권에 투자하라고 권고했다. 23.45%는 국내 채권, 14.90%는 해외 채권을 담으라는 조언. 지난해말 조사에서 국내 채권 비중이 18.5%였으나 좀더 높아졌다.

정돈영 신한금융투자 IPS본부장은 "국내 채권 비중을 확대할 때"라며 "미국 기준 금리 인상에도 불구하고 국내 기준금리 인하 기대감이 상존하고 있다"고 말했다.

조규송 우리은행 WM사업단 상무는 "글로벌 경기 둔화 우려가 이어지고 있다"며 "저금리 현상이 장기화 될 것"이라고 진단했다.

금리 인상과 인하 이슈가 혼재하고 있는 만큼 채권투자는 중립적인 입장에서 현재 수준의 비중을 유지하라는 의견도 있다.

차은주 삼성생명 WM사업부 패밀리오피스 차장은 "예상보단 더디게 기준금리 인상이 진행될 전망이나, 그 방향성은 쉽게 바뀌지 않을 것"이라며 "주요국 대비 미국의 성장률 전망이 양호하므로 시장금리 하락은 제한적일 것"이라고 설명했다.

박태동 글로벌트레이딩 총괄 상무는 "미국 기준금리의 인상 지연 전망이 이미 시장가격에 70% 가량 반영된 것으로 보인다"며 "금리가 다시 추가 완화 기조로 돌아서지 않는 이상 현 상황에서 수익날 부분이 적다"고 지적했다.

◆ "브라질 국채 축소…인도·유럽 매력적"

한편, 브라질 국채를 투자 대상에서 제외하라는 의견이 2/3에 달했다. '적극 축소' 및 '축소' 의견이 전체 응답자의 64%였다. 나머지는 보유한 채권 유지였다.

앞서 2010~2011년 비과세와 고금리 장점을 내세워 금융투자회사들은 브라질 국채를 대규모르 판매했다. 하지만 글로벌 경기가 부진하자 브라질산 원자재 수요가 급감했고, 헤알화 가치가 급격히 떨어졌다. 브라질국채 투자자들의 주름살도 늘었다.

전문가들은 인도채권과 유럽의 하이일드 및 투자등급 채권을 추천했다.

고창범 한국투자증권 상품전략부 차장은 "인도는 인플레이션 목표 달성이 가시화되고 있으며, 통화완화정책을 통한 경기부양이 기대된다"며 인도채권을 권유했다.

삼성생명은 유럽 하이일드 및 투자등급 채권을 꼽았다. 미국 기업 대비 낮은 부도율, 추가 기준금리 인하 가능성, 낮은 밸류에이션 부담 등이 이유다.

[뉴스핌 Newspim] 고종민 기자 (kjm@newspim.com)

영상

영상