[편집자] 이 기사는 05월 19일 오후 2시51분 프리미엄 뉴스서비스'ANDA'에 먼저 출고됐습니다. 몽골어로 의형제를 뜻하는 'ANDA'는 국내 기업의 글로벌 성장과 도약, 독자 여러분의 성공적인 자산관리 동반자가 되겠다는 뉴스핌의 약속입니다.

[뉴스핌= 이홍규 기자] 월가 전문투자자들 사이에서 최근 폭등한 에너지 주식을 매도할 때가 됐다는 의견이 제시됐다. 원유선물 가격도 고점에 도달했다는 인식이 있는 데다, 에너지 자원가격보다 종목 주가가 지나치게 올랐다는 판단 때문이다.

19일 자 블룸버그통신은 헤지펀드인 키니코스어소시에츠의 제임스 카노스 대표가 원유탐사업체 종목을 매도하는 것을 고려하고 있다는 의견을 내놓았다고 전했다. 카노스 대표는 "이들 주가가 본래 가치에 비해 너무 앞서 나갔다"고 말했다.

◆ 유가 50% 오를 때 300% 넘게 폭등한 에너지주

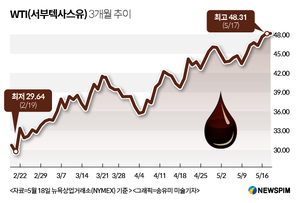

실제 지난 3개월 간 서부텍사스산 원유 선물(WTI) 가격은 53% 뛰었다. 이 기간 덴버리 리소시즈 ,SM에너지,캘리포니아 리소시즈 등 원유와 가스 탐사업체(E&P) 주가는 300%이상 폭등했다.

통상 에너지 가격과 에너지 업체의 주가는 같은 궤적을 그리며 움직이는 게 일반적이지만, 이들의 상승폭은 분명 과도하다는 지적이다.

전체 E&P 기업 주가를 추종하는 지수를 놓고봐도 에너지 관련주들의 상승폭은 에너지 가격 상승률을 상당폭 앞질렀다. 북미 지역 업체를 추종하는 이 지수는 지난 2월 23일을 저점으로 63% 상승했다. 같은 기간 미국산 천연가스 선물 가격은 12% 상승하는 데 그쳤다.

전문가들은 E&P 기업들의 주가가 마치 WTI 선물 가격이 배럴당 80달러 선에 있는 것처럼 거래된다고 지적했다.

피아자 에너지 부문 분석가는 "에너지 기업 주가들이 펀더멘탈을 벗어났다"면서 "그동안 유가를 들어올렸던 나이지리아 생산 시설 중단, 캐나다 산불, 산유국 동결 합의 가능성 재료들은 모두 일시적이었을 뿐"이라고 분석했다.

투자은행 웰스파고의 고든 두댓 분석가도 "주식들이 너무 멀리 나갔다"면서 "원유 과잉공급 해소 전망이 주가를 들어올렸지만, 원자재 가격 상승분을 넘어섰다"고 지적했다.

◆ 기업 부채비율 효과로 '오버슈팅' 가능 주장도

일부 전문가는 기업들의 주가가 본래 가치를 넘어선 '오버슈팅(Over-shooting)' 현상에 대해 기업들이 과도하게 지고 있는 부채 때문이라는 분석을 내놨다. 에너지 가격이 조금만 상승해도 기업의 부채 상환 능력이 개선돼 시장에서 이를 호재로 반영한다는 것이다.

모닝스타의 마크 핸슨 분석가는 "상각전 영업이익(Ebitda) 기준, 천연가스 가격이 1센트만 상승해도 2억에서 3억달러의 현금흐름이 발생한다"고 분석했다.

하지만 제임스 카노스 대표는 설령 유가가 80달러 선으로 오르더라도 에너지 업체의 주가는 정당화될 수 없다는 입장을 내비쳤다.

카노스 대표는 "원유 가격이 80달러와 100달러에 거래되도 원유와 가스 탐사 업체들은 수익을 낼 수 없다"면서 "45달러에서는 더욱 아니다"고 말했다.

[뉴스핌 Newspim] 이홍규 기자 (bernard0202@newspim.com)

영상

영상