[뉴스핌= 이홍규 기자] 헤지펀드의 호주 대형 은행에 대한 공매도 포지션이 6년 만에 최고치를 기록한 것으로 나타났다.

22일(현지시각) 자 월스트리트저널(WSJ)에 따르면 호주 커먼웰스은행, ANZ뱅킹그룹, 웨스트팩뱅킹그룹, NAB그룹 등 호주 4대 대형 은행에 대한 공매도 규모가 올해 들어 50% 증가했다. 금액으로는 90억호주달러(7조7000억원 상당)로 이는 당국이 관련 통계를 집계하기 시작한 2010년 이후 사상 최대 규모다.

공매도란 주가가 하락할 것으로 예상되는 주식을 빌려서 판뒤 나중에 실제로 주가가 하락하면 낮은 가격에 사서 빌린 주식을 갚아 차익을 얻는 기법이다.

대형 은행들의 부실대출 증가와, 부동산 시장 침체 가능성이 공매도 포지션을 늘리게 된 원인으로 풀이된다.

◆ 부동산시장 과열 우려

앞서 ANZ뱅킹그룹은 지난해 10월부터 지난 3월까지 부실대출 잔액이 2배 늘어난 9억1800만호주달러를 기록했다고 발표한 바 있다.

헤지펀드 컨설팅 업체 배리언트 퍼셉션의 조나단 테퍼는 고객들에게 "호주는 역사적으로 가장 큰 주택가격 거품을 경험하고 있다"면서 은행주 매도를 권했다.

헤지펀드들의 이런 행보는 주요 투자자들의 움직임과 배치된다.

특히 호주의 은퇴 생활자들이 은행주에 집중적으로 투자해왔는데, 이는 은행들이 제시하는 배당수익률이 다른 주식에 비해 현저히 높기 때문이다. 글로벌 회계법인 KPMG에 따르면 4대 은행들의 주주환원율은 평균 78%를 기록하고 있다.

맥쿼리그룹과 스테이트 스트리트 등 몇 몇 투자 은행들은 "과도한 공매도 전략은 시장의 평균 수익률을 밑돌기 마련이다"면서 반대 의견을 제시했다. 헤지펀드 맨그룹의 니콜라스 비달 포트폴리오 매니저도 "공매도 투자자들은 잘못된 방식으로 은행들의 배당금과 수익 위험을 측정해 투자하고 있다"고 지적했다.

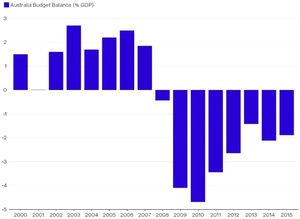

◆ 원자재 급락, 기업 부도 증가

하지만 최근 원자재 가격이 급락하고 부도 기업이 증가함에 따라 은행권 수익 악화 전망이 글로벌 주요 기관들 사이에서 급부상하고 있다. 헤지펀드의 공매도 전략에 힘이 실리는 대목이다.

국제신용평가사 무디스(Moody's)는 이 같은 이유로 호주 은행들의 순익이 감소할 것이라고 내다봤다. 또 골드만삭스와 모간스탠리 그리고 UBS 등도 수익 악화에 따른 배당금 축소가 불가피하다고 지적했다.

그러나 최근 은행주들의 주가가 하락했다가 다시 급반등하는 모습을 보이고 있고, 기준금리 인하가 예상되는 상황에서 섣부른 공매도 투자는 위험할 수 있다고 WSJ은 지적했다. 금리 인하가 단행될 경우 채무자들의 부채상환 부담이 줄게돼 부실대출 우려가 다시 사그라들 수 있다는 분석이다.

호주 최대 은행인 커먼웰스은행 주가는 지난 1월1일부터 최근까지 18% 급락했지만, 근래 들어 반등하고 있다.

몽고메리 글로벌 투자운용의 앤드류 맥칸 펀드매니저는 "호주 은행들에 대한 공매도 투자는 어려울 수 있다"면서 "비록 호주 은행들의 수익성이 악화할 것으로 전망되더라도, 호주 은행들의 수익성은 세계에서 가장 크다"고 말했다. 이어 "경쟁도 제한적이고 정부에서 지원도 받기 때문"이라고 분석했다.

[뉴스핌 Newspim] 이홍규 기자 (bernard0202@newspim.com)

영상

영상