[뉴스핌=김지유 기자] 수출입은행의 국제결제은행(BIS)기준 총자본비율이 '경영실태평가 1등급 기준(10%)' 밑인 9%대로 떨어졌다. KDB산업은행은 14%대를 유지했다. 시중은행중에서는 KB국민은행이 15.81%로 가장 높았다.

은행지주중에서는 KB금융지주가 작년말에 이어 연속 1위를 차지했다. 신한금융지주와 하나금융지주가 뒤를 이어 상위권를 형성했다. 반면 지방은행들을 거느린 BNK금융지주와 JB금융지주, DGB금융지주는 나란히 하위권에 머물렀다.

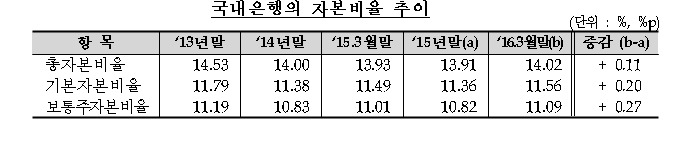

30일 금융감독원이 발표한 '은행 및 은행지주회사 BIS기준 자본비율 현황(잠정)'에 따르면, 지난 3월말 기준 국내은행의 BIS 기준 총자본비율(총자본/위험가중자산)은 14.02%로 나타났다. 이는 작년말 대비 0.11%포인트(p) 상승한 수준이다.

총자본비율은 은행의 자본적정성을 나타내는 지표로 통상 이 비율이 높을수록 자본건전성이 양호한걸로 평가된다.

◆씨티·국민은행 총자본비율 상위권…수출입·수협 하위권

국내은행의 올해 1분기 총자본비율 상승은 총자본(자본금+잉여금+신종자본증권+후순위채 등)이 1조2000억원(0.6%p) 증가하고, 위험가중자산이 3조원(0.2%p) 감소한 데 기인했다. 특히 총자본은 ▲당기순이익 증가 ▲유상증자 ▲신규 자본증권 발행 등으로 증가했다. 위험가중자산은 환율하락에 따른 외화대출금의 원화환산액이 감소함에 따라 감소했다.

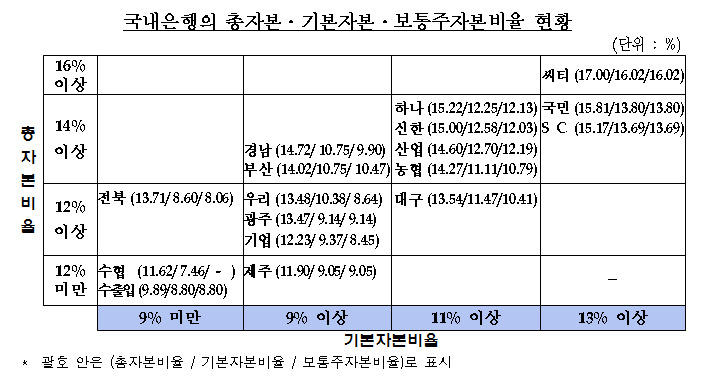

개별은행별로는 씨티은행(17.00%)과 KB국민은행(15.81%)이 총자본비율 선두권을 형성했다. 씨티은행과 국민은행은 작년말에도 각각 16.99%와 16.01%로 선두권이었다. 다른 은행에 비해서 금융위기 재발시 손실흡수능력이 뛰어나 존속가능성이 크다는 의미다.

또 SC제일은행(15.17%)와 KEB하나은행(15.22%), 신한은행(15.00%)은 작년말 14%대에서 15%대로 올라섰다. 경남은행(14.72%)과 부산은행(14.02%)은 작년말 13%대에서 14%대로 상승했다. 이어 산업은행(14.60%), 농협(14.27%) 등이 14%대를 유지했고 광주은행(13.47%), 우리은행(13.48%), 대구은행(13.54%)은 13%대를 유지했다.

수협(11.62%), 수출입은행(9.89%)은 작년말에 이어 연말에도 하위권에 머물렀다. 특히 수출입은행은 지난해 9월 당시 6년만에 총자본비율이 9%대로 떨어졌다가, 연말 10.11%를 기록했다. 그러나 3개월만에 다시 9%대로 떨어졌다. IBK기업은행(12.23%)과 제주은행(11.90%)도 낮은 수준이었다.

◆KB지주 총자본비율 가장 높아…신한·하나 상위권

은행지주회사의 BIS 기준 총자본비율은 13.74%로 작년말 대비 0.02%p 상승했다.

이렇게 지난해 말 은행지주회사들의 총자본비율이 상승한 것은 총자본 증가율(0.4%p)이 위험가중자산 증가율(0.3%p)을 상회했기 떄문이다.

은행지주별로는 KB금융(15.28%)이 가장 높았다. 신한금융(13.65%), 하나금융(13.43%)이 그 뒤를 이었다. 반면 BNK금융(12.15%), JB금융(12.25%), DGB금융(12.71%)은 하위권에 머물렀다.

금감원 관계자는 "3월말 대부분 은행 및 모든 은행지주회사의 총자본비율이 경영실태평가 1등급 기준을 충족하는 등 양호한 수준"이라고 평가했다. 1등급 기준은 ▲총자본비율 10% ▲기본자본비율 7.5% ▲보통주자본비율 5.7% 등이다.

이어 "올해부터 시행되는 바젤Ⅲ 추가자본 규제 이행을 준비하고, 대외여건 악화 및 수익성 부진 등에 따른 자본비율 하락 가능성에 대비한 적정 수준의 자본확충을 유도할 것"이라고 말했다.

[뉴스핌 Newspim] 김지유 기자 (kimjiyu@newspim.com)

영상

영상