[편집자] 이 기사는 05월 30일 오후 2시20분 프리미엄 뉴스서비스'ANDA'에 먼저 출고됐습니다. 몽골어로 의형제를 뜻하는 'ANDA'는 국내 기업의 글로벌 성장과 도약, 독자 여러분의 성공적인 자산관리 동반자가 되겠다는 뉴스핌의 약속입니다.

[시드니= 뉴스핌 권지언 특파원] 2008년 금융위기 이후 7년 넘게 지속됐던 미국 증시 반등 장세가 수명을 다 했을 것이란 우려가 고개를 들고 있지만, 아직 붕괴 우려는 시기상조란 평가가 나오고 있다.

미국 금융전문지 배런스(Barron's)는 28일 자 최신호 커버스토리에서 아직은 미 증시 붕괴 타이밍이 오지 않았으며 오히려 완만한 추가 상승세가 나타날 수 있다고 주장했다.

◆ 증시 붕괴 우려 안 해도 되는 5가지 이유

배런스는 주식시장 붕괴를 우려하지 않아도 될 이유를 다섯 가지 제시했다. 그 첫번째는 아직 미국 주가지수가 과도하게 높은 수준이 아니라는 것이다.

지난 금융위기 발생 시기인 2007년과 현재 미 증시 밸류에이션을 가장 정확히 비교할 수 있는 지표로 현금 배당금을 지급하는 총 1400여개의 미국 기업들을 대상으로 집계한 '위즈덤트리 배당지수(WisdomTree Dividend Index)'를 살펴보면 현재 월가 주가지수가 상당히 안정된 수준이라는 것이다.

지난 2007년 7월 해당 지수 수익률은 2.9% 였으며 당시 미국채 30년물 수익률은 5.1%였다. 현재 30년물 수익률이 2.6%로 내려왔는데, 채권 대신 주식으로 투자자들이 몰렸음을 가정하면 배당 지수 수익률이 과거보다 더 낮아져야 하지만, 현재 배당 지수 수익률은 3.2%로 오히려 높아졌다.

지난 금융 위기 촉매제였던 주택시장 거품 위험을 지금은 찾아볼 수 없다는 점도 증시 붕괴 가능성을 누그러뜨린다. 지난달 미국의 기존주택 중간 가격은 23만2500달러로 2007년 7월의 26만3560달러보다도 낮은 수준이다.

나아가 과거 증시 붕괴는 경기 침체를 수반했다는 점을 감안하면, 지금은 경기 침체 가능성이 낮다는 점에서 안도할 수 있다고 배런스는 주장했다. 과거에 매번 경기 침체가 오기 직전 국제유가 급등 양상이 동반됐지만 현재 국제유가는 올해 저점에서 급격히 반등했는데도 여전히 50달러를 하회하는 수준이다.

미국 국채 수익률 곡선이 평탄화(장·단기 금리 차이 축소)되고 있지만 이 역시 침체 전조로 해석하긴 어렵다는 시각이 지배적이다. 현재 미국채 10년물과 3개월물 간 수익률 차이는 154bp로 비교적 정상적인 수준이라고 평가했다.

◆ 대외 변수가 미 증시 흔든 적 없어

물론 중국의 경기 둔화나 일본이나 유럽의 성장 부진 지속과 같은 대외 요인 또는 트럼프의 미국 대선 승리 등 경제 이외의 변수들이 위험으로 등장할 것이란 우려도 있다.

하지만 여지껐 대외 위험요인으로 미국 경제가 침체에 빠진 적은 단 한 번도 없으며 이번 역시 예외는 아닐 것이라고 배런스는 내다봤다. 오히려 미국 증시는 이러한 위험들을 뒤로 한 채 한 자릿수의 추가 상승할 가능성이 높다는 주장도 곁들였다.

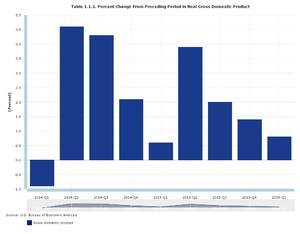

이들은 지난달 발표된 미국의 강력한 소매판매 지표가 소비 개선이 본격화하고 있음을 시사하며, 고용시장 여건, 임금 상승세, 주택판매 지표 등이 모두 양호해 올해 미국의 국내총생산(GDP) 성장률이 2.5%로 가속화하고 증시에도 상승 동력으로 작용할 것이라고 주장했다.

[뉴스핌 Newspim] 권지언 시드니 특파원 (kwonjiun@newspim.com)

영상

영상