[뉴스핌=한기진 기자] 은행의 달러화 부족 사태를 막기 위한 보호장치로 ‘외화 유동성커버리지비율(LCR)’ 도입이 확정됐다. 6가지나 됐던 외화규제도 LCR로 단일화된다. 2019년부터는 언제든 현금화할 수 있는 고유동성 외화자산이 매일 대출 등으로 나가는 순현금 유출 규모에서 월 평균 80% 수준을 유지해야 한다.

16일 기획재정부, 금융위원회, 한국은행 등 외환당국은 거시경제금융회의를 열고 이 같은 내용의 외환건전성 제도 개편 방안을 발표했다.

개편 방안의 핵심은 외화 LCR을 2017년부터 공식 외화 규제로 도입하고 중복되거나 불필요한 규제의 폐지다. LCR은 1개월을 기준으로 순현금유출액에 대한 고유동성 자산 보유비율을 의미한다.

그동안 외화 규제는 IMF외환위기나 2008년 글로벌 금융위기처럼 큰 사건이 있을 때마다 도입하면서, 중복된 규제가 많았다. 현재 은행 외화유동성 규제는 총 6가지로 ▲만기불일치 비율 ▲외화유동성 비율 ▲중장기 외화자금비율 ▲안전자산 보유비율 ▲외화여유자금비율 ▲외화·중요통화 LCR 등이 있다.

외화LCR 규제로 단일화되면서 은행들은 ‘향후 1개월간 외화 순유출 대비 고(高)유동 외화자산’의 규모를 일정 수준 유지하면 된다.

KB국민, 신한, 우리, KEB하나은행 등 일반은행은 오는 2019년까지 외화LCR비율을 80%로 맞춰야 하는데, 내년에 60%, 내후년 70%로 단계별로 비율이 상승한다. 농협, 기업, 수협은행 등 특수은행은 외화사정이 상대적으로 부족하기 때문에 내년에는 40%만 충족하면 되지만 2019년에는 80%에 달해야 한다. 산업은행은 특수성을 감안해 내년 40%, 2019년 60%이다.

외환당국은 “규제비율은 금융위기가 닥칠 경우 LCR비율을 맞추기 위해 외화대출 등을 축소할 수 있어 규제비율을 완화했다”고 설명했다.

외화LCR비율은 은행업감독규정 등 관련 규정 개정을 거쳐 내년 1월부터 시행된다.

외환당국이 외화 규제를 LCR로 단일화한 이유는, 기존의 규제들이 평상시에 외화 만기관리에 중점을 두고 있어 정작 외화조달이 어려운 위기 시에는 제 역할을 못한다는 지적에 따른 것이다.

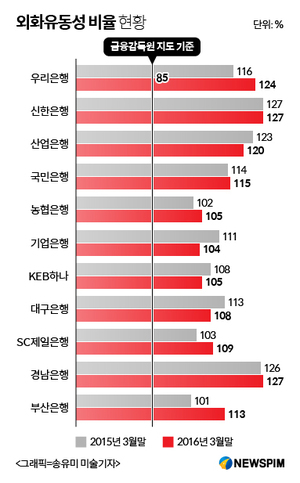

실제로 금융위기 당시 모든 은행이 감독당국의 외화유동성 규제 85%를 충족했는데도, 예금 등으로 은행에 들어오는 외화공급이 줄고 해외채권 차환발행도 못해 유동성 부족을 겪은 바 있다.

외환당국은 “대외 충격에 대한 대응여력을 높여 금융시스템의 안정성을 강화하고 위기시 실물부문에 안정적 외화공급이 지속적으로 가능해지고 고유동성 자산을 통해 단기외채 급증, 콜시장 쏠림현상 등 시장불안을 예방하고 실물부문 외화공급의 연속성 확보할 수 있다”고 밝혔다.

[뉴스핌 Newspim] 한기진 기자 (hkj77@hanmail.net)

영상

영상