[편집자] 이 기사는 8월 17일 오후 3시55분 프리미엄 뉴스서비스'ANDA'에 먼저 출고됐습니다. 몽골어로 의형제를 뜻하는 'ANDA'는 국내 기업의 글로벌 성장과 도약, 독자 여러분의 성공적인 자산관리 동반자가 되겠다는 뉴스핌의 약속입니다.

[뉴스핌=허정인 기자] 50년 만기 국채 발행 소식에 보험사가 적극적인 매수 의지를 보였다. 초장기물 보유를 통해 국제회계기준(IFRS4 2단계) 적용에 효율적으로 대응할 수 있기 때문이다.

17일 금융투자업계에 따르면, 오는 2020년경에 시행되는 국제회계기준(IFRS) 2단계를 앞둔 국내 보험사들은 정부의 50년물 국채 발행 검토를 일제히 반기는 분위기다.

1단계를 넘어 이번에 도입되는 IFRS4 2단계의 주요 골자는 보험사의 부채가치 평가를 시가로 바꾸는 것이다. 부채평가를 기존의 매입 원가에서 시장가격을 고려한 시가평가로 바꿔 보험사의 리스크를 줄이겠다는 것.

IFRS4 2단계가 시행돼 부채를 시가로 평가하면 부채의 듀레이션(투자자금의 평균 회수 기간)이 늘어난다. 자산과 부채의 듀레이션 차이가 커지면 보험사의 재무건전성을 나타내는 지급여력(RBC) 비율이 떨어진다. 보험사 입장에선 보유 자산의 듀레이션을 늘려야만 한다.

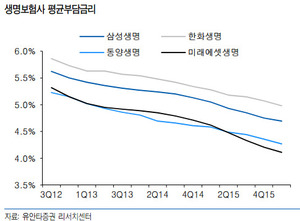

업계는 2018년까지 보유 중인 자산 듀레이션을 10년 안팎으로 늘려야 할 것으로 보고 있다. 2016년 1분기 기준 3대 보험사(삼성생명, 교보생명, 한화생명)의 평균 자산 듀레이션은 6.1년이다.

초장기물의 등장 소식에 보험사들이 두 팔 벌려 환영하는 이유가 여기에 있다.

시중 보험사 자산운용 팀장은 “50년물이 나오면 듀레이션 매칭을 위해 물량을 일부 담을 계획”이라며 “30년짜리로는 듀레이션 늘리는 데 한계가 있고 물량을 채우는 데도 부담이 있어서 50년물 발행은 긍정적으로 보고 있다”고 전했다.

다른 시중 보험사 운용전략부 팀장은 “물량이 나오면 금리 수준을 보고 입찰할 계획”이라면서 “30년물끼리 스트립하면 30년으로 맞출 수 있어 현재로도 큰 문제는 없지만 50년물이 나오면 적은 물량으로 듀레이션 맞출 수 있어 수요는 계속 있을 것으로 본다”고 전했다.

현존하는 최장 만기물인 30년 국채에 대한 우려도 일부 있다. 시중 생명사 자산운용팀장은 “초장기물 수요는 충분히 있을 것 같고 50년물 발행에 대해 크게 반대의견을 내진 않겠지만 만약 수량이 많아지면 기존에 보유 중인 30년물이 평가손실될 수 있다”면서 “50년물 수량만 적절하면 시장도 크게 반대하진 않을 것”이라고 말했다.

다만 증권사는 시큰둥한 입장이다. 만기가 길수록 리스크도 큰데, 금리 메리트가 두드러지지 않는 이상 증권사가 굳이 담을 이유가 없다는 설명이다.

증권사 채권운용팀장은 “과거 20년이나 10년물 발행을 늘릴 때 시장상황을 보면 금리가 달라붙어 메리트가 딱히 없었다”면서 “만기가 길어 헷지 수단도 없고 국고채 PD도 50년물 입찰은 부담스러울 것”이라고 말했다.

김지만 HMC투자증권 연구원은 “현재 커브가 많이 눌려있어 50년물이 발행돼도 금리가 상당히 낮을 것”이라며 “스프레드가 벌어질 때 자본차익 변동이 상당할 텐데 그런 측면의 리스크를 봤을 때 증권사가 50년짜리로 트레이딩할 수요는 많지 않을 것”이라고 설명했다.

한편, 기획재정부는 지난 16일 장기간에 걸쳐 안정적으로 재정운용 자금을 조달하기 위해 50년 만기 신규 국고채 시범 발행을 검토하고 있다고 밝혔다. 기재부는 8월 중, 채권시장 참여자 및 전문가들을 대상으로 50년 만기 신규 국고채 발행을 위한 의견수렴에 나설 예정이다.

[뉴스핌 Newspim] 허정인 기자 (jeongin@newspim.com)

영상

영상