[뉴스핌=한기진 기자] 신용평가사들이 시중은행의 신용위험 확대를 이유로 신종자본증권(코코본드)의 신용등급 하락을 경고했다. 시중은행들이 자본확충을 위해 코코본드를 대량 발행하면서 2008년 금융위기때보다 자본건전성 등 경영여건이 악화됐다는 이유에서다.

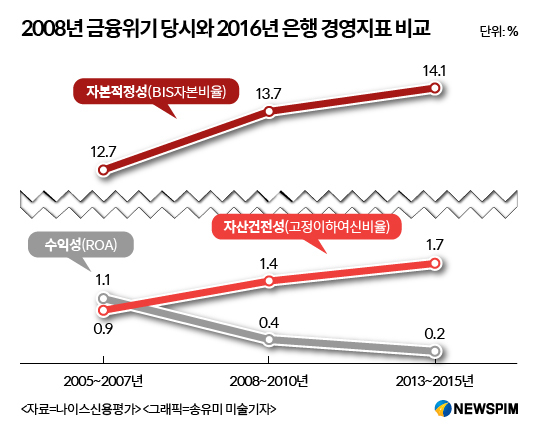

16일 금융업계에 따르면 신평사의 은행 신용도 4대 평가지표인 수익성, 자산건전성, 자본적정성, 정부지원가능성 등을 2008년 금융위기 당시와 비교할 때 자본적정성 1개 지표만 개선됐고, 나머지는 모두 악화됐다.

자본적정성을 보여주는 국제결제은행(BIS)기준 자본비율을 보면 2013~2015년 사이 3년 평균은 14.1%로 나타났다. 이는 2008년 금융위기 직전 3년(2005~2007년) 평균 12.7%와 위기 이후 3년(2008~2010년) 13.7%보다 각각 1.4%p, 0.4%p 향상된 수치다.

국제적인 은행건전성 기준인 바젤III가 안정적 기준으로 요구하는 BIS비율은 2019년까지 14%이다.

반면 나머지 신용위험평가 지표들은 모두 악화됐다.

수익성을 보여주는 총자산이익률(ROA)은 금융위기 직전 3년 평균이 1.1%였다. 위기가 터진 직후 3년 평균은 0.4%로 급락했다. 최근 3년 평균은 더 하락해 0.2%에 불과하다.

자산건전성은 기업구조조정으로 더욱 악화일로다. 총 여신에서 회수가 어려운 부실여신비율을 보여주는 고정이하여신비율은 최근 3년 평균이 1.7%로 금융위기 직전 3년 평균 0.9%, 위기 이후 3년 평균 1.4%보다 각각 0.8%p, 0.3%p 악화됐다.

금융위기 시 정부의 지원 여건도 악화됐다. 2008년 금융위기 당시 3가지 경로로 은행을 지원했다. 자산관리공사가 구조조정기금으로 부실채권을 사줬다. 자본이 부족하면 은행 자본확충펀드와 정책금융공사의 금융안정기금으로 대출과 보증을 해줬다. 이마저도 부족하면 예금보험공사가 직접 출자를 했다.

하지만 최근에는 12조원에 달하는 국책은행 자본확충펀드로 정부의 재원이 부족하다. 또 금융위원회가 베일인(Bail-in)으로 불리는 은행과 주주가 부실을 공동으로 책임지는 금융회사 회생 및 정리제도를 도입키로 했다. 이럴 경우 은행이 부실화되면 주주가 먼저 주식을 소각하고 최후에만 정부가 공적자금을 지원한다.

김성진 나이스신용평가 책임연구원은 “금융위기 당시보다 작은 충격 발생에도 신용위험이 빠르게 증가할 수 있다”면서 “바젤III에서 코코본드는 타 부채 대비 우선적으로 손실을 부담해야 하기 때문에 재무안정성이 열위하거나 발행 조건이 투자자에게 불리하면 등급 하향 조정 가능성이 높다”고 설명했다.

그는 또 “취약산업 구조조정 확대시 충격 흡수력이 낮은 은행을 중심으로 신용등급 조정 가능성이 있다”고 했다.

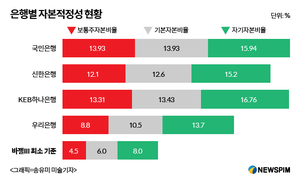

이런 상황에 처한 은행으로 나이스신용평가는 농협은행, 부산은행, 경남은행, 우리은행 등 4곳을 꼽았다.

[뉴스핌 Newspim] 한기진 기자 (hkj77@hanmail.net)

영상

영상