[뉴스핌=조한송 기자] 유안타증권이 신용등급 회복과 대만계 유안타금융그룹의 중화권 인프라 및 네트워크를 활용, 투자은행(IB) 부문에서 성과를 내고 있다. 최근엔 중국기업 골든센츄리 기업공개(IPO) 자금모집을 흥행으로 이끌며 시장 관심을 끌고 있다.

최근 유안타증권은 일반 투자자 대상의 골든센츄리의 공모청약을 진행결과, 경쟁률 345대 1을 기록하며 청약증거금으로 9557억원을 모집했다. 오는 19일 코스닥 상장을 앞둔 중대형 트랙터 휠·타이어 기업 골든센츄리는 올해 국내 증시에 발 들이는 4번째 중국기업이자, 유안타로선 동양사태 이후 5년만에 맡은 단독주관 기업이다.

한 증권사 IPO 부장은 "공모청약 경쟁률을 보더라도 유안타 측이 IR을 잘한 것 같다. 무엇보다 공모가액을 좀 더 높일수 있었음에도 낮췄다는 점이 눈에 띈다. 최근 공모가 이슈가 계속되다보니 시장상황을 반영해 적절한 선에서 산정한 것으로 판단된다"고 평가했다.

실제 골든센츄리의 공모희망가 기준 주가수익비율(PER)은 5~6.6배로 앞서 상장한 중국 기업들이 평균 10배를 넘은 것과 비교해 상대적으로 낮다. PER는 시장에서 매매되는 특정회사의 주식가격을 주당순이익으로 나눈 값인 만큼, 배수가 낮을수록 해당 기업의 주식가격이 싸다는 의미다.

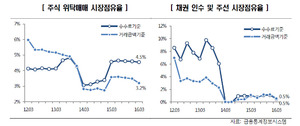

회사 측에서도 규모는 작지만 5년 만에 단독 주관을 맡아 공모 청약에서 흥행한 것을 두고 고무된 상황. 유안타증권은 동양시절부터 채권자본시장에서 두각을 나타냈고, 이를 발판삼아 주식자본시장에서 유상증자라든가 전환사채(CB) 등의 딜을 진행해왔으나 IPO는 상대적으로 약했던 것이 사실이다.

유안타증권 관계자는 "2000년대 초반 코스닥 IPO도 많이 했으나 이후 경쟁이 치열해지면서 약화된데다 동양사태로 신용등급도 낮아져 2~3년간 어려웠다"며 "최근 사업이 안정되면서 신용등급도 올라서고 IB 하우스 내 새로운 직원도 충원하면서 이제 막 발걸음을 내딛는 상황"이라고 전해왔다.

특히 중국기업 IPO는 유안타 측이 제시한 중화권 특화전략 중 하나라는 점에서 앞으로의 행보가 주목된다.앞서 김진완 유안타증권 경영전략본부장은 "수익 다변화를 위해 중화권증권사로서의 강점을 살려 중국 IPO와 IB 부문 특화를 해나가겠다"고 강조한 바 있다.

현재 유안타증권의 IPO 인력은 총 11명. 이중 4명은 중화권 인사일 정도로 중국기업 유치에 비중을 두고 있다. 유안타증권은 골든센츄리 이외에 현재 2개의 중국기업 상장을 준비 중이며 이들 기업은 내년 하반기쯤 시장에 나올 것으로 예상된다.

유안타 측은 2006~2007년 중국기업 IPO 시장에 뛰어들어 10년 이상 경쟁력을 키워온 타 증권사 대비 비록 출발은 늦지만 본사 네트워크를 기반으로 딜소싱 능력만큼은 강점을 갖는다. 실제 골든센츄리를 포함해 유안타증권이 상장 절차를 준비 중인 중국기업 3곳 모두 본사 네트워크를 활용한 딜이다.

이문한 유안타증권 IPO팀장은 "타사의 경우 직접 영업에 나서지만 우리는 본사 네트워크 도움을 받아서도 딜소싱에 유리한 측면이 있다"며 "현지에서 1차적으로 검증된 딜을 계속적으로 공급받고 한국에서도 이를 꼼꼼하게 검토하는 방식으로 진행하고 있어 국내사 중 딜소싱 능력은 가장 뛰어날 것이라 본다"며 자신감을 내비쳤다.

[뉴스핌 Newspim] 조한송 기자 (1flower@newspim.com)

영상

영상