[뉴스핌=이에라 기자] 브라질 국채로 대변되던 해외채권 투자가 달라지고 있다. 애플이나 코카콜라처럼 우량한 글로벌 기업 회사채는 물론 프랑스 전력공사 영구채(EDF), HSBC 영구채 등 다양한 채권이 거액 자산가들의 투자처로 바뀌고 있다.

31일 금융투자업계에 따르면 지난 9월 미국의 기준금리 인상 가능성이 제기되면서 8월 한달간 신한금융투자에서 600억원어치의 해외채권(브라질 제외)이 팔렸다. 2013년 한해동안 팔았던 규모(684억원)와 맞먹는 수준이다.

가장 많이 판매된 해외채권은 멕시코 국영석유회사 페멕스(PEMEX) 회사채, HSBC홀딩스 영구채, EDF 영구채 등이다. 신한금융투자는 최근들어 프랑스 은행 크레디아그리콜 영구채도 판매 중이다. 금리는 연 6% 후반 정도로 신용등급은 BB+이다.

NH투자증권과 한국투자증권도 EDF 영구채를 판매하고 있다. 영구채는 사실상 만기가 없이 이자만 지급하는 채권이다. 발행회사가 콜옵션을 행사할 경우 중도상환이 이뤄진다. 표면금리가 연 5.25%로 높다는 점이 투자자들을 이끌었다.

이미 캐피탈 게인(자본수익)을 챙긴 투자자들은 또 다른 해외채권을 사들이고 있는 것으로 알려졌다. 김진곤 NH투자증권 프리미어블루 강북센터 상무는 "JP모건이나 뱅크오브아메리카(BoA) 같은 글로벌 미국계은행 후순위채에 대한 관심이 크다"며 "조기상환할 수 있는 콜옵션이 있는 5%대의 금리가 투자 매력"이라고 설명했다.

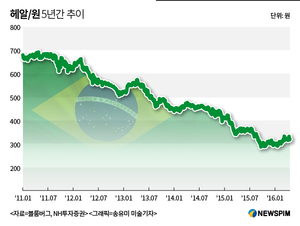

그동안 국내 증권사들의 해외채권 투자는 브라질이나 인도 같은 신흥국 국채에 쏠려있었다. 저금리가 계속되면서 브라질 국채처럼 연 10% 내의 고금리를 제공하는 신흥국 채권의 투자 매력도가 높아졌다. 여윳돈이 있는 거액자산가들을 중심으로 브라질 국채 투자가 이어지면서 증권사 판매량만 4조원을 넘어섰다.

하지만 최근에는 달라졌다. 다양한 선진국 회사채와 달러표시 채권 등이 인기다. 단순히 정기예금 대비 높은 금리를 준다는 점도 투자자들을 이끌고 있지만, 달러화 표시 채권을 보유하면 포트폴리오 차원에서 다양한 통화에 분산투자 한다는 점도 있어서다.

박영민 신한금융투자 FICC상품부장은 "(달러표시 회사채는) 브라질 국채에 비해 금리는 떨어질 수 있지만, 안정성이 높은 달러화 자산과 크레딧에 대한 투자 수요가 높아지고 있다"며 "10여년전부터 저금리 기조였던 일본의 투자 성향과 비슷해지고 있는 것"이라고 설명했다.

신흥국이 발행한 달러표시 채권도 있다. 신흥국 통화로 발행한 채권은 금리가 높지만 환율 리스크를 안고있다. 하지만 달러로 발행된 신흥국 채권은 금리가 좀 떨어져도 달러라는 안정성이 있다.

해외 채권마다 다르긴 하지만 대부분 최저 가입금액이 10만달러(약 1억1500만원) 이상이다. 다만 유동성이 없는 일부 해외채권은 한번 거래를 할때 최소 3억~5억원이 필요하기도 하다. 이 때문에 이 거액자산가들 중심으로 해외채권 투자가 이루어지고 있다.

브라질국채 최저 가입금액은 이보다는 낮다. 신한금융투자의 경우 350만~400만원 정도로 브라질 국채 첫 투자를 할 수 있다. 유동성이 풍부해 거래가 활발하기 때문에 최저 가입금액도 다른 해외채권보다 낮다.

무엇보다 해외채권에 투자할 때는 환율 변동성을 꼭 챙겨야 한다. 특히 이머징 통화에 투자할 경우 환율 변동으로 환차손이 커질 수 있다는 점도 명심해야 한다.

김준 한국투자증권 채권상품부 부장은 "달러나 헤알화나 환율은 1년에 10~15% 변동성이 있고, 위기가 오면 1년에 30%도 하락할 수 있다"면서 "환율은 5~10년이 지나면 수렴하기 때문에 장기투를 하면서 주기적으로 분할매수해 나가는 것이 적절한 투자법이 될 수 있다"고 설명했다.

[뉴스핌 Newspim] 이에라 기자 (ERA@newspim.com)

영상

영상