[뉴스핌=김연순 기자] 정부가 15년 만에 우리은행 민영화에 성공했지만 지분 평균 매각단가는 시장 예상치를 하회한 것으로 추정된다.

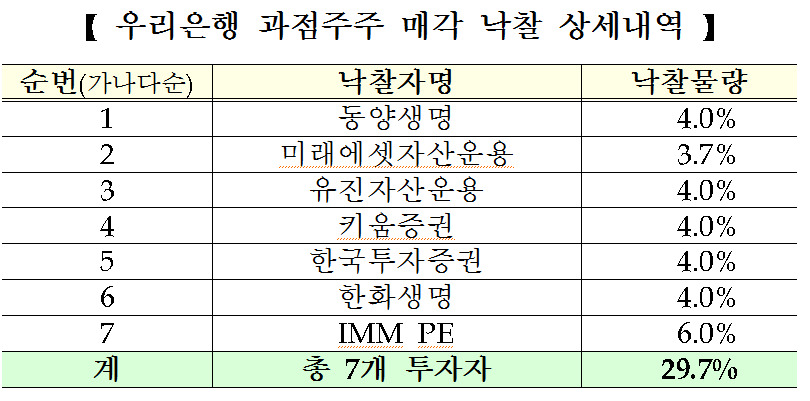

13일 공적자금위원회는 우리은행 지분 최종 낙찰자로 한국투자증권, 키움증권, 한화생명, 동양생명(중국 안방보험), 미래에셋자산운용, 유진자산운용, IMM프라이빗에쿼티 등 7개사를 최종 선정했다고 밝혔다. 매각 물량은 29.7%로 IMM PE만이 6% 물량이 낙찰됐고 나머지 6곳은 우리은행 지분 4%씩을 인수한다. 정부는 이번 지분 매각으로 공적자금 약 2조4000억원을 회수했다고 밝혔다. 정부는 관련 법령과 투자자측 비밀유지 요청 등으로 예정가격, 낙찰자별 입찰가격, 평균 매각단가 등은 공개할 수 없다는 입장이다.

금융위 관계자는 "예정가격은 관련 법령상 공개가 불가하며 낙찰자별 입찰가격과 평균 매각단가도 투자자와의 비밀유지 요청 등에 따라 밝힐 수 없다"고 설명했다.

다만 낙찰자별 입찰가격은 알 길이 없지만 평균 매각단가 추정 정도는 가능하다. 정부가 이번에 매각한 지분 29.7%는 우리은행 총 발행 주식수 6억7600만주 기준으로 2억주 정도다. 공적자금 2조4000억원을 회수했기 때문에 매각 주식수를 감안하면 평균 매각단가는 1만2000원선이라는 계산이 나온다.

이는 시장 예상치를 하회하는 수준이다. 우리은행 본입찰 전까지 시장에선 매각 예정가격이 1만2300~1만2500원 수준에서 결정됐을 것이란 컨센서스가 모아졌다. 이번에 최종 낙찰자로 선정된 8곳(KTB자산운용 1곳 탈락)의 투자자들이 정부의 매각 예정가격을 상회하는 입찰제안을 했기 때문에 평균 매각단가가 1만2000원 수준이면 예정가격은 1만1000원대 수준으로 떨어졌을 가능성이 높다.

예정가격 산정의 핵심 요소는 ▲매각 당일(11일) 우리은행 종가 ▲직전 한 달간의 평균 주가 ▲공적자금 회수 규모다. 11일 우리은행 종가는 1만2750원. 공적 자금 회수를 위한 손익분기점은 1만2980원이었다. 지난 2014년 최저 예정가와 주당 50원 차이로 인해 대부분의 물량이 유찰된 전력이 있기 때문에, 정부에선 이번 민영화 성공에 방점을 찍고 매각 예정가격을 시장 예상치보다 낮춰 잡았을 것으로 예상된다.

정부는 우리은행에 투입된 12조800억원 중 이번 회수액을 포함해 총 10조6000억원을 회수했다. 매각 후 잔여지분은 21.4%(주식수 약 1억4500주)이고, 추가적으로 회수해야 할 공적 자금은 2조2000억원이다. 단순 계산하면 정부의 우리은행 나머지 지분 21.4%에 대한 공적 자금 회수 손익분기점은 주당 1만5000원을 넘어선다.

IB업계의 한 관계자는 "21.4% 물량 중 우리은행 사주 콜옵션 물량(2.97%)도 있기 때문에 이번에 매각한 물량 30%만 빼고 나머지 지분을 통으로 나누는 것이 아니라 콜옵션 부분도 감안해야 한다"면서 "나머지 정부 지분 중 원금 회수가 가능한 주가를 책정하기에는 경우가 수와 경우의 수가 많다"고 전했다.

금융당국은 잔여지분 21.4%에 대해 현재까지 매각계획은 정해진 바 없다는 입장이다. 다만 과점주주 중심의 자율경영을 보장한다는 차원에서 공적자금 회수 측면에서 민영화에 따른 추가이익을 충분히 감안해 공자위 논의 등을 통해 빠른 시일내에 추가 매각할 예정이다.

[뉴스핌 Newspim] 김연순 기자 (y2kid@newspim.com)

영상

영상