[뉴스핌=강소영 기자] 생산자물가와 소비자물가가 동반 상승하면서 중국 경제가 인플레 주기에 진입했다는 주장이 힘을 얻고 있다. 인플레 주기 진입으로 인민은행의 금리 인상 압박도 커지고 있다.

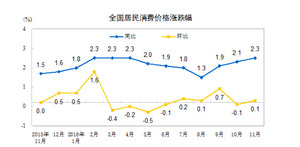

9일 중국 국가통계국이 발표한 11월 소비자물가지수(CPI) 상승률은 2.3%로 전월치(+2.1%)와 시장예상치(+2.2%)를 모두 상회했다. 특히 식표품 물가가 4% 올라 물가 상승을 자극했다.

정하이칭(鄭海淸) 구주(九州)증권 수석경제학자는 "새로운 인플레 주기가 도래했다"며 "앞으로 2개월 CPI은 지속적으로 상승, 2017년 1월에는 3%에 육박하게 될 것"이라고 전망했다.

대외적 환경도 중국 물가 상승을 부추기고 있다. 2016년들어 미국, 유로존은 모두 물가 상승 추세를 이어왔다. 미국의 CPI는 전년 동기 대비 1.6% 증가했고, 미국 핵심 개인소비지출(PCE)도 0.8%에서 1.4%로 상승했다. 유럽중앙은행(ECB)의 물가지수(HICP)도 0%에서 0.6%로 올랐고, 10월 전까지 마이너스 수준이던 일본 CPI도 10월 0.1%로 급등했다.

생산자물가지수(PPI) 상승률도 3.3%로 2011년 말 이후 최고치를 기록했다.

중국 물가 상승의 원인은 야채 등 식품가격 상승이다. 아직까지는 생산자물가(PPI) 상승이 소비자물가(CPI) 상승을 촉발하지는 않았다는 설명이다. 그러나 역대 PPI와 CPI 추이가 상호 밀접한 관련을 보인만큼 최근의 가파른 생산자물가가 소비자물가 상승을 더욱 자극할 요인이 될 수 있다.

정하이칭 경제학자는 "CPI 보다 PPI 추이에 더 주목할 필요가 있다"고 강조했다.

중국의 원자재 가격의 상승이 PPI에 아직 완전히 반영되지 않았기때문에 PPI의 추가 상승 여지가 매우 크다는 것. 향후 원자재 가격 상승이 PPI에 적극 반영되면서 향후 2개월 PPI 오름세는 더욱 가팔라질 전망이다.

정하이칭 경제학자는 내년 1월 PPI 지수가 4%를 돌파가 유력하다고 밝혔다.

인플레이션 주기 진입에 따라 금리인상 필요성을 제기하는 전문가 견해도 늘고있다. 특히 PPI 상승세를 통화정책 결정의 주요 근거로 삼아햐 한다는 주장이 힘을 얻고 있다.

지난 2014~2015년 시장이 금리인하를 강하게 요구했을때도 거론된 주요 근거는 PPI 였다. 당시 PPI는 -2%에서 -6%로 곤두박질 쳤고, 기업이 '채무-디플레이션'의 악순환에 빠져들고 있다는 경고가 줄을 이었다.

2015년 3분기 인민은행도 3분기 통화정책 집중보고서에서 "CPI 혹은 GPD디플레이터를 실질 금리 수준 산정에 반영하는 것이 적절하다"며 처음으로 GDP디플레이터를 금리 결정에 반영하겠다는 의사를 밝혔다.

GDP디플레이터란 국민소득에 영향을 주는 모든 경제활동을 반영한 종합 물가지수다. 인민은행이 이를 언급한 것은 금리 결정에서 CPI 외에 PPI도 함께 고려할 것임을 시사하는 것이다.

지난 2013년 4분기 중국의 GDP디플레이터는 2.7%, 2015년 3분기에는 0.9%로 하락했다. 이 사이 인민은행은 금리를 1.5% 인하했다.

정하이칭은 인민은행이 안정적 통화정책 유지를 위해 CPI,PPI를 참고하는 것 외에 경제성장률, 기업 수익성 등을 추가적으로 고려한다면 현재 수준에서 금리를 인상할 필요성은 크지 않다고 분석했다. 그러나 ▲ 고정자산투자, 부동산투자, 기업영업매출 요인 안정 등 경제가 안정됐음을 확신할 수 있고 ▲ 인플레이션 주기 진입이 확실하다면 인민은행이 금리인상을 단행해야 한다고 주장했다.

ANZ뱅크 대중화 지역 경제학자 양위팅(楊宇霆)은 "중국 경제는 이미 인플레이션 주기에 진입했고, 인민은행은 반드시 금리인상 조치를 취해야 한다"고 역설했다.

위안화 가치 하락세가 지속되는 상황에서, 위안화 환율 안정을 위해서도 금리인상이 필요하다는 지적도 있다. 인민은행의 성쑹청(盛松成) 참사는 "위안화 환율 안정이 급선무다. 적정한 시기에 중국이 금리인상을 단행해야 한다"고 밝힌 바 있다.

[뉴스핌 Newspim] 강소영 기자 (jsy@newspim.com)

영상

영상