[뉴스핌=허정인 기자] 국제회계기준(IFRS17)이 2021년부터 적용되면 국내 보험사의 부채가 22조원 가량 늘어날 전망이다. 한국은행은 이에 더 많은 자본 확충이 필요하다고 강조했다. 아울러 보험사의 자산운용 및 영업행태에 변화가 생길 수 있기 때문에 정책당국의 모니터링도 필요해 보인다고 주문했다.

현재 보험사는 자산을 시가로 평가하는 반면 부채는 원가로 평가하고 있다. IFRS17은 부채도 시가로 평가하도록 하는 기준이다. 자산과 부채 모두 매 결산 시점의 시가로 평가해 자산과 부채 관리를 강화하기 위함이다.

한국은행은 27일 ‘2016년 12월 금융안정보고서’를 통해 보험부채 시가평가제(IFRS17)가 도입되면 보험사의 부채가 22조~23조원 늘 수 있다고 분석했다.

보험사의 부채는 만기가 다른 금융권에 비해 길기 때문에 시장상황에 따라 수시로 변하는 시장금리를 적용하면 부채규모의 변동 폭이 클 수 있다. 지난 9월 현재의 부채 규모(537조500억원)가 2021년까지 유지되고 국고채 5년물 수익율이 현재 수준에서 머문다면 IFRS17 도입으로 부채가 이만큼 늘 것이란 추산이다.

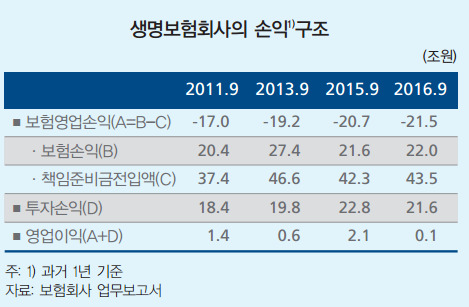

부채가 증가하면 그만큼 보험사의 책임준비금(보험회사가 보험계약자에게 보험금을 지급하기 위해 적립한 보험료적립금)이 늘고 가용자본이 감소할 수 있다. 이에 한은은 IFRS17 도입 이후 감소할 것으로 보이는 위험기준 자기자본비율(RBC)을 보완하기 위해 보험사가 자본을 확충해야한다고 강조했다.

보험사가 IFRS17 도입에 맞춰 금리연동형 상품 판매 확대 등 영업행태 및 자산운용 방식을 바꿀 것으로 한은은 예상했다. 약정이율이 시장금리에 연동되는 금리연동형 상품을 판매하면 부채 시가평가에 더욱 용이하기 때문이다. 더불어 자산운용에 있어서는 장기물 채권투자 확대 등 포트폴리오 조정 가능성도 있다. 이에 감독당국의 면밀한 모니터링이 필요하다는 주문이다.

[뉴스핌 Newspim] 허정인 기자 (jeongin@newspim.com)

영상

영상