[뉴스핌=허정인 기자] 2분기에도 가계와 기업이 은행에서 돈을 빌리기 까다로울 것으로 보인다. 미국의 금리인상, 보호무역주의로 인한 수출악화, 중국의 사드 경제보복 등 채무자의 신용위험이 커질 것으로 보고 은행들이 보수적인 태도를 유지하고 있다.

다만 전 분기에 비해서는 비교적 대출이 수월할 것으로 보인다. 대기업은 경기불황에 비교적 영향을 덜 받는 경향이 있고, 가계의 경우 가계대출 관리강화가 상당부문 진행돼왔기 때문에 은행들이 전 분기보다는 대출에 대해 낙관적인 입장을 보였다.

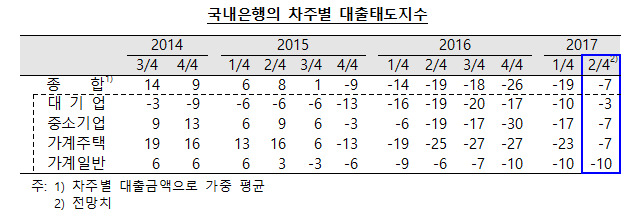

한국은행이 6일 발표한 '금융기관 대출행태 서베이 결과'에 따르면 국내 은행들이 전망한 올해 2분기 대출태도지수는 -7로 집계됐다.

이 지수는 대출 태도의 동향 및 전망을 나타낸 통계로 -100부터 100 사이에 분포한다. 전망치가 마이너스(-)이면 금리나 만기연장 조건 등의 대출심사를 강화하겠다고 응답한 금융회사가 대출심사를 완화하겠다고 밝힌 업체보다 많다는 뜻이다.

은행의 대출태도지수는 2015년 4분기(-9)부터 마이너스를 이어가고 있다. 특히 지난해부터 올 1분기까지 각 분기별로 -14, -19, -18, -26, -19를 기록해 은행에서 돈 빌리기가 어려웠지만 2분기에는 그에 비해 비교적 수월할 것으로 보인다.

조항서 한은 은행분석팀 과장은 "국내은행의 대출태도는 대기업, 중소기업 및 가계 모두 강화될 것이나 그 정도는 대체로 전 분기보다 낮아질 것”이라며 “가계의 경우 주택담보대출 관리강화가 상당부문 진행돼왔기 때문에 은행들이 가계대출 관리가 어느 정도 됐다고 보는 것으로 파악된다. 기업의 경우 경기 불황에 영향을 받긴 하지만 가계보다 덜 받는 경향이 있기 때문에 은행의 대출태도도 전월에 비해 완화됐다”고 설명했다.

은행의 차주별 대출태도지수 전망치를 보면 대기업은 -3, 중소기업은 -7을 기록했다. 취약업종의 업황부진이 지속되고 미국의 금리인상, 보호무역주의에 다른 교역악화, 사드배치와 관련한 중국의 경제보복 등 대외 여건의 불확실성 증대로 은행의 여신건전성 관리가 강화될 전망이다. 다만 1분기 태도지수인 대기업 -10, 중소기업 -17을 감안할 때 2분기 대출은 전분기보다는 수월할 것으로 보인다.

가계를 대상으로 한 주택담보대출태도지수 전망치는 -7, 가계일반 전망치는 -10을 기록했다. 취약계층의 채무상환능력 약화에 따른 신용위험 증가, 정부의 추가 가계부채 관리대책 시행 등으로 강화될 전망이다. 다만 가계주택 대출은 전 분기보다 수월할 것으로 보인다. 전 분기 -23에서 2분기 -7로 대폭 완화됐다.

비은행금융기관도 대출에 대해 보수적인 태도를 유지할 것으로 관측된다. 올해 2분기 상호저축은행의 대출태도지수 전망치는 -21이고 상호금융조합은 -40, 생명보험회사는 -24이다. 반면 신용카드회사의 전망치는 0으로 대출 태도를 완화하겠다는 응답이 많았다.

금융기관들은 올해 2분기 대기업, 중소기업, 가계의 대출수요가 늘어날 것으로 전망했다. 다만 전 분기보다는 일부 수요가 줄어들 것으로 봤다.

대기업은 투자금 확보를 위해 수요가 늘어날 것으로 보이고, 중소기업은 운전자금 수요 지속, 경제상황의 불확실성 증대에 따른 여유자금 확보 필요성 등으로 대출수요가 늘어날 것으로 분석됐다.

가계의 일반대출 수요는 전‧월세자금 수요 지속, 규제 강화에 따른 일부 주택담보대출 수요의 일반대출 이동 등으로 늘어날 것으로 파악됐다. 다만 주택담보대출 수요는 주택거래 둔화 가능성, 금리상승에 따른 이자상환부담 증대 등으로 감소로 전환될 것으로 예상됐다.

금융기관들은 가계, 기업 등 차주의 신용위험이 상승할 것으로 내다봤다. 올해 2분기 은행들의 차주 신용위험지수 전망치는 26으로 작년 1분기(24)보다 소폭 올랐다.

특히 중소기업의 신용위험지수가 27에서 33으로 치솟을 것으로 전망됐다. 은행들은 대외교역 환경 변화 및 내수회복 지연에 따른 영업실적 부진, 원화 절상에 따른 채산성 하락 등으로 중소기업의 신용위험이 증가할 것으로 내다봤다.

가계의 신용위험은 소득개선 부진, 대출금리 상승에 따른 채무상환능력 약화 등에 따라 저소득‧저신용 계층을 중심으로 증가할 것으로 예상됐다.

[뉴스핌 Newspim] 허정인 기자 (jeongin@newspim.com)

영상

영상