[편집자] 이 기사는 5월 2일 오후 3시01분 프리미엄 뉴스서비스'ANDA'에 먼저 출고됐습니다. 몽골어로 의형제를 뜻하는 'ANDA'는 국내 기업의 글로벌 성장과 도약, 독자 여러분의 성공적인 자산관리 동반자가 되겠다는 뉴스핌의 약속입니다.

[뉴스핌=김승현 기자] 이자를 주지 않는 채권을 발행하는 중견기업들이 속속 나타나고 있다. 이자가 없는데도 발행에 성공한 이들 회사채의 공통점은 메자닌 투자에 쓰이는 전환사채(CB), 교환사채(EB), 신주인수권부사채(BW)라는 점이다.

저금리 기조에 불확실성이 커지며 각광받고 있는 대표적인 중위험-중수익 상품인 메자닌펀드 시장이 급성장하면서 CB 등에 대한 수요가 크게 늘어난 것이 그 이유다.

하지만 무리하게 부실 CB들도 편입시키는 것이 아니냐는 우려의 목소리도 나온다. 메자닌 투자 성공의 핵심은 단순히 발행 금리가 아닌 기업의 종합적인 가치와 디폴트 가능성 등 신용도라는 점에서 ‘옥석가리기’가 중요하다는 게 전문가들의 조언이다.

2일 금융감독원 전자공시시스템에 따르면 지난달 25일 영우디에스피는 표면이자율 0%, 만기이자율 0%인 제3회차 무기명식 이권부 무보증 사모 전환사채권 발행을 결정했다고 공시했다.

총 180억원 규모인 이 전환사채의 발행 대상자는 안다메자닌전문투자형사모펀드3호, 브레인전문투자형사모펀드4호 등 메자닌펀드 운용사와 이들 펀드의 신탁업자인 증권사와 은행들이다.

같은 날 두올산업과 누리텔레콤도 각각 50억원과 100억원 규모의 전환사채를 발행한다고 공시했다. 이들 전환사채의 표면이자율과 만기이자율 역시 모두 0%다.

표면이자율(쿠폰)은 해당 채권을 가지고 있을 때 정기적으로 지급받는 이자율이다. 만기이자율은 채권 만기에 받을 수 있는 이자율을 뜻한다. 표면이자율과 만기이자율이 모두 0%라는 것은 해당 채권에 대한 어떠한 이자도 없다는 의미다.

채권이 주식에 비해 안정적인 투자자산으로 꼽히는 이유가 부도가 나지 않는 한 정기적으로, 또 만기에 약속된 이자를 받을 수 있기 때문이라는 점을 떠올린다면 이런 회사채의 발행은 언뜻 이해가 가지 않는다.

그러나 이 같은 CB, EB, BW의 발행 배경에는 메자닌펀드 시장의 급성장이 있다. 전환사채는 기업이 처음 발행할 땐 일반 회사채와 같지만 일정한 기간이 지나 주식전환권이 생기면 투자자가 원할 때 채권을 주식으로 바꿀 수 있다. 주가 상승에 따른 차익을 볼 수 있다는 점이 장점이다.

메자닌펀드는 CB와 BW에 투자하는 펀드다. 메자닌은 건물 1층과 2층 사이에 있는 공간을 뜻하는 이탈리아어로 주가가 오르는 상승장에는 주식으로 전환해 이득을 얻을 수 있다. 하락장에서는 채권 형태로 원금을 보장받으면서 사채 행사가격 조정(리픽싱) 이익을 챙길 수 있다.

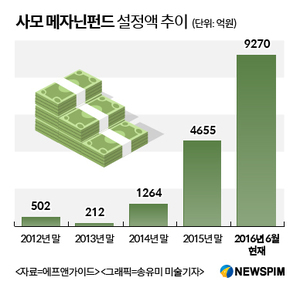

이 같은 장점에 메자닌펀드는 사모시장을 중심으로 급속도로 성장했다. 한국펀드평가 펀드스퀘어에 따르면 지난 2013년 1083억원 규모였던 메자닌펀드 설정액은 꾸준히 늘어 지난해 1조1740억원으로 3년 만에 10배 넘게 성장했다.

이렇다 보니 국내 기업들 중 CB 발행을 원하는 기업들이 크게 늘었다. 지난해 메자닌 증권 발행액은 7조원 규모다. 올해는 이미 2월까지 2조원 규모가 발행돼 연말까지 8조원이 넘어갈 것으로 시장은 내다보고 있다.

그럼에도 한편에서는 투자할 가치가 있는 메자닌 증권을 찾는 일이 어려워졌다는 목소리가 나온다. CB 공급자와 수요자 사이의 괴리가 커지며 ‘금리 0%’에 발행하는 일부 CB들이 나온 것. 반면 여전히 2~4%의 이자율 지급을 조건으로 발행되는 CB들도 있다.

급속도로 성장하고 있는 메자닌 시장에 공급할 우량 채권이 부족하다 보니 일각에서는 검증되지 않은 CB 발행이 부실 투자로 이어지는 것 아니냐고 우려하고 있다. 실제 지난해 상반기 일부 펀드에 편입됐던 나노스 CB가 디폴트되기도 했다.

이에 전문가들은 메자닌 투자를 단순히 CB 발행 금리만으로 판단해서는 안 된다고 조언하고 있다. 주식과 채권의 모든 것을 종합적으로 고려해야 한다는 의미다.

선형렬 에이원투자자문 대표는 “메자닌 시장이 커지며 이 투자를 많이 해보지 않은 플레이어들이 낮은 분석 수준으로 뛰어들고 있다”며 “산업 현황, 기업 경영상태, 해당 산업에서 해당 기업의 위치, 과거 메자닌 발행 현황, 콜옵션, 풋옵션 등을 판단해야 하는 것이 메자닌 투자로 여전히 시장에는 투자 가치가 높은 CB들이 많아 그 가치를 판단해 분석해낼 수 있는 투자 파트너가 중요하다”고 조언했다.

[뉴스핌 Newspim] 김승현 기자 (kimsh@newspim.com)

영상

영상