[뉴스핌=박민선 기자] 해외 장기 배당주 투자에 '커버드콜'을 버무렸다. 안정적인 수익을 창출하면서도 하락 위험을 방어, 중위험 중수익 추구 고객층을 공략하는 전략의 삼성자산운용 'KODEX미국S&P고배당커버드콜(합성H)ETF'가 출시 이후 한달여 만에 은행 고객들에게 소개되면서 앞선 '커버드콜' 열풍을 이어갈 지 관심이다.

5일 삼성자산운용에 따르면 지난달 출시된 'KODEX미국S&P고배당커버드콜(합성H)ETF'는 전일 종가 기준 80억원의 순자산을 기록중이다. 출시 초기지만 신한은행 등 은행권에서 신탁상품으로 팔리며 관심을 끌고 있다.

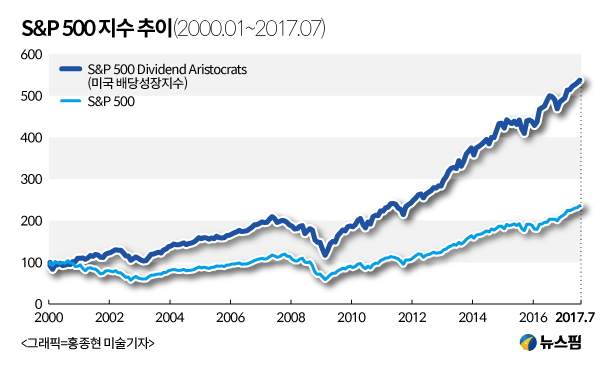

이 ETF는 미국 시장, 그 중에서도 고배당 주식을 담고 있는 S&P500 배당성장지수를 기초자산으로 하고 있다. S&P500 기업 중 25년 이상 지속적으로 배당을 늘려온 51개 기업들에 투자함으로써 S&P500지수보다도 양호한 성과를 노린다.

포트폴리오를 살펴보면 누구나 들어봄직한 기업들이 대부분. 존슨앤존슨, 코카콜라, 3M, 맥도날드 등 미국에서 오랜 비즈니스 역사를 보유한 배당계 큰손들이다. 국내 기업들 중에서 10년 연속 배당금을 늘린 기업이 전무하다는 것을 감안한다면 이들이 지닌 '체력'이 자연스럽게 증명된다.

실제 2010년 이후 장기 지수 성과와 비교해도 그렇다. S&P500지수 대비 이 ETF의 기초자산인 S&P500 배당성장지수가 큰 폭의 아웃퍼폼을 기록중이다. 과거 2008년 금융위기나 2011년 유럽재정위기, 2015년 중국 증시 폭락 여파로 보였던 변동성에서도 S&P500 배당성장지수는 S&P500지수나 유로스탁스50지수 대비 하락폭이 적고 빠른 회복력을 보여왔다.

사실 국내 상장된 ETF·ETN 가운데 미국 고배당주에 투자하는 상품들은 꾸준히 있어 왔다. 'ARIRANG미국다우존스고배당주(합성H)ETF'와 '미래에셋 미국 고배당주ETN(H)' 등이 대표적이다.

삼성운용은 여기에 커버드콜 전략을 덧입혔다. 신한BNP커버드콜펀드가 올해 펀드시장 최대 흥행에 성공하면서 고객들에게 친밀감을 더한 만큼 이 전략을 활용해 일정 수준의 하락을 방어, 안정성을 확보하겠다는 전략이다.

커버드콜이란 기초자산을 보유하면서 해당 기초자산 콜옵션을 매도하는 전략으로 주가 급등시 얻을 수 있는 수익을 포기하는 대신 옵션 프리미엄으로 수익을 보전하는 것이 핵심. S&P500지수 등 미국 증시가 꾸준히 우상향을 보이고 있지만 속도가 다소 더뎌진 점을 감안한다면 좋은 투자 대안이 될 수 있을 것으로 보인다.

여기에 매분기 1.5%의 배당금 지급도 매력적이다. 삼성자산운용 관계자는 "옵션 프리미엄을 통해 획득한 수익의 1.5%를 분기마다 떼어 배당금으로 지급한다"며 "배당금을 재투자할 경우 자산 축적 효과로 하락시 손실폭이 커질 수 있는 리스크를 줄여 변동성을 낮출 수도 있다"고 조언했다.

[뉴스핌 Newspim] 박민선 기자 (pms0712@newspim.com)

영상

영상