[뉴욕 = 뉴스핌 황숙혜 특파원] 미국 연방준비제도(Fed)가 통화정책 정상화에 속도를 내고 있지만 투자자들의 채권 투자 열기가 꺾이지 않은 것으로 나타났다.

무엇보다 미국 국채 수익률이 상승하는 상황에도 회사채 수익률 프리미엄이 축소된 것으로 파악됐다.

29일(현지시각) 시장조사 업체 EPFR에 따르면 지난 27일 기준 한 주 사이 미국 채권펀드로 32억달러의 자금이 밀려들었다.

특히 정크본드 펀드의 자금 유입 규모가 13억6000만달러로 10주간 최고치를 기록했다. 연준이 10월 대차대조표 축소에 본격 나설 예정이지만 투자자들의 ‘리스크-온’ 행보가 지속된 셈이다.

지난 19~20일 회의에서 연준은 12월 금리인상 가능성을 강하게 내비쳤다. 또 10월부터 만기 도래하는 국채 및 모기지담보부증권(MBS)의 원금을 재투자하지 않는 형태로 4조5000억달러 규모의 대차대조표를 축소하기로 했다.

이어 재닛 옐런 연준 의장은 통화정책 정상화가 지나치게 느려지지 않도록 경계해야 한다고 언급해 국채 수익률 상승에 힘을 실었다.

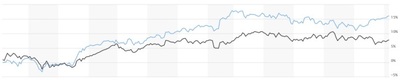

이번주 미국 10년물 국채 수익률은 7월 이후 처음으로 2.3% 선을 밟으며 상승 흐름을 탔다. 하지만 금리 상승에도 투자자들이 요구하는 회사채 수익률 스프레드는 떨어졌다.

아문디 스미스 브리든의 켄 모네건 이코노미스트는 파이낸셜타임즈(FT)와 인터뷰에서 “미국 10년물 국채 수익률이 2.75%까지 뛸 것으로 예상한다면 리스크 관리에 나서야 마땅하지만 대부분의 투자자들이 회사채 베팅에 대해 적절한 전략으로 판단하고 있다”며 “여기에 주식시장의 강한 상승 흐름도 회사채 투자에 설득력을 더하고 있다”고 설명했다.

미국 주식 펀드 역시 대규모 자금이 유입됐다. 지난 한 주 사이 관련 펀드로 75억달러의 자금이 유입된 것으로 파악됐다. 이는 지난 6월 셋째 주 이후 최고치에 해당한다.

주식 펀드의 ‘사자’가 지속된 가운데 투자자들은 금리인상 가능성에 무게를 두고 포트폴리오 정비에 나선 것으로 나타났다.

금융 섹터 펀드에 13억6000만달러의 자금이 밀려든 것은 연준의 금리인상에 따른 은행권 수익성 향상을 겨냥한 움직임으로 해석된다.

소형주 펀드 역시 인기몰이를 했다. 9월 한 달 사이 대형주 펀드에서 37억달러의 순유출이 발생한 반면 스몰캡 펀드로는 15억달러의 자금이 유입됐다.

[뉴스핌 Newspim] 황숙혜 뉴욕 특파원 (higrace@newspim.com)

영상

영상