[시드니= 뉴스핌 권지언 특파원] 1987년 10월 19일 뉴욕 증시의 주가지수가 하루 만에 20% 넘게 급강하 했던 ‘블랙먼데이’의 30주기가 임박한 가운데, 최근 거침없는 최고치 행진을 이어간 증시에 대해 전문가들의 우려 목소리가 커지고 있다.

17일(현지시각) 자 파이낸셜타임스(FT)는 현재의 뉴욕증시 모습이 블랙먼데이 직전 상황과 '같은 듯 다른' 모습을 보이고 있다면서, 위기 재발 가능성을 우려하게 하는 유사점들이 상당 수 자리하고 있다고 분석했다.

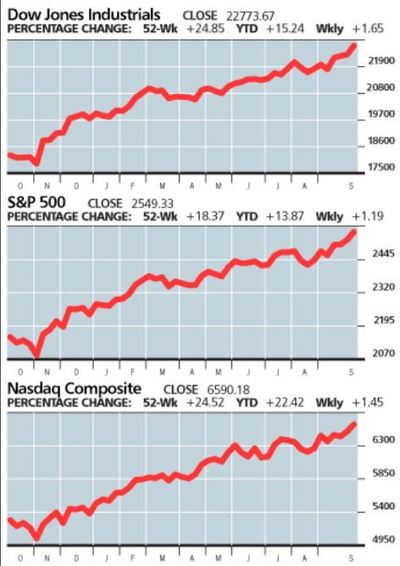

우선 닮은 점은 증시가 끊임없이 유입되는 투자 자금에 한 방향으로만 오름세를 지속했다는 점이다. 현재 뉴욕 증시는 저금리 자금에 힘입어 8년 넘게 큰 하락 없이 강세장을 이어오고 있다.

블랙먼데이 당시와 지금의 시대가 같다고 볼 수는 없지만 올해 두드러졌던 ‘반락시 매수(buy on dips)’ 전략은 블랙먼데이 재발을 우려하게 하는 요인 중 하나다. 무엇보다 역대 최고치를 찍고 있는 증시 '밸류에이션'은 가장 큰 경고 신호로 간주되고 있다.

또 30년 전 ‘포트폴리오 보험(Portfolio Insurance)’라는 파생상품이 문제를 키웠다면 현재의 다양한 헤지 전략들도 비슷한 위험을 안고 있다는 지적이다.

포트폴리오 보험은 기관투자가의 투자포트폴리오를 만일의 손실로부터 보호하기 위해 포트폴리오 주가가 일정 비율 하락하면 자동으로 포트폴리오 내 주식들을 매각해버리는 시스템을 갖췄는데 당시 주가가 자유낙하 했던 핵심 원인으로 꼽힌다.

컴퓨터 기술의 발전으로 위험 전략들을 시뮬레이션 해볼 기회는 있겠지만 헤지 전략이 한꺼번에 한 방향으로의 거래를 촉발시킬지는 정확히 알기 어렵다.

FT는 현대의 리스크 관리 전략인 ‘변동성 통제(volatility control)’가 과거 포트폴리오 보험과 비슷한 결과를 초래할 수 있다고 지적했다. 구체적 수치를 알기는 어렵지만 도이체방크와 JP모간에 따르면 이러한 변동성 통제 매커니즘을 갖춘 펀드는 1조달러에 달하는 실정이다.

변동성이 계속해서 잠잠할 것이란 데 베팅하는 ‘변동성 매각(selling volatility)’ 전략에 대한 관심이 급증하고 있는 점도 우려로 꼽힌다. 변동성이 급등할 경우 투자자들이 지수선물을 팔아 헤지해야 하는데 이 경우 변동성은 더 커지고 조정 상황은 더 악화될 수 있기 때문이다.

또 다른 우려 요인은 현재의 시장 구조에 있다. 상장지수펀드(ETF)와 같은 새로운 증권 카테고리들이 늘면서 시장 구조는 과거보다 더 복잡해졌는데, 상당 부분이 위기 시 어떤 상황이 발생할지 알 수 없다는 점에서 더 큰 위험이 잠재하고 있다는 지적이다.

다만 매체는 1987년 당시와 달리 현재는 금리가 낮은 수준에 머물고 있어 채권으로 자금이 대거 이동할 리스크가 낮으며, 정보의 흐름이 예전보다 훨씬 빨라 위기를 더 일찍 감지하고 대비할 수 있다는 점은 블랙먼데이 재발 가능성을 낮추는 요인이라고 전했다.

[뉴스핌 Newspim] 권지언 시드니 특파원 (kwonjiun@newspim.com)

영상

영상