[뉴욕 = 뉴스핌 황숙혜 특파원] 올해 위험자산이 최고의 한 해를 기록할 것으로 예상된다.

미국을 포함한 선진국 중앙은행의 통화정책 정상화 움직임과 연이은 지정학적 리스크에도 경제 지표와 기업 실적이 탄탄한 데다 투자자들의 고수익률 추구가 맞물린 결과로 해석된다.

30일(현지시각) 뱅크오브아메리카(BofA)-메릴린치에 따르면 주식을 포함한 위험자산으로 유입된 자금이 연초 이후 5340억달러에 달하는 것으로 파악됐다.

이는 지난 2013년 기록한 사상 최고치인 2810억달러의 두 배에 가까운 수치다. 연중 투자자들의 ‘리스크-온’ 움직임이 두드러진 사실을 보여주는 단면이다.

시장 조사 업체 EPFR에 따르면 최근 한 주 사이 투자자들은 주식펀드에 89억달러를 베팅했고, 채권펀드에도 69억달러 투자한 것으로 집계됐다.

자산 배분 측면에서는 주식 비중이 60.7%에 달해 위험자산에 대한 투자자들의 선호도를 확인시켰고, 현금 비중은 10.2%로 최저치를 경신했다.

위험자산의 ‘사자’가 봇물을 이룬 사이 BofA-메릴린치의 강세장-약세장 지표가 7.6까지 상승해 투자 전략가들의 잠재적인 투매 경고가 나올 수 있는 수위에 접근했다.

BofA-메릴린치는 주식시장의 투자자들이 ‘이카루스 트레이딩’을 벌이고 있다고 지적하고, 주가 조정 가능성을 배제하지 않고 있다고 전했다.

무엇보다 트럼프 행정부의 세제개혁안이 의회에서 통과되지 않을 경우 주식시장이 한 차례 충격을 받을 것이라는 관측이다.

실제로 이날 장중 미국 하원이 현행 35%의 법인세를 20%까지 5년에 걸쳐 단계적으로 인하하는 방안을 저울질하고 있다는 소식이 전해지면서 투자자들이 실망감을 드러냈다.

세금 인하 기대가 크게 고조된 지난 4주 사이 뉴욕증시는 무려 134억달러에 달하는 자금을 흡수했다.

한편 이번주 신흥국 채권 및 주식시장의 자금 유출은 해당 지역을 중심으로 투자자들의 리스크 선호 심리가 한풀 꺾이는 정황을 반영했다.

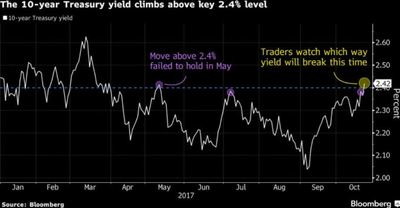

미국의 세 번째 금리인상을 앞두고 있는 데다 영국과 캐나다의 금리인상 및 유럽중앙은행(ECB)의 자산 매입 프로그램 축소에 따라 투자자들이 경계감을 보이는 것으로 풀이된다.

BofA-메릴린치는 이날 보고서를 통해 인플레이션과 연준의 통화정책을 둘러싼 우려가 4분기 금융시장의 변동성을 높일 수 있다고 전했다.

[뉴스핌 Newspim] 황숙혜 뉴욕 특파원 (higrace@newspim.com)

영상

영상