[뉴스핌=김연순, 정탁윤 기자] SK그룹이 금호타이어 인수 의사를 산업은행에 전달했다. 하지만 금호타이어 주채권은행인 KDB산업은행은 실효성이 없다며 거절했다.

15일 금융권에 따르면 SK그룹은 산업은행 등 금호타이어 채권단에게 7000억원 제3자 배정 유상증자를 통해 금호타이어를 인수하겠다고 제안했다. 이와 함께 기존 채권단의 차입금을 만기연장하고 신규자금을 지원해달라는 요청도 함께 제안한 것으로 전해졌다.

SK는 금호타이어에 대한 7000억원 유상증자를 차입금 상환이 아닌 시설투자 등에 사용할 수 있게 해달라는 조건을 달았다. 동시에 SK는 금호타이어 중국 공장도 인수하겠다는 뜻도 비공식적으로 전달했다. SK그룹 관계자는 "현재 구체적인 내용을 확인중에 있다"고 말을 아꼈다.

SK그룹의 이 같은 제안과 관련 산업은행은 "정상화 방안의 일환으로 전략적 투자자를 통한 자본유치 방안을 검토했지만 현재까지 실현 가능하고 실효성 있는 논의가 진행된 바가 없다"고 선을 그었다.

채권단 관계자는 "SK그룹이 제3자 배정 유상증자 방식을 통해 금호타이어 인수를 공식적으로 제안한 것은 아닌 것으로 알고 있다"면서 "물밑접촉을 하다 손을 뗀 것 같다"고 전했다.

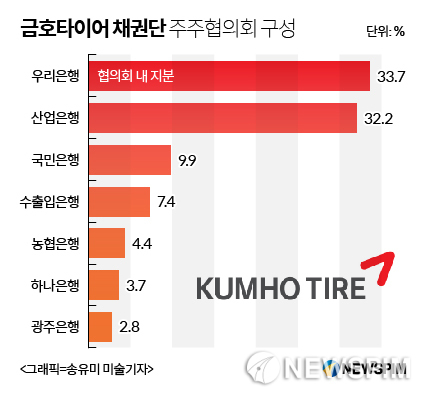

산업은행은 SK가 제시한 인수 조건이 매각 조건에 적합하지 않다고 판단, 금호타이어 정상환 방안 선택지에서 제외한 것으로 전해진다. 즉 이 같은 제안이 실효성이 없다고 보고 금호타이어 1대주주인 우리은행을 포함한 채권단과도 협의를 진행하지 않았다.

산은 관계자는 "지금 시점에서 (SK의 제안은) 의미가 없다"면서 "더이상 논의할 게 없다"고 입장을 전했다.

다만 SK가 추가적인 협상 카드를 꺼내들 경우 금호타이어 매각이 또 다른 국면에 접어들 것이란 전망도 나온다. 금호타이어는 올해 연말까지 1조900억원의 채권 만기가 도래하지만, 산은 입장에선 내년 1월까지 시간적인 여유가 있기 때문이다. 산업은행은 자체적으로 채권 만기를 1개월 내에서 연장할 수 있는 재량권을 가지고 있다.

한편 산업은행은 이번주 완료되는 실사보고서를 토대로 내주 초 채권단협의회를 열어 금호타이어에 대한 구조조정 방안을 논의할 예정이다.

[뉴스핌 Newspim] 김연순, 정탁윤 기자 (y2kid@newspim.com)

영상

영상