[뉴스핌=김승동 기자] KB금융지주가 올해 주요 성장 전략으로 생명보험사를 인수·합병(M&A)를 하겠다고 발표했다. 업계에서는 유력한 후보로 ING생명을 꼽는다. ING생명의 대주주가 사모펀드인 MBK파트너스(이하 MBK)이기 때문이다.

하지만 MBK가 매각을 서두르지 않을 것이라는 관측도 나온다. 이이 인수한 자금을 대부분 회수한 데다 짭짤한 수준의 배당금을 챙기고 있어서다. 물론 KB금융지주 또한 급할 게 없다는 평가다.

12일 금융 및 투자은행(IB)업계에 따르면 ING생명은 올해 상표권 사용 기간이 끝나 더이상 현재 사명을 쓸 수 없다. 이에 업계에서는 연내 MBK가 ING생명을 매각할 것이라고 예상한다. 특히 KB금융지주가 생명보험사 M&A를 천명함에 따라 짝짓기 시나리오가 나왔다.

◆MBK, 인수 비용 90% 회수...장기 보유로 배당도 챙겨

MBK는 지난 2013년 1조8400억원을 들여 ING생명의 주식 100%를 인수했다. 이후 리파이낸싱과 금융비용 등으로 들어간 자금을 합하면 총 2조5000억원 정도를 투입했다. 흔히 사모펀드는 3년 이내에 30% 가량의 수익을 내고 빠져나온다(바이아웃 buy-out). 이를 감안하면 MBK가 기대하는 ING생명의 매각가는 3조5000억원 이상이다.

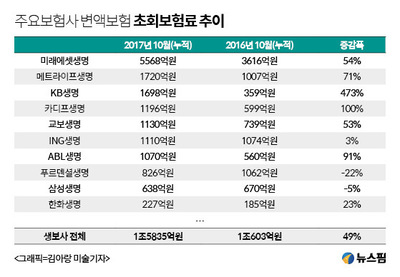

하지만 MBK는 지난해 ING생명을 주식시장에 상장하면서 비용의 상당부분을 회수했다. ING생명 지분 40.85%(3350만주)를 약 1조1000억원에 매각한 것. 또 ▲2014년 1005억원 ▲2015년 1825억원 ▲2016년 1670억원 ▲2017년 340억원 등 약 5000억원 가량을 배당금으로 회수했다. MBK가 지금까지 회수한 자금은 총 1조6000억원 가량이다.

ING생명의 주가는 11일 현재 5만4100원. MBK가 보유한 59.15%의 시장가치는 2조6200억원이다. 앞서 회수한 것과 합하면 4조원을 훌쩍 넘는다.

결국 MBK는 배당을 받으면서 천천히 남은 지분을 매각해도 된다는 얘기다.

한편, 지난해 8월과 11월 알리안츠생명과 동부화재가 각각 ABL생명, DB손보로 사명을 변경했다. 바뀐 사명을 알리기 위해 이들은 300억원 정도의 마케팅 비용을 투입한 것으로 알려졌다. 적지 않은 비용이지만 매각을 서둘러야할 정도로 부담스러운 수준은 아니라는 관측이다.

IB업계 한 관계자는 “MBK는 다양한 수를 놓고 IPO를 결정했을 것”이라며 “MBK가 가격을 낮추며 서둘러 매각할 가능성은 희박하다”고 말했다.

KB금융지주 관계자도 “인수를 통해 KB생명의 규모를 키우는 것은 중요하다”면서도 “IFRS17의 영향이 어느정도인지 확인되지 않은 상황에서 서둘러 인수할 필요는 없을 것”이라고 말했다.

[뉴스핌 Newspim] 김승동 기자 (k87094891@newspim.com)

영상

영상