[뉴스핌=장봄이 기자] CJ그룹이 지배구조 개편에 속도를 내고 있는 가운데, CJ오쇼핑과 CJ E&M 합병에 대한 정부 심사도 박차를 가하고 있다. CJ그룹은 다음 달까지 정부 승인을 받고, 6월 주주총회 승인을 거쳐 8월 합병을 완료한다는 계획이다.

6일 과학기술정보통신부 및 업계에 따르면 과기정통부는 이날부터 CJ오쇼핑 법인합병과 관련한 시청자 의견을 접수하고 있다. 방송통신법에 따라 과기정통부는 합병 심사를 진행하면서 시청자 의견을 공개 청취하고 반영해야 한다.

◆4월초까지 심사 완료… 6월 주총 거쳐 8월 합병완료

과기정통부 관계자는 "지난 1월 말 CJ오쇼핑 측이 합병안에 대한 서류를 접수했기 때문에 현재 부처에서 관련 내용의 심사를 진행하고 있다"면서 "현행법에 따라 60일 이내에 정부가 해당 내용을 심사해 신청자에게 통보해야 한다"고 설명했다.

정부는 방송의 공적 책임, 공익성의 실현 가능성, 사회적·문화적 타당성 등 방송법 10조의 심사기준·절차에 따라 CJ오쇼핑과 CJ E&M 합병안을 검토하고 있다.

과기정통부는 영업일수 기준으로 60일 이내 심사 결과를 발표해야 한다. 이 때문에 다음 달 초에는 합병 심사에 대한 결과를 발표할 예정이다.

시청자 청취는 본격적인 변경 심사에 앞서 진행하는 것으로, 의견 접수 이후에 심사위원회를 구성해 합병에 대한 세부적인 내용을 검토하게 된다. 심사위원회는 외부 인사로 구성한다.

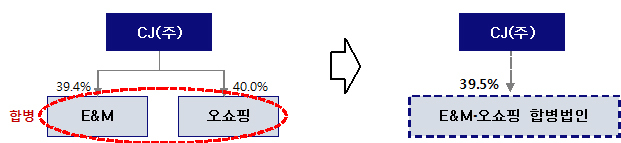

CJ오쇼핑은 CJ E&M과 합병해 융복합 미디어 커머스 기업으로 거듭난다는 계획이다. 양 사는 지난 1월 17일 이사회를 열고 합병을 결의했다. 글로벌 미디어환경 변화에 대응하고, 미디어와 커머스가 융복합되는 새로운 시장을 선점하기 위한 선제적인 조치라는 게 회사측 설명이다.

CJ오쇼핑 관계자는 "글로벌 시장에서 미디어와 커머스의 결합이 본격화되고 있다"며 "두 회사의 사업역량을 집약해 경쟁력을 확보하고, 글로벌 융복합 미디어 커머스 기업으로 성장하기 위한 전략적 선택"이라고 강조했다.

◆"합병 시너지 기대" 신중… '시장 쏠림' 우려도

하지만 일각에선 시장 독과점에 대한 우려를 내놓고 있다. 홈쇼핑 사업자와 방송채널사용사업자(PP)가 결합하는 특이한 경우인 데다, 양사는 모두 업계 1위를 차지하고 있는 사업자이기 때문이다. 방송 사업에 쏠림 현상이 발생할 수 있다는 것.

CJ는 오쇼핑의 상품기획 역량과 CJ E&M의 콘텐츠 역량이 더해지면서 시너지를 낼 것으로 기대하고 있다. 글로벌 시장에서의 경쟁력을 강화하겠다는 의지를 드러낸 셈이다.

올해 매출 목표와 영업이익도 각각 4조4000억원, 3500억원을 제시했다. 장기적으로는 오는 2021년까지 전체 매출을 연 평균 15.1% 성장시킨다는 계획이다.

증권 전문가들은 신중한 입장을 보이고 있다. 박희진 신한금융투자 연구원은 "하반기 CJ E&M 흡수합병은 구체적인 전략 확인 시 추가 성장 모멘텀에 대한 기대감도 존재한다"면서 "그룹 계열사 합병이 확정될 경우에는 시너지 등에 대한 확인 후 재산정이 필요한 상황"이라고 설명했다.

이승훈 BNK투자증권 연구원은 "합병(8월 22일 전망) 이후 한층 안정적인 기업으로 변화될 것으로 판단된다"며 "CJ오쇼핑 영업이익률이 15% 내외로 CJ E&M 방송 영업이익률보다 높게 유지되고 있으며, CJ헬로비전 매각이 이뤄질 경우 시너지가 확대될 것으로 전망한다"고 말했다.

[뉴스핌 Newspim] 장봄이 기자 (bom224@newspim.com)

영상

영상