[편집자] 이 기사는 3월 16일 오후 3시34분 프리미엄 뉴스서비스'ANDA'에 먼저 출고됐습니다. 몽골어로 의형제를 뜻하는 'ANDA'는 국내 기업의 글로벌 성장과 도약, 독자 여러분의 성공적인 자산관리 동반자가 되겠다는 뉴스핌의 약속입니다.

[뉴스핌=김승현 기자] 해외투자만 170조원이 넘는 국민연금을 시작으로 국내 연기금들이 해외자산(주식, 채권, 대체) 투자에 대한 환헤지 비율을 낮추고 있다.

지난 2015년 장기적으로 기금 수익률 안정을 이유로 단계별 환노출을 결정한 국민연금은 이미 해외주식과 해외대체에 대해 100% 환헤지를 하지 않고 있다. 올해는 해외채권에 대해서도 완전 환노출을 결정했다.

사학연금도 올해부터 해외주식과 해외대체투자는 100% 환노출을 한다. 다만 해외채권은 금리 변동성보단 환율 변동성이 높아 안전자산 속성을 유지하려는 목적에 따라 기존대로 환헤지를 하기로 했다.

경찰공제회는 해외주식에서 환헤지와 환노출을 병행중이다. 안정적인 배당을 목표로 하는 해외주식펀드는 환헤지를 하지만 지수를 추종하는 인덱스펀드는 환헤지를 하지 않는다. 시장 하락시 수반되는 환율 상승을 이용해 자산 가격 하락을 상쇄하는 전략인 셈이다.

환헤지(Foreign Exchange Hedge)는 환율 변동에 따른 위험을 없애기 위해 현재 수준의 환율로 투자에 따른 거래액을 고정시키는 것을 말한다.

연기금의 최근 이 같은 환노출 전략은 무엇보다 해외투자 증가에 따라 환헤지 비용이 급증한 영향이 크다. 사학연금의 경우 지난해 9월 기준으로 추정한 결과, 연간 환헤지비용은 투자금액의 70bp(0.7%) 수준으로 나타났다. 그나마 외환시장이 발달한 달러화, 엔화, 유로화 자산이 많아 그 수준이 낮은 편이었다.

하지만 외환시장이 따로 없는 위안화, 헤알화, 루피화 자산의 환헤지 비용은 3%를 넘어선다. 원화 100억원으로 현지 화폐 자산을 투자할 때 환율 변동 위험을 피하기 위해 3억원의 비용이 추가로 필요한 것이다.

또한 상대적으로 헤지 비용이 낮은 달러화도 한미 금리간 역전이 발생하며 비용이 늘고 있다. 예컨대 우리나라 국채 3년물 이자가 3%, 미국채 2%일때 환헤지를 하면 오히려 득이 되는 환헤지 프리미엄을 누렸지만, 금리 역전에 따라 달러화 헤지에도 비용이 든다.

송재경 흥국증권 리서치센터장도 “환헤지를 한다는 건 누군가 비용을 받고 환율 변동을 반대 포지션으로 받아준다는 것인데, 해외 투자 규모가 커지고 장기로 갈수록 환헤지비용이 많이 드는 구조”라며 “예전 브라질국채 폭락 정도의 환율 변동만 아니라면 헤지 비용보다 노출을 하는 게 낫다”고 평가했다.

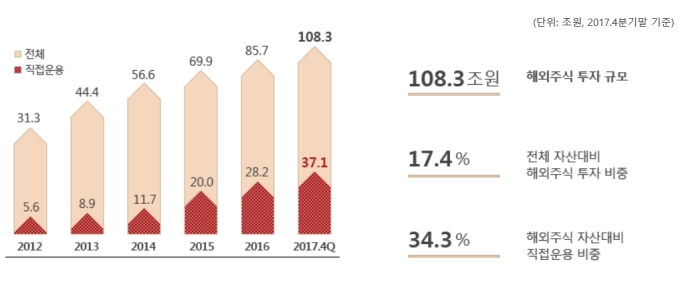

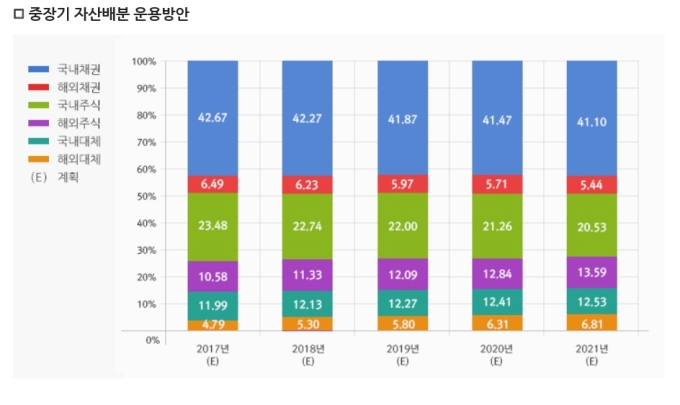

연기금의 해외투자 비중이 최근 급속히 늘어난 것도 주된 이유다. 국민연금은 지난 2012년 31조원, 2014년 56조원 수준이던 해외주식투자액이 지난해 말 기준으로 108조원을 넘어섰다. 사학연금도 현재 10.5% 수준인 해외주식투자액 비중을 2021년 13.6%까지 높일 예정이다.

사학연금 투자전략팀 관계자는 “과거엔 해외투자 규모가 크지 않았고, 그때는 스왑 마진이 플러스였기 때문에 헤지를 하면 스왑 프리미엄이 있었다”며 “하지만 금리 역전으로 스왑 마진이 마이너스로 돌아섰고 해외투자 비중이 커지며 헤지에 드는 절대 금액이 커졌다”고 답했다.

전문가들 역시 포트폴리오 분산 차원에서 해외자산에 대한 투자는 환노출이 본래 취지에 맞다고 입을 모았다. 해외 투자는 통화를 분산한다는 의미인데, 우리 자산이 대부분 원화 자산인 상황에서 환헤지를 과도하게 하면 분산 효과가 없기 때문이다.

홍춘욱 키움증권 투자전략팀장은 “환율과 자산 가격 변화 방향은 반대다. 달러 약세일 때 위험자산 수익률이 좋다. 따라서 환헤지를 하지 않으면 수익률이 평탄화된다”며 “국내 자산과 해외자산의 포트폴리오를 분산하는데 환헤지를 하면 그 효과가 없어진다. 단기로 보면 한두 해 튈 수도 있지만 장기로 보면 수익률, 위험분산 등 모든 면에서 환노출이 효율적이다”고 진단했다.

사학연금 투자전략팀 관계자도 “달러/원 환율과 주가는 음의 상관관계가 상당히 높아 환노출함으로써 기금 전체 변동성이 축소된다”며 “장기적으로 위험 수익 분석을 했는데, 헤지여부와 무관히 기대수익률은 유사했지만 위험 측면에선 노출하는 것이 유리했다”고 설명했다.

[뉴스핌 Newspim] 김승현 기자 (kimsh@newspim.com)

영상

영상