[뉴스핌= 이홍규 기자] 지난 몇 주간 미국 국채 시장의 수익률곡선 평탄화(장단기 금리 차 축소) 현상은 경제가 지속적으로 성장할지에 대한 투자자의 의구심을 보여준다고 월스트리트저널(WSJ)이 18일(현지시간) 보도했다.

신문은 지난 2016년부터 국채 수익률(금리)이 상승한 것은 세계 경제가 급격히 둔화하지 않을 것이라는 투자자의 믿음을 보여주는 신호였다고 분석했다.

이에 따라 수익률 곡선의 상향 기대가 있었고 올해 초 미 국채 10년물 수익률은 4년 만에 처음으로 3% 선에 가까워졌다. 하지만 10년물 금리는 3%를 돌파하지 못하고 2.8~2.9% 부근서 머물러 있다.

채권 투자자들은 오는 20~21일 연방공개시장위원회(FOMC)에 관심을 쏟고 있다. 연준은 이번 FOMC에서 기준 금리를 인상할 것으로 예상된다. 이외에도 올해 두 차례의 추가 금리 인상이 전망된다.

통상 연준의 금리 인상은 단기 국채 금리 상승으로 이어진다. 여기서 문제는 단기 금리 상승이 인플레이션과 성장률을 억제할지 여부라고 WSJ은 전했다. 이는 장기 금리를 떨어뜨린다. 장기 금리 하락은 종종 경기 둔화 신호로 읽힌다.

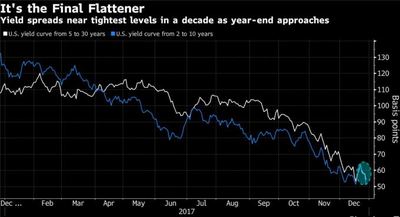

신문은 채권 투자자가 주시해야 할 3가지 지표로 2년물과 10년물 금리 차, 5년물과 30년물 금리 차, 브레이크이븐레이트(BEI)를 제시했다. 신문은 각 지표가 시사하는 채권 시장의 경제·물가 전망에 대해선 자세한 언급을 하지 않았다.

우선 2년물과 10년물 금리 차는 경제 건전성을 측정하는 척도로 활용된다. 많은 분석가는 10년물 금리가 작년 12월부터 상승한 건 경기 팽창 종료가 아직 멀었다는 것을 보여준다고 분석한다.

5년물과 30년물 금리 차는 인플레이션과 경제에 대한 채권 시장의 전망으로 해석된다. 이들의 차이가 클수록 경제 성장과 인플레이션 압력에 대한 기대도 커진다.

일반 국채 수익률에서 동일 만기 물가연동채 수익률을 뺀 값인 BEI는 채권 시장의 기대 인플레이션을 보여준다. BEI의 만기에 따라 장기와 단기 기대 인플레이션으로 구분될 수 있다.

신문은 지난해 채권 시장의 단기 기대 인플레이션은 상승했다고 전했다. 1조5000억달러의 감세 법안이 통과할 것이라는 기대 덕분이었다. 하지만 장기 기대 인플레이션은 크게 변화하지 않았다. 이는 많은 투자자가 미국의 경제 성장세가 약 2%에 머물러 있다고 생각한다는 걸 암시한다고 신문은 해석했다.

[뉴스핌 Newspim] 이홍규 기자 (bernard0202@newspim.com)

영상

영상