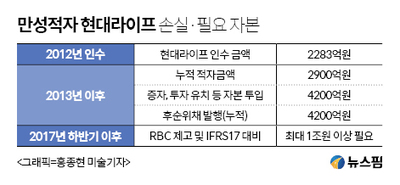

[뉴스핌=김승동 기자] 현대차그룹에 이어 2대 주주인 대만 푸본생명이 현대라이프 경영권 인수를 거절했다. 인수 후 경영 정상화를 위해 2조원 이상 들어갈 것이라는 관측에 부담을 느낀 탓이다. 또 오는 2021년에 도입 예정인 IFRS17(새국제회계기준)으로 인해 매력이 없다는 분석이다.

30일 보험업계에 따르면 현대라이프는 올 상반기에 구주배정 방식으로 3000억원 규모의 유상증자를 실행할 계획이다. 현재 현대라이프 지분구도는 푸본생명(지분율 48.62%), 현대차그룹(현대모비스 30.28%, 현대커머셜 20.37%)이다.

현대모비스는 그룹내 지배회사로 전환하는 것 등을 이유로 증자에 불참하기로 했다. 그러면서 푸본생명이 현대모비스 배정분을 인수하기를 기대했다. 이 지분을 인수하면 푸본생명은 현대차그룹보다 지분이 많아지고, 경영권을 갖게 된다.

푸본생명은 이런 협상을 거절한 것으로 전해졌다. 굳이 부실 보험사의 지분을 더 끌어안을 필요가 없다는 판단 때문이다.

결국 현대커머셜이 현대모비스 배정분 896억7000만원까지 합쳐 총 1500억원을 참여하기로 했다. 3000억원 증자가 완료되면 지분 구도는 푸본생명 49%, 현대커머셜 33.20%, 현대모비스 17.07%로 바뀔 것으로 보인다. 푸본생명과 현대차그룹의 지분 구도는 달라지지 않고, 경영권도 현대차그룹이 가진다.

◆푸본생명도 IFRS17 전면도입...속사정 잘 안다

푸본생명이 경영권 인수를 거절한 건 대만도 IFRS17을 전면도입해 리스크를 인지하고 있기 때문으로 분석된다. 또 푸본 측 인사 3명이 현대라이프 사외이사와 자산운영부서, 경영전략부서 등 요직을 맡고 있어 회사 사정을 잘 알기 때문이다.

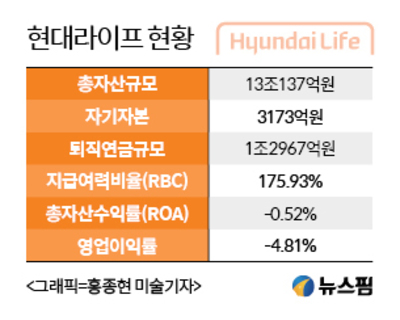

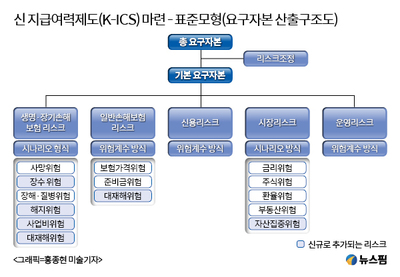

IFRS17의 골자는 현재 현가로 평가하는 부채(책임준비금)를 시가로 평가하겠다는 것이다. 지난해 말 현대라이프의 책임준비금은 10조7589억원이다. 이 책임준비금에 부담하는 금리는 약 4.5% 내외. 하지만 저금리로 인해 현재 무위험수익률은 2.0% 가량이다.

결국 책임준비금 규모에 약 2.5%포인트 만큼의 금리 부담이 추가로 발생하는 셈이다. IFRS17 도입으로 증가하는 현대라이프의 부채는 최소한으로 잡아도 1조원 이상이다. 많게는 2조원을 넘는다는 계산도 나온다.

현대라이프의 영업이익률은 ▲2017년 –4.81% ▲2016년 –0.92% ▲2015년 –3.39% ▲2014년 –8.90% ▲2013년 –8.90% 등을 기록했다. 인수 후 단 한 번도 영업이익에서 흑자를 달성하지 못했다는 의미.

보험업계 한 고위 관계자는 “푸본생명이 현대라이프의 현 부실상황을 파악 못했을리 없다”며 “푸본생명은 추가 증자로 경영권을 획득은커녕 지분을 철회하고 싶을 것”이라고 말했다.

[뉴스핌 Newspim] 김승동 기자 (k87094891@newspim.com)

영상

영상