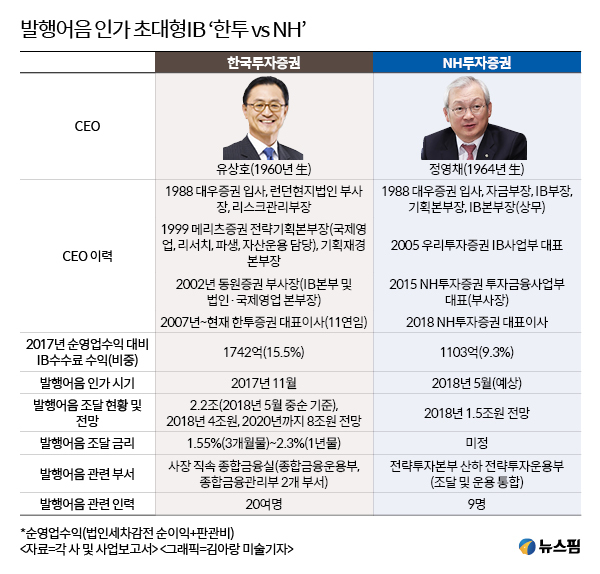

[서울=뉴스핌] 우수연 기자 = NH투자증권이 발행어음 인가에 한발짝 다가서면서 초대형IB 중 유일한 발행어음 사업자인 한국투자증권과 본격 경쟁을 예고하고 있다. 특히 '증권업계 베테랑' 유상호 한국투자증권 사장과 'IB업계 대부' 정영채 NH투자증권 사장간 맞대결에도 업계 관심이 모아진다.

지난 23일 금융위원회 산하 증권선물위원회는 NH투자증권의 단기금융업(발행어음) 인가안을 의결했다. 오는 30일 개최 예정인 금융위원회 정례회의까지 통과하면 NH투자증권은 업계에서 두번째로 발행어음 사업을 영위하는 초대형IB가 된다.

업계에선 전통의 IB 강자인 한국투자증권과 NH투자증권이 발행어음 사업으로 '빅2 경쟁'을 본격화할 것으로 보고 있다. 그동안 두 회사는 IPO·부동산PF·인수금융·해외부동산 투자 등 다양한 IB분야에서 치열한 경쟁을 해왔다.

◆ 한투 2.2조 vs NH 1.5조

최근 한투증권은 발행어음 담당부서 '종합금융실'을 사장 직속 부서로 재편하면서 발행어음 사업에도 속도를 내고 있다. 종합금융실에는 종합금융운용부, 종합금융관리부 등 2개 부서가 있으며 약 20여명의 담당자들이 근무한다. 종합금융실 담당은 부동산투자 전문가인 전태욱 상무가 맡았다.

지난 11월 발행어음 인가를 획득한 한투증권은 7개월만에 2조2000억원 규모의 발행어음을 발행했고, 이중 1조6000억원 가량을 기업금융(50%), 부동산(30%) 등에 투자하고 있다. 올해 말까지 발행잔액을 4조원까지 늘리고 2020년에는 8조원까지 늘리겠다는 복안이다. 금리 수준은 1년물 기준 2.3%로 은행예금 금리보다 0.2~0.3%p 높은 편이다. 이 같은 금리 메리트로 인해 출시 이틀만에 5000억원 이상의 발행어음이 팔리기도 했다.

후발주자인 NH투자증권은 지금부터 인력을 보강하고 구체적인 계획을 세워갈 방침이다. 인가를 획득하면 전략투자본부 산하 전략투자운용부가 조달과 운용을 맡아 연말까지 1조5000억원 규모를 발행할 계획이다. 현재 전략투자운용부는 9명이며 FICC 리서치센터장을 지낸 매크로·기업분석 전문가인 송재학 본부장이 책임자로 임명됐다.

◆ 큰 그림 그리는 '유상호' vs 디테일에 강한 '정영채'

그동안 한투증권 독점이던 초대형IB 발행어음 시장에 새로운 강자가 나타나면서 시장 경쟁도 본격화될 전망이다. IB업계에 몸담았던 양 CEO인 만큼 신규비즈니스인 발행어음 사업에 전력을 쏟을 것이란 관측이 나온다.

유상호 한투증권 사장과 정영채 NH투자증권 사장은 1988년 대우증권에 나란히 입사했다. 이후 유 사장은 런던현지법인 부사장을 지내며 국제 무대서 활동했고, 정 사장은 자금부장, 기획본부장 등의 업무를 주로 맡아왔다.

2000년대 초반 유 사장은 동원증권(현 한국투자증권)에서 IB본부 및 법인·국제영업 본부장을 거쳐 본사영업·기획총괄을 맡게 된다. 이후 2007년부터 한투증권 대표이사에 올라 12년째 대표이사직을 이어가고 있다.

반면 정 사장은 2005년 대우증권에서 우리투자증권(구 NH투자증권)으로 옮겨 IB사업부 대표직을 맡아 본격적인 IB맨으로서의 커리어를 쌓았다. IB업계에서 굵직한 딜들을 성사시키며 능력을 인정받은 정 사장은 13년 이후 마침내 대표이사 자리에 올랐다.

IB업계 한 관계자는 "유 사장이 큰 그림을 보는 CEO라면, 정 사장은 IB시장에 대한 이해도가 뛰어나고 디테일에 강한 CEO라 할 수 있다"며 "두 회사 모두 합리적인 리스크 테이킹을 하는 회사로 CEO 경영철학이 (발행어음 사업) 방향성에 일정 부분 영향을 미칠 것"이라고 전했다.

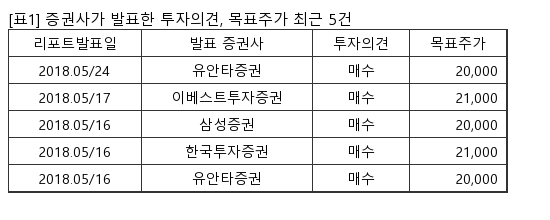

◆ 발행어음 효과? 아직까진 미미…선점효과는 유효

다만 이번 발행어음 사업자의 추가 확대로 증권업계 실적이나 IB업계 판도에 미치는 영향력은 제한적일 것으로 보인다. 회사의 장기적 비전에는 중요한 신규 비즈니스겠지만 시장에서 체감하는 영향력은 아직까진 크지 않다는 반응이다. 업계에선 보수적으로 산정한 발행어음 마진을 1% 수준으로 보고있다.

한 증권사의 IB본부장은 "한투가 발행어음 사업을 개시하면서 부동산 금융쪽에 3% 후반 수준의 낮은 금리로 자금을 풀려고(투자)하는 경향이 있긴하다"며 "다만 한두번 정도지 부동산·기업금융투자 시장 전체의 판도를 바꿀만한 직접적인 영향은 없었다"고 말했다.

이혁준 나이스신용평가 실장도 "인가를 받지 못한 여타 대형사들보다는 실적 측면에서 유리하겠지만, 실적을 비약적으로 올리게 할만한 위력은 아니었다"며 "최근 주식거래량 증가 등으로 증권사 실적이 호조를 보이는 가운데 발행어음으로 인한 효과는 크게 두드러지지 않을 것으로 본다"고 예상했다.

아울러 운용 시장 뿐만아니라 발행시장 쪽에서도 후발주자인 NH투자증권이 공격적인 금리대의 상품을 내놓긴 어려울 것이란 전망이 지배적이다. 은행계열사인 NH투자증권이 은행과 업무가 겹치는 중소기업 직접대출 등의 비즈니스를 공격적으로 확장하기 쉽지 않으며, 금리를 통한 경쟁은 업계의 출혈만 키울 수 있기 때문이다.

또다른 증권사 IB본부장은 "한투가 제시한 (발행어음) 금리 수준을 NH가 비슷하게 따라가지 않을까 예상한다"며 "발행어음 전략은 은행보다 금리를 더 얹어줘서 은행쪽 유동자금을 흡수한다는 전략이지, 업종 내에서 절대 금리로 경쟁할 상황은 아니다"고 말했다.

yesim@newspim.com

영상

영상