[서울=뉴스핌] 홍승훈 증권부장 = #. 김장투씨는 10년 넘게 보유하던 집을 작년에 팔았다. 20% 남짓 수익을 냈다. 지인들에게 기분좋게 술도 한잔 샀다. 그런데 요즘 배가 살살 아프다. 팔았던 집이 이후 1년새 두배나 올랐다. 이 집을 매입했던 이단타씨는 100% 가까운 수익을 내고 집을 다시 팔았다. 세금은 냈지만 아주 만족스럽다. 10년 이상 집을 보유했던 김장투씨는 착한 투자자고, 1년만에 판 이단타씨는 나쁜 투자자일까.

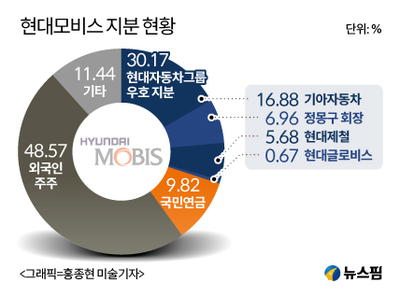

최근 글로벌 헤지펀드 행보가 다시 주목받고 있다. 엘리엇은 지배구조 개편을 추진하던 현대차그룹을 공격했고 일단 1라운드 승리를 거뒀다. ISS 등 글로벌 의결권 자문사들의 잇달은 현대모비스 글로비스 합병 반대 의견이 주효했다.

국내 기관투자자나 의결권 자문사들 역시 대부분 엘리엇 주장에 힘을 실어줬다. 1%대 지분만으로 거둔 엘리엇의 가성비 높은 쾌거다. 결국 현대차가 애초 계획을 접고 한발 물러서 전열을 가다듬고 있다.

알다시피 엘리엇은 시체를 뜯어 먹는 독수리(Vulture)처럼 수단과 방법을 안 가리는 행동주의 펀드다. 장기투자는 안중에 없고 단기 시세차익에 온 힘을 집중한다. 엘리엇 압박에 내로라 하는 글로벌 기업들의 최고경영자, 오너들이 백기를 들기도 수차례. 애플, GM 등 세계적인 기업들도 예외는 아니다. 벌처펀드 공격에 수십조원의 자사주를 매입하거나 배당을 늘리기도 했다.

엘리엇이 우리 사회에 대중적으로 알려진 건 2015년이다. 엘리엇은 당시 삼성물산과 제일모직의 합병을 반대하며 당시 한국 사회를 쥐락펴락했다. 지금도 엘리엇은 우리 정부와 투자자-국가간 소송(ISD)으로 분쟁중에 있다.

비슷한 먹튀 펀드는 많았다. 외환은행을 샀다가 팔아 5조원 가까운 거액을 벌어간 론스타, SK를 공격해 8000억원 넘게 벌며 당시 기업들을 벌벌 떨게 했던 소버린, KT&G를 슥 한번 훓고 지나가며 한국 사회에 경각심을 줬던 칼 아이칸. 한번쯤은 들어본 글로벌 펀드들일 것이다. 그리고 많은 이들은 이 같은 펀드를 투기자본, 먹튀라고 비난하고 폄훼한다. 기업의 중장기 성장을 갉아먹고 단기 차익만을 노린다고.

#. 앞서 언급한 김장투씨는 착한 투자자, 이단타씨는 나쁜 투자자일까. 투기적인 거래는 시장의 어쩔수 없는 속성이다. 제도로 부작용을 완화하고 줄일 순 있어도 주택시장, 주식시장에서 투기거래가 이뤄지는 것은 거부할 수 없다.

엘리엇같은 벌처, 헤지펀드도 마찬가지다. 오랫동안 이어진 우리 재벌들의 구시대적 지배구조, 족벌경영, 정경유착이 만들어낸 한국 사회의 단면을 파악해 공격에 나선 것이다. 만일 현대차가 앞서 한전 부지를 좀더 합리적인 가격으로 접근했다면, 그 돈으로 글로벌 전기차 등 알짜기업을 인수하는데 썼다면, 현대차그룹의 재무제표는 지금 이대로였을까. 게임의 판도가 조금 달라지지 않았을까. 그랬어도 해외는 물론 벌처펀드들의 행태를 모를리 없는 우리 기관들이 엘리엇 손을 들어줬을까.

앞서 공격받은 삼성, 지금의 현대차만의 문제가 아니다. 앞으로 이 같은 헤지펀드 공격에 무방비로 공격받을 기업은 수없이 많다. 승계 등을 위해 대주주 중심의 이익만 좇고, 오너의 주택공사 비용을 회사 비용으로 처리하고, 가족기업 키우려고 계열사들을 동원하고, 세상 무서운줄 모르는 오너 2,3세들의 갑질이 판치는 우리 현실에서 벌처펀드들이 침을 흘릴만한 기업들은 늘 수밖에 없다.

먹튀는 이제 자연스러운 현상이다. 더이상 비난만 할 이슈가 아니다. 개인이든 기관이든 회사와 동거동락하며 검은 머리가 파뿌리 될때까지 가겠다는 순수한 주주는 없다. 또한 한국 경제는 이미 한국인만의 것이 아니다. 세계인의 판 안에 들어와 있다. 국적이 큰 의미도, 근거도 되지 못한다. 외국자본의 긍정적 기능을 주장하는 것이 한국 정서상 불편한 것도 사실이나 국부유출, 먹튀라는 주장 역시 자본주의 체제에서 사는 지금, 시대를 역행하는 발상이다.

#. 다만 공격받는 기업들에게 방어권을 주는 것에 대해선 본격적인 논의가 필요한 시점이다. 정상적인 기업활동, 비즈니스에 집중해야 할 기업의 핵심 인재들이 경영권 방어전략 짜기에만 매달리게 할 순 없다. 이런 상황이 오래가면 기업 경쟁력 저하는 피할 수 없다. 우리나라 현행 상법은 주주평등 원칙에 1주당 1개의 의결권만 부여한다. 시대가 변했으니 이제는 손질이 필요하다. 주식보유 기간에 따라 의결권을 달리 부여하는 일종의 차등의결권도 대안이다. 예컨대 10년 보유한 주주에겐 3개의 의결권을, 5년은 2개, 그 이하는 1개를 주는 식이다. 알리바바 IPO를 놓친 싱가포르가 최근 비슷한 사태가 또 벌어지자 차등의결권을 연내 도입키로 한 것은 참고할 만하다.

기업들도 주주가치 제고를 위해 보다 많은 노력을 기울여야 한다. 아쉬울때만 주주 찾지말고 평시에 잘하자. 우선 배당 스탠스는 더 오픈해도 된다. 과거 급성장해온 우리나라 경제구조에선 주가 상승에 따른 캐피탈게인을 얻는데 치중했지만 경제성장률이 둔화되고 저금리가 장기화되는 국면에서 그렇지 않다. 국내 상장사들의 평균 배당성향(총배당금/순이익)은 15% 안팎에 머문다. 2009년 22%까지 올라간 코스피 기업의 배당성향은 다시 떨어져 10%대 초반까지 갔다 지난해 겨우 10%대 후반에 도달했다. 미국과 일본은 물론 중국과 인도만 해도 배당성향이 30%를 넘는 시대다.

deerbear@newspim.com

영상

영상