[서울=뉴스핌] 김승동 기자 = 교보생명이 올 1분기에 5000억원의 채권평가손을 기록했다. 지난해 말 30조원에 달하는 회계상 만기보유채권 계정에서 매도가능채권 계정으로 재분류한 영향이다.

계정 재분류는 새국제회계기준(IFRS17)에 선제적으로 대응한 것이다. 매도가능채권으로 분류하면 금리 하락시 평가익이 발생하나 반대로 금리 상승시 평가손을 입는다. 교보생명은 글로벌 신종자본증권(영구채)을 신규 발행, 지급여력비율(RBC)을 300% 정도로 끌어올린다는 계획이다.

19일 보험업계에 따르면 교보생명은 지난해 말 29조4914억원의 만기보유채권을 전액 매도가능채권으로 재분류했다. 지난해 말 결산 기준 보유 채권(52조5887억원) 모두가 매도가능채권이 됐다. 자연스럽게 만기보유채권 비중은 제로(0)가 된 것.

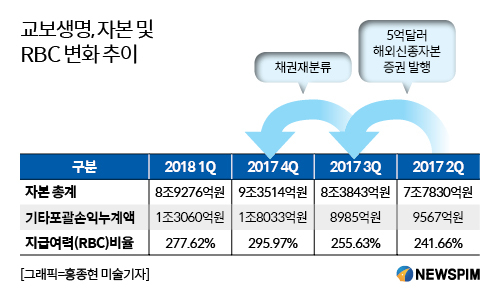

이 영향으로 지난해 결산에서 기타포괄손익 계정이 9048억원이나 증가했다. 계정을 재분류하며 단기채를 매각하고 장기채를 매입하면서 채권평가익이 발생한 것. 지난해 7월에 발행한 5억달러(5600억원) 어치 글로벌 영구채 효과로 자본도 9671억원 증가했다. 이로인해 RBC도 지난해 3분기말 255.63%에서 4분기말 295.97%로 40.34%포인트나 상승했다.

하지만 올 1분기에 기타포괄손익이 4973억원 줄었다. 손실 대부분은 시중금리 상승으로 인한 채권평가손이다. 이에 자본은 4238억원 감소했으며, RBC는 지난해 말 대비 18.35%포인트 하락한 277.62%를 기록했다.

보험사 회계상 만기보유채권은 원가로 평가하므로 금리 영향이 거의 없다. 반면 매도가능채권은 시가로 평가된다. 즉 금리가 조금만 변해도 자산가치가 크게 변동되며, RBC에도 영향을 미친다.

교보생명이 매도가능채권으로 재분류한 것은 IFRS17에 선제적으로 대응하기 위해서다. 단기채권을 매각하고 장기채권을 매입해, 자산 듀레이션(잔존만기)을 길게 한 것. 이를 통해 자산 듀레이션을 부채 듀레이션만큼 늘렸다.

요컨대 매도가능채권이 많아지면 IFRS17 도입 전인 2020년까지 금리민감도가 커지지만 이후에는 부채-자산듀레이션 매칭으로 금리민감도가 줄어든다. 현재 회계상에서는 불리한 점이 있지만 IFRS17 상에서는 오히려 유리한 것.

교보생명은 최근 하락한 RBC를 재차 끌어올리기 위해 5억~10억달러 규모의 글로벌 영구채 발행을 추진 중이다. 만약 10억달러 규모로 발행하게 되면 RBC는 다시 지난해 4분기 수준인 300% 정도로 뛰어오르게 될 전망이다.

보험업계 한 관계자는 “교보생명은 지난해 3분기에 5억달러 규모로 글로벌 영구채를 발행하면서 RBC를 15% 정도 끌어올렸다”며 “4분기 채권 계정 재분류를 하면서 다시 40% 정도 RBC를 높였다”고 설명했다. 이 관계자는 "최대 10억달러 규모의 글로벌 영구채를 발행해 자본을 확충하는 동시에 RBC를 높인다는 전략으로 보인다”고 덧붙였다.

0I087094891@newspim.com

영상

영상