[서울=뉴스핌] 김승현 기자 = “TDF는 은퇴시기까지 글로벌 자산배분 및 위험 배분을 자동으로 해주는 펀드다. 고객이 나이가 들면 펀드 스스로 주식 비중을 낮추고 채권 비중을 높인다. 후발 주자인 만큼 기존 TDF를 분석해 차별적으로 접근하겠다.”

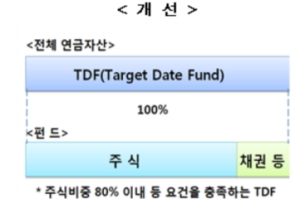

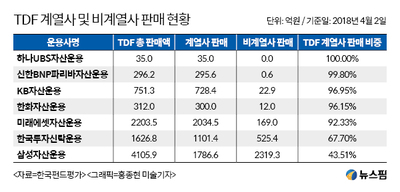

연금 시장이 커지며 대형운용사들이 최근 공들이고 있는 상품 중 하나가 TDF(타깃데이트펀드)다. 한화자산운용 역시 지난 4월 ‘한화Lifeplus TDF’를 출시하며 후발 주자로 시장에 뛰어들었다.

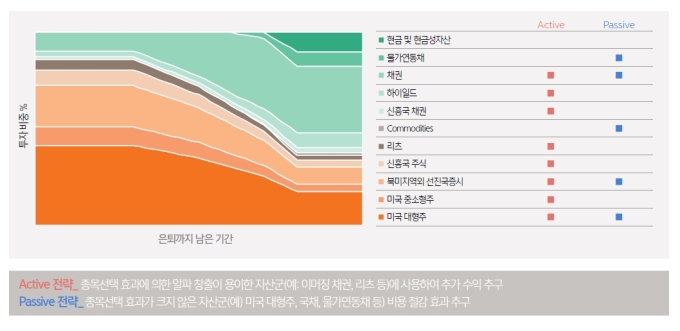

최순주 한화운용 연금컨설팅팀장은 Lifeplus TDF의 주요 특징 중 하나로 액티브펀드와 패시브펀드의 결합을 꼽았다. 최 팀장은 “단순 혼합이 아니라 조화가 중요하다”며 “미국 대형주, 미국 물가채, 커머디티는 중장기적으로 패시브가 좋고, 미국 중소형주, 하이일드 채권, 리츠 등은 매니저에 따라 성과가 달라 액티브가 적합한 섹터는 액티브로, 패시브가 좋은 섹터는 패시브를 담았다”고 했다.

Lifeplus TDF의 또 다른 특징은 환노출과 환헤지의 병행이다. 해외주식은 환노출을 원칙으로, 채권은 환헤지를 원칙으로 한다. 자산에 따른 환전략은 원칙일 뿐 상황에 따라 바뀔 수 있다. 실제 한미간 금리역전이 일어나며 환헤지 비용이 커지고 있다. 환헤지 비용은 고스란히 펀드 수익률 하락으로 이어져 연기금들 역시 환노출 비중을 높이는 추세다.

최순주 팀장은 “해외 투자에서 가장 중요한 요소는 환전략으로 많은 TDF가 환헤지를 하는데 Lifeplus TDF는 리스크 관리 차원에서 병행을 택했다"며 "장기 성과 측면에서도 상대적으로 환노출이 환헤지에 비해 수익이 좋고 변동성이 낫다”고 했다.

유연한 하위펀드 포트폴리오 전략도 장점이다. 한화운용은 JP모간의 자문을 바탕으로 Lifeplus TDF를 직접 운용한다. JP모건의 펀드만을 담지 않고 더 좋은 성과를 내는 펀드가 있으면 그 펀드를 담는다. 서울 본사와 해외법인(뉴욕, 싱가폴, 중국)의 자체 운용역량과 리서치를 접목했다.

그는 “TDF는 가입 시점에 따라 고객별로 수익이 달라 어떤 고객이라도 가입 후 3~5년이 지났을 때 꾸준히 상위 수익률 구간에 들어왔는지가 중요하다”며 “TDF를 90조원 이상 운용하고 있는 JP모건은 4.5~6% 꾸준히 안정적 수익을 거두며 항상 상위 25%에 든다”고 설명했다.

최 팀장은 TDF를 적립식으로 투자할 것을 권했다. 보통 펀드를 적립식으로 하는 효과는 평균 단가를 낮추는, 소위 ‘물타기’ 효과일 뿐이지만, TDF를 적립식으로 활용하며 투자 기간이 길수록 자연스럽게 채권 투자 비중을 높이며 노후 대비에 적합하게 된다는 의미다.

그는 “노후 은퇴자금 마련에서 40대가 준비해야 할 자산운용 방식과 50대가 해야 할 방식은 다르다”며 “갈수록 지키는 방향으로 투자해야 하는데 개인은 상대적으로 정보가 어두워 분산 비중을 지키지 못하고 후행적으로 투자할 가능성이 높고 매번 대응할 수도 없다”고 강조했다.

kimsh@newspim.com

영상

영상