[서울=뉴스핌] 김지완 기자 = 코코본드가 자산가들에게 인기다. 연 4% 내외의 금리를 지급하는 반면 원금 손실 위험은 그리 크지 않고, 콜옵션(중도상환을 요구할 수 있는 권리)이 붙어 만기전에 원금 상환도 가능하기 때문이다.

코코본드(CoCo bond, contingent convertible bond)란 유사시 투자 원금이 주식으로 강제 전환되거나 상각된다는 조건이 붙은 회사채를 말한다. 즉, 이 채권을 발행한 은행이 부실금융기관으로 지정될 경우 투자한 원리금 전액이 소멸될 수도 있다. 대신 일반 회사채에 비해 높은 금리를 지급한다.

26일 금융권에 따르면 우리은행과 한화손해보험은 최근 각각 4000억원, 1900억원 규모의 코코본드를 발행했다. 앞서 6월에 NH농협은행이 2190억원, 4월에 KB국민은행 3000억원, 3월에 IBK기업은행이 3500억원 어치를 줄지어 발행하기도 했다.

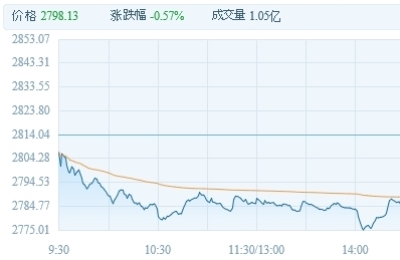

전인봉 신한은행 신한PWM 프리빌리지 서울센터 팀장은 "증시가 전년대비 부진한 흐름에 전망이 낮아졌다"면서 "또 미국을 제외한 나머지 국가들의 경기회복세 둔화 등 위험자산보다는 안전자산 선호현상이 다시 나타나며 코코본드에 관심이 증가하고 있다"고 밝혔다.

이어 그는 "단기 금리가 일반 투자자들의 기대만큼 오르지 못한 상황에서 연 4~5% 수준의 우량 금융기관 발행 코코본드 수익률이 상대적으로 좋게 보일 수 있다"고 덧붙였다.

◆ 안전하면서 고수익 창출 가능

시중은행이 발행한 후순위 코코본드 금리는 연 3.3~3.6%, 신종자본증권은 최대 4.2%까지 금리를 지급한다. 지방은행이 발행한 신종자본증권은 최대 5.50%까지 금리를 제공한다.

이 수익률은 위험에 비해 높은 수준이라 매력 포인트로 꼽힌다.

전혜현 KB증권 채권크레딧팀 선임연구원은 "코코본드는 은행 신용등급 대비 후순위는 1노치(Notch, 등급), 신종자본증권은 2노치 낮은 등급을 부여받기 때문에 회사채 AA등급 수준"이라면서 "하지만 수익률은 5년콜을 감안하면 A0~A+급 회사채 5년과 유사한 수익률을 거둘 수 있다"고 설명했다. 콜옵션이 부여된 코코본드는 만기전 상환이 가능하다.

금융투자업계 관계자는 "솔직히 은행이 망할 가능성은 0.1%도 안된다. 코코본드보다 높은 수익에 안전한 투자처는 없다"고 목소리를 높였다.

시중은행 순이자마진은 2016년 1.55%에서 올 1분기 1.66%까지 개선됐다.

만기전 상환이 가능하다는 점도 코코본드의 매력으로 꼽힌다. 시중은행 관계자는 "코코본드가 영구채로 만기가 없지만, 5년 또는 10년 뒤 은행에 상환을 요청할 수 있는 권리인 '콜옵션'을 갖고 있어 실질적으로는 5년 또는 10년 만기 채권으로 여겨진다"고 밝혔다.

올해 하나금융지주, 신한금융지주, IBK기업은행 등은 5년 또는 10년 콜옵션을 붙여 코코본드를 발행했다.

한편 은행에서 발행하는 코코본드를 개인이 투자하려면 증권사가 보유중인 물량을 사야한다. 증권사 프라이빗뱅킹(PB) 센터나 지점에선 고액자산가들에게 판매할 목적으로 코코본드 청약을 받아 보관중이다.

영상

영상