[서울=뉴스핌] 김지완 기자 = "최근 급등한 수도권 주택가격을 잡기 위해 금리를 인상하는 것은 바람직 하지 않다."

경제학 교수들이 부동산 가격을 안정시키기 위해 한국은행이 기준금리를 올려야한다는 의견에 대해 반대했다.

최근 부동산가격 상승세는 서울과 수도권에 국한되고, 지방 주택가격은 하락했다는게 이유다. 즉, 국내 전체 경제에 영향을 미치는 통화정책을 수도권의 주택 가격 안정화의 수단으로 쓰는 것은 적절치 않다는 얘기다. 또한 우리 경제 상황이 금리를 인상할 만큼 좋지 않다는 것도 이유로 제시됐다.

◆ "부동산 하나 때문에 금리 올리는 건 말이 안돼"

김영익 서강대학교 교수는 "부동산 집값 잡기 위해서 금리를 올리는 것이 옳지 않다"면서 "금리는 소비, 투자, 생산활동 등 경제 전 부분에 영향을 미치는데 부동산 하나 때문에 금리를 올리면 안된다"고 주장했다.

김 교수는 부동산 대책으로 거시정책 중 하나인 통화정책 대신 LTV , DTI , 대출증가율 등 미시적인 정책으로 부동산 대책을 수립하는 것이 바람직하다고 강조했다.

성태윤 연세대학교 교수 역시 "강남을 비롯해 서울은 올랐지만, 지방은 내린 곳도 많다"면서 "금리인상은 전국적인 범위에 사용하는 정책인데, 부동산 대책의 일환으로 금리를 올리는 건 말이 안된다"고 말했다.

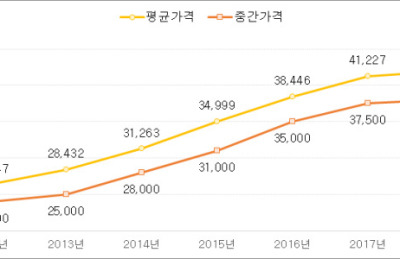

한국감정원에 따르면 올들어 8월까지 서울 아파트 가격은 5.6% 상승했다. 같은 기간 지방 아파트 가격은 2.1% 떨어졌다.

현 경제 상황도 금리를 인상하기에 적절치 않다는 설명이다. 김영익 교수는 "우리나라 금리를 결정할 때 주요하게 살펴보는 실질GDP, 잠재GDP, 물가 등이 모두 목표치 아래 있다"면서 "모든 경제지표가 안 좋은 상황이고, 앞으로도 안 좋을 것으로 보인다"고 내다봤다.

한국은행에 따르면 올 2분기 실질 국내총생산(GDP)은 전 분기보다 0.6% 늘었나는데 그쳤다. 올해 경제성장률 목표치인 2.9% 달성에 적신호가 켜졌다. 지난달 소비자물가 상승률 역시 1.4%에 불과했다. 한은 목표인 2%에 못 미친다.

반면 금리를 인상해야 한다고 주장도 나왔다.

김성봉 한성대학교 교수는 "정부는 소득분배율보다 자산분배율에 신경을 써야 한다"면서 "자산불균형으로 양극화가 심해졌으므로 지금이라도 금리를 올려야 한다"고 강조했다. 그는 "한국은행이 7월 금리를 인상했어야 했는데, 실기를 한 측면이 강하다"면서 "지금이라도 미국금리를 쫓아가야 한다. 환율 차이 때문에 지금까진 버텼지만 한미 금리차가 1%p 이상 벌어지면 자금유출 일어나면 상황은 더 심각해질 것"이라고 덧붙였다.

◆ "부동산 정책의 목표는 안정적인 주거 서비스 제공...9·13대책은 거리 멀어"

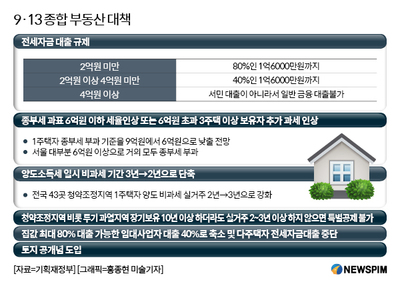

9·13 부동산 대책에 대해 교수들은 비판적으로 봤다.

성 교수는 "이번 대책은 소득이 있으면서도 젊은 층의 주택구입 자체를 막아버려 문제가 있다"면서 "또 더 넓은 집으로 이동할려는 계층까지 막았다. 주택보유 자체에 적대적인 분위기가 느껴지는 대책"이라고 질타했다. 이어 "부동산 정책의 목표는 안정적인 주거 서비스를 제공하는는 것"이라면서 "그런 측면에서 9·13 부동산 대책은 부적절하다"고 목소리를 높였다.

김성봉 교수는 "9·13 대책으로 정부는 금융, 조세, 공급 등 3가지 카드를 썼다"면서 "공급은 그린벨트를 빼고 나면 별 내용이 없고, 보유세는 기대보다 낮았다"고 분석했다. 이어 "특히 양도소득세 얘기가 없다"면서 "양도세를 줄여야 공급이 나온다. 현 정책은 이와는 정반대로 팔고 싶은 사람도 양도소득세 때문에 못파는 지경"이라고 비판했다.

swiss2pac@newspim.com

영상

영상