[편집자] 미국의 기준금리가 한국보다 높아진 후 외국인 투자자금이 이탈하지 않을까가 초미의 관심사였다. 그러던 중 지난 9월 국내 채권시장에서 올들어 처음으로 외국인 투자자금이 순유출을 기록했다. 이에 뉴스핌은 외국인 자금 순유출의 이유를 분석하고, 앞으로 계속될지를 스팟기획으로 준비했다.

[서울=뉴스핌] 민지현 기자 = 한미간 금리 역전에도 불구하고 외국인은 올들어 지속적으로 국내 채권을 순매수했다. 미국 채권을 사는 것보다 한국 채권을 사는 게 금리로서는 손해지만, 환헤지 과정에서 수익이 나기 때문이다. 즉, 스왑레이트(swap rate)가 마이너스(-)였기 때문이다.

하지만 최근 스왑레이트가 상승하고 있다. 상승세가 계속될 경우 외국인 자금 유출의 도화선이 될 수 있다. 외국인 투자자들로서는 내외 금리 차를 감수할 유인이 없어지기 때문이다.

17일 금융시장에 따르면 달러/원 스왑레이트(3개월)는 지난 3월 -1.69%까지 내려갔다. 이후 마이너스 폭을 완만하게 축소하며 6월 말 평균 -1.37%, 9월 -0.95%를 기록했다. 지난 16일 기준으로는 -1.11%다.

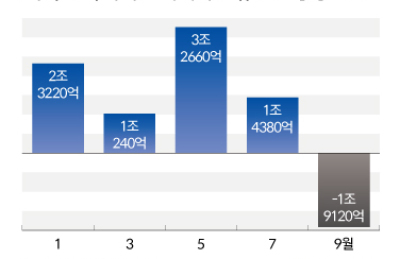

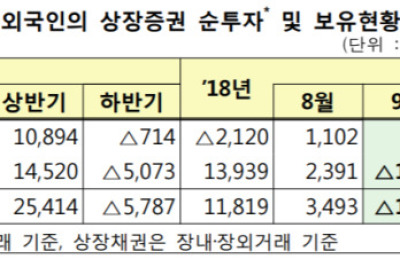

지난 9월 외국인은 채권시장에서 1조9120억원을 빼갔다. 지난해 12월(1조660억원) 이후 9개월만에 순유출로 전환한 것. 한미 간 스왑레이트 마이너스 폭 축소가 외국인 투자자금 이탈로 이어졌다는 해석이 나오는 이유다.

스왑레이트란 달러를 원화로 교환할 때 적용되는 비율을 말한다. 예를 들어 스왑레이트가 -1.7%라면 1년 후 원화값이 달러에 비해 1.7% 정도 강세를 보일 것이라는 뜻이다.

외국인이 미국 채권보다 금리가 0.7%포인트 낮은 국내 채권에 투자하면 금리에서는 이만큼 손실을 본다. 하지만 스왑레이트가 -1.7%라면 0.7%포인트 손실을 감수하고라도 1%의 이익을 거두는 것.

최근 스왑레이트가 점차적으로 올라오면서 내외 금리 차 확대에 따른 손실을 상쇄할 유인이 줄어들어 외국인 투자자들의 재정거래 유인이 감소했다. 향후 한미간 금리차가 더 벌어지고 스왑레이트 폭이 완만하게 축소될 경우 외국인들의 국채 채권에 대한 메리트는 사라진다.

다만 시장에선 스왑레이트 축소가 국내 금리인상 기대감을 반영한 일시적 상승으로 해석한다. 외국인 자본유출에 크게 영향을 주진 않을 것이란 해석을 조심스럽게 내놓는다.

민경원 우리은행 이코노미스트는 "이번주 금통위에서 금리 인상 기대감이 반영되면서 일시적인 스왑레이트 마이너스 폭 축소로 보고 있다"며 "작년 11월에도 금리 인상 당시와 유시한 상황"이라고 언급했다.

그는 이어 "지금은 재정거래 유인이 40bp 정도인데 7월엔 60bp 이상까지도 올라갔었다"라며 "이달 들어 스왑레이트가 올라서 통안채 재정거래를 조기에 끝내거나 혹은 만기가 도래한 재정거래를 연장하지 않고 금통위 이벤트 지나간 다음에 대응하려는 목적이 강하지 않나 보고 있다"고 말했다.

스왑레이트 축소 이유라기보단 이달 내지 11월에 기준금리가 인상될 경우 금리가 튈 수도 있어 평가손실을 피하기 위해 재투자를 지연시켰다는 분석이다.

김민규 한은 국제총괄팀 과장은 "국내 거주자의 해외증권 투자시 환헤지 수요가 예전보다 줄어서 스왑레이트가 오른 측면이 있고, 분기말 각 은행에서 외화자금 규제 비율을 맞추기 위해 스왑으로 달러를 조달하는 과정에서 달러 스왑 수요가 늘어 스왑 레이트가 많이 빠졌다가 이후 분기 지나고 자금을 풀면서 스왑레이트가 다시 올라갔다"고 설명했다.

jihyeonmin@newspim.com

영상

영상