[서울=뉴스핌] 김연순 기자 = 자동차 부품업체인 현대위아와 한온시스템이 채권 시장에서 정반대의 평가를 받았다.

현대차의 '어닝 쇼크' 이후 현대위아가 발행한 회사채 금리는 상승했다.(가격 하락) 반면, 한온시스템은 회사채 4000억원 발행하려는데 3배 가량인 1조1900억원의 수요가 몰렸다. 기대 이상의 인기였다.

현대위아와 한온시스템이 이렇게 상반된 평가를 받은 이유는 현대기아차 의존도 차이에서 비롯됐다는 분석이다.

23일 채권시장에 따르면 현대차가 3분기 실적을 발표한 지난달 25일 이후 현대위아의 회사채는 지난 6~7일 두 차례 거래됐다.

당시 거래에서 현대위아 72-2 회사채의 평균 수익률은 2.172~2.173% 수준. 민평3사 수익률(1.978~1.993%)에 비해 0.2%포인트(=20bp) 가량 스프레드가 벌어졌다. 스프레드가 벌어졌다는 건 현대위아 회사채 가격이 시장의 평가에 비해 하락했다는 의미다. 지난 5일 신용등급 하락 이후 이날까지 거래 자체가 없다.

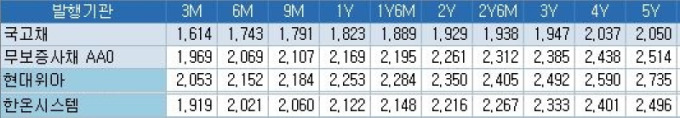

22일 현재 현대위아의 회사채 금리는 전구간(트랜치)에서 동일등급 회사채 금리보다 높다. 10년물의 경우 50bp 가까이 벌어진 상태다. 회사채 시장에서 현대차 리스크가 현대위아로 옮겨붙은 셈이다.

이지웅 한국기업평가 수석연구원은 "현대·기아차의 실적 불확실성은 현대위아의 사업 펀더멘탈을 약화시키는 요인"이라며 "전체 매출액과 영업이익의 80% 이상을 차지하고 있는 자동차부품 부문의 실적은 현대·기아차의 판매량과 직결돼 있다"고 말했다.

김호섭 한국신용평가 수석애널리스트도 "주요 완성차 시장의 높은 경쟁강도, 완성차업체들의 수익성 강화 전략에 따른 납품단가 인하 가능성, 기계부문의 수요 회복 지연 등 제약요인들로 인해 현대위아의 실적은 2020년까지도 2016년 수준을 하회할 것으로 추정된다"고 전망했다. 현대·기아차의 실적악화에 직격탄을 맞게 될 것이란 설명이다.

반면 한온시스템은 4000억원 발행 예정에 총 1조1900억원의 수요를 확인했다. 모집자금의 3배에 육박하는 수준. 첫 발행인 10년물에서도 500억원의 주문이 몰렸다.

한온시스템의 회사채는 유통시장에서도 민평3사 수익률 수준에서 안정적으로 거래되고 있다. 회사채 금리는 5년물 밑 전구간에서 동일등급 회사채 금리보다 낮은 상황.

한온시스템의 굳건한 시장 지위와 거래처 다변화를 차별화 이유로 본다. 한온시스템은 과거 현대차그룹 매출 비중이 절대적이었지만, 2013년 비스테온(Visteon) 공조사업 인수 이후 포드, 볼보, 폭스바겐 등으로 납품처를 확대했다. 지난 2017년 기준 현대차그룹 매출 비중은 51%, 포드 23%, 기타 업체가 26%를 차지하고 있다. 국내, 유럽, 중국, 미주 등 지역별로도 매출이 다변화돼 있다.

김봉균 한기평 평가전문위원은 "현대·기아차에 대한 매출 의존도가 높은 국내 부품업체들의 영업실적이 올해 들어 대부분 저조한 모습을 보였던 것에 비하면 다변화된 거래처 기반으로 비교적 우수한 수익성이 유지됐다"고 평가했다.

김 전문위원은 이어 "이번 캐나다 마그마그룹 유압 유압제어(FP&C) 사업부 인수로 재무 측면에서 부정적 요인이 있지만, 다양한 고개기반을 확보하게 돼 현대차그룹 외에 고객 외연 확장에도 기여할 것으로 보인다"고 덧붙였다.

y2kid@newspim.com

영상

영상