[서울=뉴스핌] 김지완 기자 = A+에서 AA-로 상향 조정된 한화케미칼의 신용등급을 놓고 채권시장에서 논란이다.

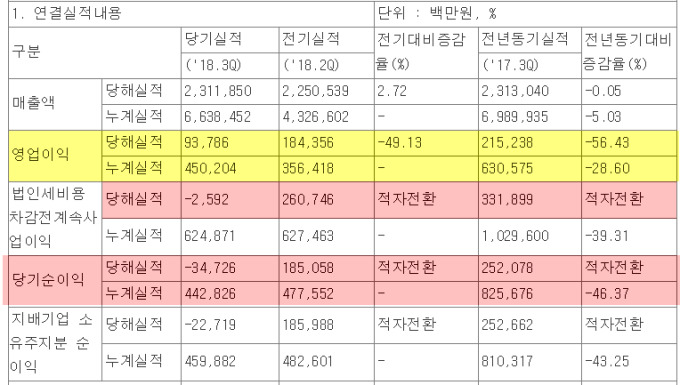

한화케미칼의 3분기 영업이익은 938억원으로 전년동기 대비 56.43% 급감하고, 당기순이익은 -347억원으로 적자 전환했기 때문이다. 이로 인해 증권사들은 한화케미칼의 목표주가를 잇따라 하향 조정했다.

나이스신용평가(이하 나신평)이 실적 발표 사흘 뒤인 지난 16일에 한화케미칼의 신용등급을 'A+/긍정적'에서 'AA-/안정적'으로 한 등급 상향했다. 나신평은 한화케미칼 등급 상향 근거로 △석유화학 경쟁지위 우수 △석유화학, 태양광, 유통 등 사업다각화 △현금흐름 개선과 차입금 감소로 재무안정성 개선 등을 제시했다.

한회케미칼은 등급상향에 힘입어 지난 22일 진행된 수요예측에서 흥행에 성공했다. 1000억원 모집에 5600억원이 몰렸다. 한화케미칼은 오는 29일 1500억원(3년물 600억원, 5년물 900억원)어치로 증액해 회사채를 발행하기로 결정했다.

◆ 증권사, 한화케미칼 어닝쇼크에 목표가 줄 '하향'

한화케미칼의 3분기 실적에 대해 증권가에선 '어닝쇼크'로 평가한다.

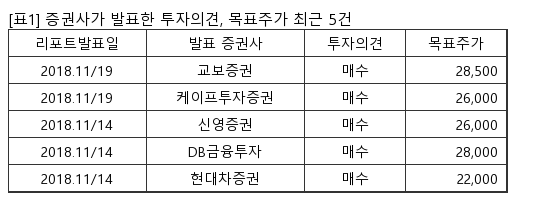

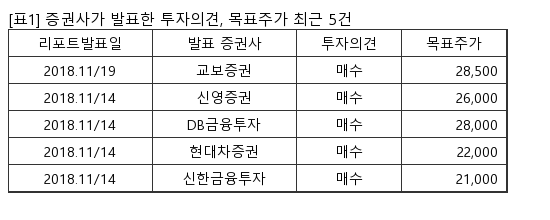

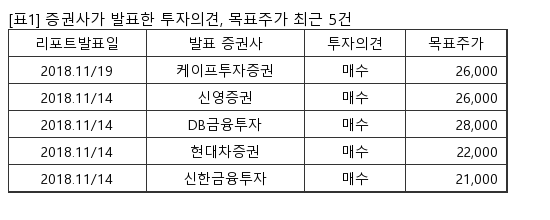

삼성증권은 지난 13일 한화케미칼 목표주가를 기존 2만8000원에서 2만2000원으로 21.4% 낮췄다. 같은 날 KB증권도 목표주가를 2만8000원에서 2만3000원으로 17.9% 하향조정 했다.

이 외에도 신한금융투자, NH투자증권, 현대차증권, 미래에셋대우, DB금융투자, 유안타증권, 케이프투자증권, 키움증권 등도 일제히 목표가를 낮췄다. 앞선 9월에도 증권사들은 실적 우려로 한화케미칼의 목표주가를 줄줄이 내렸다.

증권사들은 중국 긴축과 주력제품 가격 하락 등의 이유로 한화케미칼의 4분기 영업이익이 3분기에 비해 48~53% 가량 감소할 것으로 전망했다. 또 내년 상반기까지도 실적 반등이 힘들 것으로 내다봤다.

◆ 사업다각화 내세워 등급상항...나신평 "펀더멘털 2배 강해졌다"

채권업계 관계자는 "실적이 이렇게 떨어지는 시기에 등급상향 전례를 찾기 힘들다"면서 "3분기 실적쇼크도 쇼크지만 향후 실적도 불투명해 증권사에선 줄줄이 목표가를 내리는 시점이었다"고 나신평의 평가에 강하게 반발했다.

한화테미칼 신용등급 평가리포트가 부실하다는 지적도 나왔다.

또 다른 채권업계 관계자는 "신평사들이 등급을 상향할 때 주로 '실적개선'이나 '수익성 증대' 등을 근거로 내세우나 한화케미칼 등급상향 평가보고서에선 이를 찾아볼 수 없다"면서 "또 '사업다각화' 등을 등급상향 이유로 내세웠으나 유화 이익은 반토막 났고, 소재와 태양광은 적자를 기록했다"고 지적했다.

그는 이어 "더 큰 문제는 나신평이 평가리포트에 사업부문별 매출만 표출하고, 영업이익이나 당기순이익 자료는 넣지 않은채 사업다각화를 등급상향 근거로 제시했다"고 꼬집었다.

한화케미칼 3분기 유화부분 영업이익은 879억원으로 지난해 동기대비 1822억원, 직전분기 1817억원에 비해 크게 줄었다. 소재와 태양광은 각각 15억원, 3억원 영업적자를 기록했다.

회사채 발행 직전에 등급 상향이 이뤄진 것도 이해할 수 없다는 지적이다.

한 크레딧업계 관계자는 "발행기업이 신평사에 등급평가를 의뢰하고 비용을 지불하는 '발행기업 지불모델(Issuer Pay Model)' 수익구조상 신평사가 기업 눈치를 보는 건 어쩔 수 없다"면서도 "나신평 입장에선 한화그룹이 큰 고객인 건 사실이지만, 등급상향 시점이 너무 노골적이다"고 지적했다.

그는 "최근 신용평가 전문가 설문(SRE)에서 나신평은 민간 신용평가사 중 최하위를 차지했다"며 "2위에서 3위로 내려앉은 것도 그렇지만 2위와 점수차가 상당했다. 나신평의 시장 신뢰도가 그 만큼 떨어졌다는 것"이라고 비판했다.

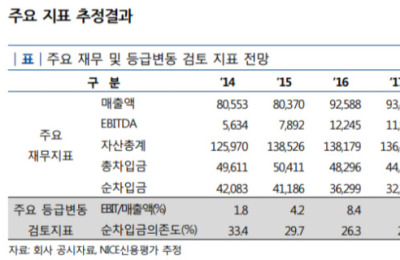

한편, 이혁준 나신평 기업평가본부 수석연구원은 "에쿼티(주식) 입장에선 3분기 어닝쇼크게 부정적으로 평가할 수 있다"면서도 "한화케미칼의 10년전 모습과 지금의 모습을 비교하면 자본과 매출이 2배로 늘어났음에도 차입금 규모가 10년전 수준을 유지하고 있다. 즉 펀더멘털이 2배 강해진 것"이라며 반박했다.

그는 "신평사는 스팟(Spot) 상황을 보는 것이 아니라 회사의 펀더멘탈 기준을 보기 때문에 판단이 다를 수 았다"며 "한화케미칼이 상향 트리거를 모두 충족했기 때문에 충분히 올릴만 했다"고 설명했다.

swiss2pac@newspim.com

영상

영상