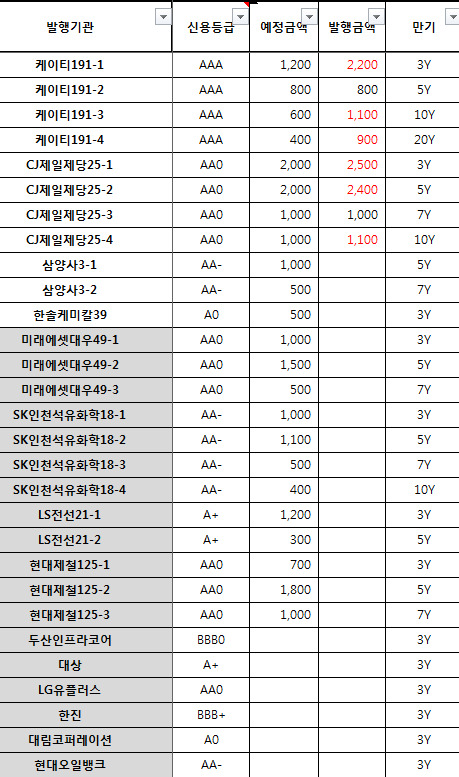

[서울=뉴스핌] 김연순 기자 = 연초 기업들이 회사채 시장에 몰리고 있다. 특히 기업들은 시장의 탄탄한 수요를 바탕으로 잇따라 증액발행에 나서며 이달 발행액만 4조원을 넘어설 것으로 예상된다. 지난해 같은 기간 대비 1조원 이상 상회할 것이란 관측이 나온다. 지난해 1월 회사채 예정금액은 2조2000억원이었지만 9700억원 증액발행되면서 3조원 수준의 회사채가 발행됐다.

14일 채권시장에 따르면 각각 1조5000억원에 육박하는 투자 수요를 확보한 KT와 CJ제일제당이 증액발행을 결정했다. 초우량 회사채인 KT(AAA)는 2000억원 증액 발행(3000억→5000억)키로 결정했고, CJ제일제당(AA0)도 1000억원을 증액발행(6000억→7000억)할 예정이다.

또한 6300억원의 주문이 몰린 삼양사(AA-)도 조달금리를 감안해 1000억원의 증액 발행(1500억→2500억)을 검토중이고, 미래에셋대우(AA0)도 3000억원 발행예정이었지만 8200억원의 수요가 몰리면서 2000억원 증액발행(3000억→5000억)할 계획이다.

아울러 이달 추가적으로 우량채인 GS칼텍스(AA+, 3000억), 현대제철(AA0, 3500억), SK인천석유화학(AA-, 3000억),LG유플러스(AA0, 3000억), 롯데쇼핑(AA+, 2500억), 현대오일뱅크(AA-, 1500억원), 엔씨소프트(AA-, 1500억)가 회사채 발행에 나선다. 이들 회사들도 우량 신용등급을 바탕으로 기관투자자들의 오버부킹, 흥행으로 무난히 이어질 것으로 보여 증액발행에 나설 것으로 보인다.

동시에 LS전선(A+, 1500억), 대상(A+, 1100억), 한솔제지(A0, 700억원), CJ프레시웨이(A0, 700억원) 한진(BBB+, 700억원), 대림데코레이션(A0, 500억원), 두신인프라코어(BBB, 500억) 등이 이달 회사채 발행에 나설 예정이다. 회사채 총 발행액은 4조원을 훌쩍 넘어설 것으로 보인다.

이경록 미래에셋대우 애널리스트는 "A등급 회사채에 대한 수요가 올해도 견조한 것으로 판단한다"며 "현재 예정돼 있는 수요예측들과 트렌드로 자리잡은 증액 발행을 감안할 때 1월 회사채 발행량은 4조원을 상회할 것으로 예상된다"고 전망했다. 이 애널리스트는 이어 "주요 연기금들의 참여도 이어지고 있어 본격적인 기관투자자들의 자금집행이 시작됐다"며 "2월 구정 연휴가 있는 점도 1월 수요예측 시장을 달구고 있는 하나의 요인"이라고 덧붙였다.

y2kid@newspim.com

영상

영상