[서울=뉴스핌] 김승동 기자 = 신한금융지주의 두 개 보험 계열사인 신한생명과 오렌지라이프가 내년(2020년)에 합병할 것으로 관측됐다. 정문국 신한생명 사장 내정자의 임기가 2021년 1분기까지고, 새국제회계기준(IFRS17)이 오는 2022년 도입되기 때문. 정 사장이 합병을 마무리한 후 1년여간 새 회계기준에 맞게 시스템을 정비할 것이라는 예측이다.

24일 보험업계에 따르면 오는 3월 예정된 주주총회 이후 정문국 사장이 오렌지라이프에서 신한생명으로 자리를 옮긴다. 이후 신한생명-오렌지라이프 통합 작업을 진행할 것으로 예상된다. 전산 통합에만 1년여가 필요하다는 게 업계의 설명이다.

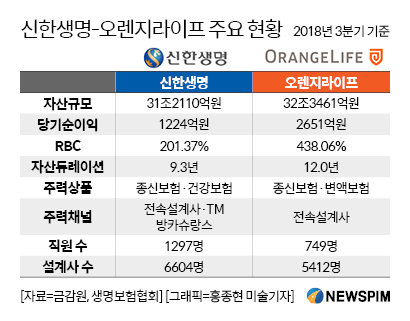

지난해 3분기 말 기준 신한생명과 오렌지라이프의 자산 규모는 각각 31조원, 32조원으로 비슷하다. 그러나 지급여력비율(RBC)은 각각 201.37%, 438.06%로 차이가 크다. 또 자산듀레이션은 각각 9.3년, 12.0년이다. 이들 수치로 비교하면 피인수된 오렌지라이프의 건전성이 더 좋다.

오는 2022년에 보험부채를 시가로 평가해야 하는 IFRS17이 도입된다. 이에 맞춰 금융감독원은 새로운 RBC제도를 개발 중이다. 새RBC를 적용하면 신한생명이 150% 이상 수준을 유지하기가 만만치 않다는 게 업계의 관측이다.

이에 IFRS17 도입 이전에 신한생명과 오렌지라이프가 합병해야한다. RBC비율이 높고 자산듀레이션이 긴 오렌지라이프와 합병하면 통합신한생명의 RBC는 300%를 초과할 수 있다는 게 보험업계 전문가들의 분석이다.

보험업계 한 관계자는 “신한생명은 100억원의 자본을 확충할 때마다 1.3% 정도 RBC비율이 개선된다”며 “신한생명이 현재와 같은 수준의 RBC를 유지하기 위해서는 적게는 1조5000억원, 많게는 2조원의 자본을 끌어와야 했을 것”이라고 추정했다.

신한금융지주도 오렌지라이프의 자산을 주목했다. 유상증자나 채권발행 등으로 2조원을 투입해 현재의 재무건전성을 유지하는 것보다 2조원 초반의 자금을 투입, 오렌지라이프를 인수한 후 통합하면 자연스럽게 RBC를 높일 수 있다는 거다.

요컨대 신한지주는 오렌지라이프 인수로 △건전성 유지 △자산규모 확대 △영업채널 강화 등 세 토끼를 한꺼번에 잡을 수 있다는 것. 이중 현재 가장 시급한 것은 건전성 유지다. 이에 통합을 최대한 서두를 것이라는 관측이다.

또 다른 보험업계 관계자는 “보험은 자산을 합치기 위한 전산통합 작업이 금융사 중에서 가장 복잡하다”며 “오는 3월 주총 직후부터 전산통합을 위한 작업에 들어갈 것이며, 최소 1년 이상의 시간이 걸릴 것”이라고 말했다.

한편, 한국에서 생명보험사끼리 인수·합병은 미래에셋-PCA생명이 유일하다. 미래에셋생명은 지난 2016년 11월 PCA생명 인수를 위해 주식매매계약서를 체결했다. 약 1년 후인 2017년 12월 금융위원회의 합병 인가를 받았다. 그리고 4개월 후인 지난해 3월 통합미래에셋생명으로 완전 융합했다.

0I087094891@newspim.com

영상

영상