[서울=뉴스핌] 김지완 기자 = 웅진이 신용등급 하향검토(Watchlist)대상에 등록했다. 코웨이 인수자금의 81%를 외부자금으로 충당해 재무부담이 크게 증가했기 때문이다. 천문학적인 이자비용 부담에 따른 인수효과도 제한적일 것으로 분석됐다.

한국신용평가(이하 한신평)은 지난 24일 웅진의 신용등급을 기존 'BBB+/안정적'에서 'BBB+/하향검토'로 조정했다고 밝혔다.

유건 한신평 기업평가본부 본부장은 "웅진의 코웨이 지분인수가 대규모 외부자금에 의존하는 펀딩 구조로 인해 중단기적으로 웅진 신용도에 부정적으로 작용할 것으로 판단했다"고 평가했다.

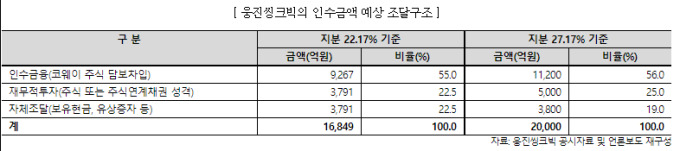

웅진은 코웨이 인수를 위해 지난해 11월 주관사인 한국투자증권이 약 1조6000억원의 인수금액에 대하여 투자확약(Letter of Commitment)을 체결했다. 올해 1월에는 인수자금 조달을 위해 웅진씽크빅의 유상증자가 완료했다.

예상보다 자금조달 규모가 커지는 등 불안 요인이 확대됐다.

유 본부장은 "웅진그룹은 코웨이 지분 5% 내외를 추가 매입할 계획으로 총 인수금액이 2조원 수준까지 확대될 전망"이라면서 "재무적투자자(FI)로부터 전환사채 방식의 자금조달이 이루어질 가능성이 커서 당초 예상 대비 재무부담이 확대되는 양상"이라고 진단했다.

이어 "인수금융 및 FI를 통한 자금조달 규모가 당초 1조3000억원 수준에서 1조6000억원 수준까지 3000억원 내외로 증가할 것으로 보인다"고 덧붙였다.

코웨이 인수 효과에 대해서도 의문부호를 달았다.

정익수 한신평 애널리스트는 "코웨이의 견조한 현금창출력과 고배당 성향에도 불구하고, 웅진씽크빅의 지분율을 감안한 배당수입은 대부분 인수금융의 이자비용으로 소요돼 원금 상환여력이 제한적일 전망"이라면서 "주식담보대출, 주식연계채권 등의 성향에 따라 인수 이후 코웨이와 웅진씽크빅의 지분가치 변동에 따른 원리금 상환능력의 불확실성이 확대될 수 있다"고 지적했다.

웅진씽크빅의 재무구조 훼손은 불가피하다는 전망이다.

정익수 애널리스트는 " 총 인수대금 약 2조원은 인수주체인 웅진씽크빅의 2018년 9월 말 별도기준 자산 및 자본 대비 각각 370% 및 636%에 달하는 규모"라면서 "인수대금의 약 81%를 외부자금으로 충당함에 따라 웅진씽크빅의 재무부담은 현 수준 대비 크게 확대될 전망"이라고 분석했다.

그는 웅진씽크빅의 별도기준 부채비율과 순차입금의존도가 지난해 9월 말 각각 71.8% 및 3.3%에서 인수 직후 330.7% 및 71.4% 수준으로 상승할 것으로 추산했다.

swiss2pac@newspim.com

영상

영상