[서울=뉴스핌] 김연순 기자 =공모 회사채 발행에 이어 사모 회사채 발행도 활황이다. 투기등급에 속하는 BB+등급인 기업도 사모채로 자금 조달에 성공했다.

25일 채권시장에 따르면 의류 주문자상표부착생산(OEM) 업체인 태평양물산은 이달 말 200억원 규모 1년 만기 사모사채를 발행할 예정이다. 태평양물산의 신용등급은 BB+로 투기등급에 속한다.

앞서 태평양물산은 지난 15일 케이프투자증권을 대상으로 100억원 규모의 회사채를 발행했다. 6개월 만기물 30억원(표면금리 6.3%)과 1년 만기물 70억원(표면금리 5.7%)이다. 이어 21일에는 추가로 50억원(표면금리 6.3%) 규모 1년 만기 사모사채를 발행했다.

올해 초부터 사모채 발행시장은 활기를 띄고 있다. 한국예탁결제원에 따르면 이날 현대삼호중공업이 1100억원(표면금리 4.5%) 규모로 2년 만기 사모사채를 발행했다. 또 삼성중공업(100억, 1년6개월물 표면금리 4.2%), 한솔섬유(150억, 2년물 표면금리 4.9%), 코오롱글로벌(260억, 2년물 표면금리 5.5%) 등이 새해 들어 사모채로 자금을 조달했다.

회사채시장의 한 관계자는 "대형 기관투자자들의 경우 A급 이상 회사채를 담으려고 하지만 BBB를 사는 일부 증권사 펀드들이 있다"며 "BB+의 경우 벤처펀드나 하이일드펀드처럼 CB(전환사채)와 BW(신주인수권부사채)형태로 편입할 수 있는 펀드들이 있다"고 말했다.

한편 올해 공모 회사채는 기관들의 풍부한 자금수요로 흥행몰이를 이어가고 있다. 올해 첫 회사채 발행에 나섰던 KT와 CJ제일제당, SK인천석유화학 회사채에 1조5000억원 가까운 투자수요가 몰린 데 이어 LG유플러스는 올해 회사채 시장에서 최대인 1조7000억원이 넘는 자금을 끌어모았다.

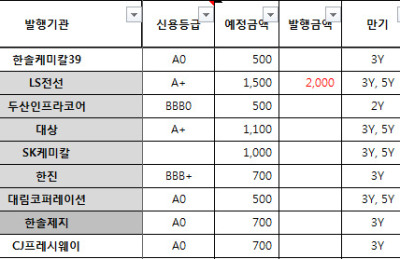

현대제철과 GS칼텍스의 회사채 발행에도 1조원이 넘는 뭉칫돈이 몰렸다. BBB급인 두산인프라코어도 완판에 성공했다. 두산인프라코어는 2년 단일물에서 모집예정액의 3배가 넘는 1790억원의 자금이 몰리며 기존 500억원에서 880억원으로 증액발행했다. 또 A등급 회사채인 LS전선, 한솔케미칼, 대림코퍼레이션, 대상 등이 대규모 자금 모집에 성공하며 모두 흥행했다.

y2kid@newspim.com

영상

영상