[서울=뉴스핌] 한기진 기자 = 하나금융지주가 올해 비은행 계열사에 대한 증자를 실시한다. 우리금융지주 등 경쟁사들이 M&A(인수합병)으로 비은행 부문을 강화하고 있어 대응조치에 나서는 것이다.

이승열 하나금융지주 부사장(CFO)은 6일 “올해는 비은행 계열사 수익성 증가 노력을 강화할 것”이라며 “작년에 하나금융투자에 1조원 증자하고 올해는 다른 자회사에 대한 증자를 검토하고 있다”고 밝혔다.

증자 대상은 증권을 제외한 하나카드, 하나캐피탈, 하나생명보험 등이다. 이 부사장도 “올해 신용카드와 캐피탈사가 지난해보다 증가한 실적을 낼 것”이라고 기대했다.

하나금융이 비은행 자회사에 대한 증자를 계획하는 이유는 우리금융지주 출범으로 경쟁 금융지주사들이 비은행 금융사 인수합병(M&A) 등으로 경쟁력 강화를 꾀하고 있어서다. 우리금융지주는 아주캐피탈, 국제자산신탁, 롯데손해보험 등의 유력한 인수후보로 거론되고 있다.

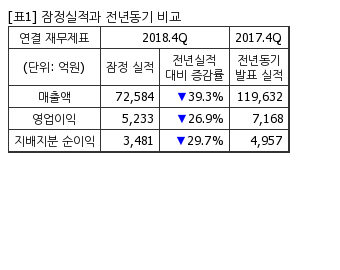

하나금융지주는 또한 자본여력도 좋아져 경쟁력 강화에 돈을 써야 한다. KEB하나은행이 지난해 사상최대의 실적을 내면서 하나금융의 보통주자본비율(CRT1)은 12.98%로 KB금융지주와 신한금융지주 다음으로 높은 수준이다. 2018년 회계결산에 대한 배당성향(순이익에서 현금배당이 차지하는 비율)이 25.5%로 전년(22.5%)보다 대폭 늘린 이유도 자본에 여유가 많아서다. 비은행 자회사 가운데 가장 규모가 큰 하나카드는 자본금 1조3300억원으로 수년째 그대로다. 지주사 입장에서 수천억원 증자에는 부담이 전혀 없다.

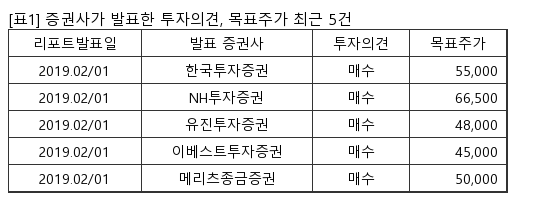

원재웅 NH투자증권 애널리스트는 “높은 자본비율을 바탕으로 하나금융지주는 M&A를 통한 비이자이익 확대 및 기업대출 확대를 통한 외형 성장을 도모할 수 있으며, 향후에도 배당성향 상향과 자사주 매입 등 다양한 주주 가치 제고 전략을 확보할 수 있다”고 설명했다.

hkj77@newspim.com

영상

영상