[서울=뉴스핌] 한기진 기자 = 대우조선해양이 현대중공업에 매각되면서 은행권도 반색하고 있다. 대출금을 떼일 돈으로 보고 ‘대손충당금’으로 적립한 돈을 올해 안에 일부 이익으로 회계처리를 준비하고 있다.

7일 금융권에 따르면 대우조선해양의 작년 9월말 기준 원화와 외화 장단기 총 차입금은 2조5830억원이다. 이 차입금은 산업은행, KEB하나은행, 수출입은행이 대부분을 차지한다. 산업은행은 공적자금 7조원 가까이 투입하면서 출자전환과 마이너스통장 형식의 대출을 해줬다. KEB하나은행도 과거 외환은행 시절 대출이 많아 출자전환과 일반대출을 늘려줬다.

그래서 두 은행은 대우조선해양의 대출 외에 지분을 각각 56.98%, 8.41%를 보유하고 있다. 수출입은행은 수출이행자금대출로 즉각 회수가 가능한 대출이다.

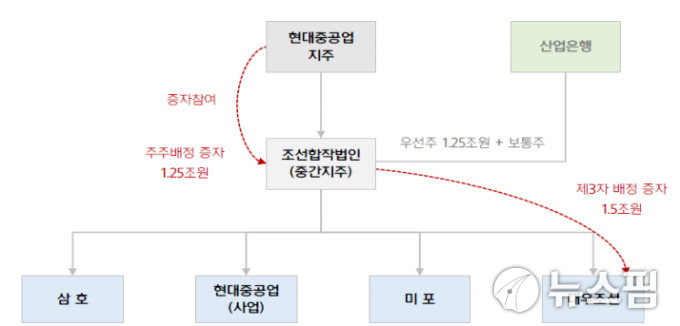

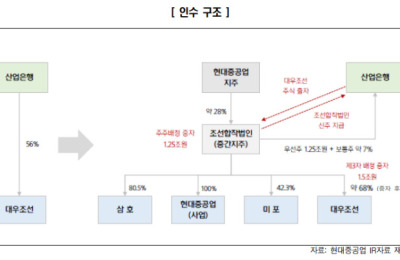

산업은행은 그동안 투입한 자금을 보유 중인 대우조선 주식 5973만8211주를 통합법인에 현물출자하는 대신 1조2500억원 규모의 전환상환우선주(RSCP)와 8500억원 규모의 보통주를 받기로 했다.

이를 통해 현대중공업지주(지분율 26%)에 이은 통합법인의 2대 주주(지분율 18%) 지위를 확보한다. 대우조선 최대주주의 지위를 내려놓기는 했으나 ‘중간지주회사’의 주요 주주로서 이 회사에 대한 직·간접적인 책임을 지게 돼서다.

하나금융지주는 출자 없이 대출금 상환과 과거 대손충당금을 환입해 이익으로 반영할 예정이다. 현재 대우조선 관련 익스포저(위험노출자산)은 3150억원으로 여신자산 등급은 ‘요주의’로 분류돼 있고, 이중 300억원 가량을 충당금 환입으로 처리할 예정이다. 대우조선해양 보유 지분은 향후 매각할 것으로 보인다.

황효상 하나금융지주 리스크관리총괄 부사장(CRO)는 "기업평가를 해야겠지만 현대중공업이 대우조선을 인수할 경우 여신등급이 현대중공업과 같은 '정상'으로 상향할 것"이라며 "충당금을 일부 조정할 것”이라고 했다.

hkj77@newspim.com

영상

영상