[서울=뉴스핌] 김연순 기자 = 대우건설(신용등급 A-)이 설 연휴 직전 사모 회사채로 2400억에 달하는 대규모 자금을 조달했다. 올해 들어 사모채로는 최대 규모다.

7일 투자금융(IB)업계에 따르면 대우건설은 지난달 31일 2400억원 규모 2년 만기 사모사채를 발행했다. 표면금리는 4.65%다.

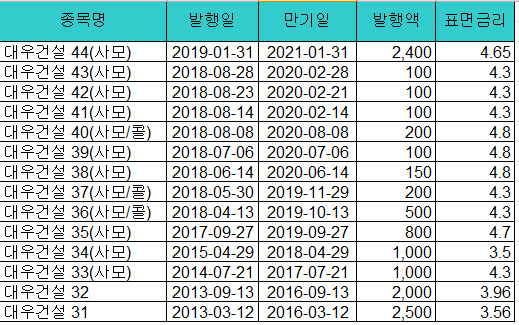

대우건설은 지난 2013년 두 차례에 걸쳐 4500억원의 자금을 마련한 이후 2014년부턴 사모사채 일변도의 회사채 조달을 지속해왔다. 2014년 7월 1000억원(3년물, 표면금리 4.3%) 규모 사모채를 발행한 데 이어 2015년(4월) 1000억(3년물, 표면금리 3.5%), 2017년(9월) 800억(2년물, 표면금리 4.7%) 규모의 사모채를 찍었다.

지난해엔 총 8차례 사모사채를 발행했다. 발행액은 지난해 4월 500억원을 제외하고 회차별로 100억~200억원 수준으로 연간 총 발행규모는 1450억원이다. 하지만 새해 들어 첫 발행한 사모사채에서 2000억원이 넘는 사모 회사채를 발행했다. 지난 한 해 조달규모를 넘어설 설 뿐 아니라 2014년 이후 5년간 발행한 사모채의 절반 수준이다.

대우건설은 이번 대규모 사모채 발행에 대해 '이슬람금융'을 통한 자금조달이라고 설명했다. 대우건설 관계자는 "이번 자금 조달은 이슬람금융을 통해 이뤄진 것으로 알고 있다"며 "자금조달 다변화 차원에서 이뤄진 것으로 조달 자금은 운영자금으로 사용될 예정"이라고 밝혔다.

앞서 대우건설은 지난 2017년 4월 카타르 이슬라믹 뱅크(QIB)와 1억2500만 달러 대출 약정을 체결한 바 있다. 자금의 만기는 최초 인출일로부터 3년이었다. 이슬람 자금의 경우 이자를 받지 않기 때문에 `무라바하`라는 형식의 자금 조달이 가능하다. 무라바하는 이슬람은행이 차주를 대신하여 구리, 알미늄, 주석 등의 상품대금을 지급한 뒤 대금과 일정 비용을 상환 받는 방식이다. 은행은 상품대금 지급 수수료를 이자 대신 받는 형태로 수익을 창출한다.

한편 나이스신용평가는 지난해 7월 '건설회사 하반기 주요 모니터링' 리포트를 통해 대우건설의 장단기신용등급을 A-/안정적, A2-로 유지했다.

나신평은 당시 "주요 해외 프로젝트의 진행 상황, 공사손실충당금, 2018~2019년 주택사업으로부터의 원활한 이익 창출 전망 등을 고려할 때 해외부문 추가손실 위험에 따른 회사 실적과 재무안정성의 저하 가능성은 제한적인 것으로 판단됨을 반영한 것"이라고 설명했다.

나신평은 신용등급 상향조정 검토 요인으로 △진행 프로젝트의 원활한 진행, 우수한 신규 수주 추이 및 공사잔량의 질 제고 △이자 및 세전이익(EBIT) 마진율이 6% 이상 △부채비율이 230%를 하회하는 경우 등을 하향조정 검토 요인으로 △해외부문 추가적인 대규모 원가율 조정 또는 주택부문의 입주 리스크 확대 △EBIT/금융비용이 2배 이하△부채비율이 400%를 상회하는 경우 등을 제시했다. 나신평은 그러면서 올해 대우건설의 EBIT마진율 3.9%, EBIT/금융비용 4.2배, 부재비율 237.1%를 전망했다.

y2kid@newspim.com

영상

영상